- 234.33 KB

- 2022-04-29 13:53:02 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'目录1、引言42、丙烷相对供给过剩导致折价42.1天然气高增长压低丙烷比价52.2新增需求不影响丙烷定价73、乙烷折价更加巨大83.1美国气体热值定价压制乙烷价格83.2乙烷短期波动风险消退104、投资建议125、风险提示13

图表目录图1:丙烷与原油比价关系(布伦特原油,美元/桶;沙特丙烷FOB,美元/吨)4图2:美国NGL与原油产量关系5图3:美国地区NGL与天然气产量关系5图4:非美国地区美国NGL与原油产量关系6图5:非美国地区NGL与天然气产量关系6图6:全球一次能源消费展望6图7:全球一次能源结构展望6图8:国内丙烷进口量与化工需求占比(万吨,按产能年化,未考虑开工率)8图9:美国与英国天然气期货价格(美元/mmbt)9图10:美国乙烷/天然气(乙烷美元/吨)9图11:美国乙烷价格(美元/吨)9图12:英国天然气/布伦特原油价格关系10图13:美国天然气产量与LNG出口量(立方英尺/天)10图14:美国乙烷在NGL中产量占比11表1:国内已建与在建丙烷化工装置统计(万吨,需进口丙烷)7表2:乙烷利润用量、实际用量与美国NGL产量计算(千桶/天)12表3:乙烷裂解投产规划与乙烷需求量12表4:轻烃化工相关上市公司情况12

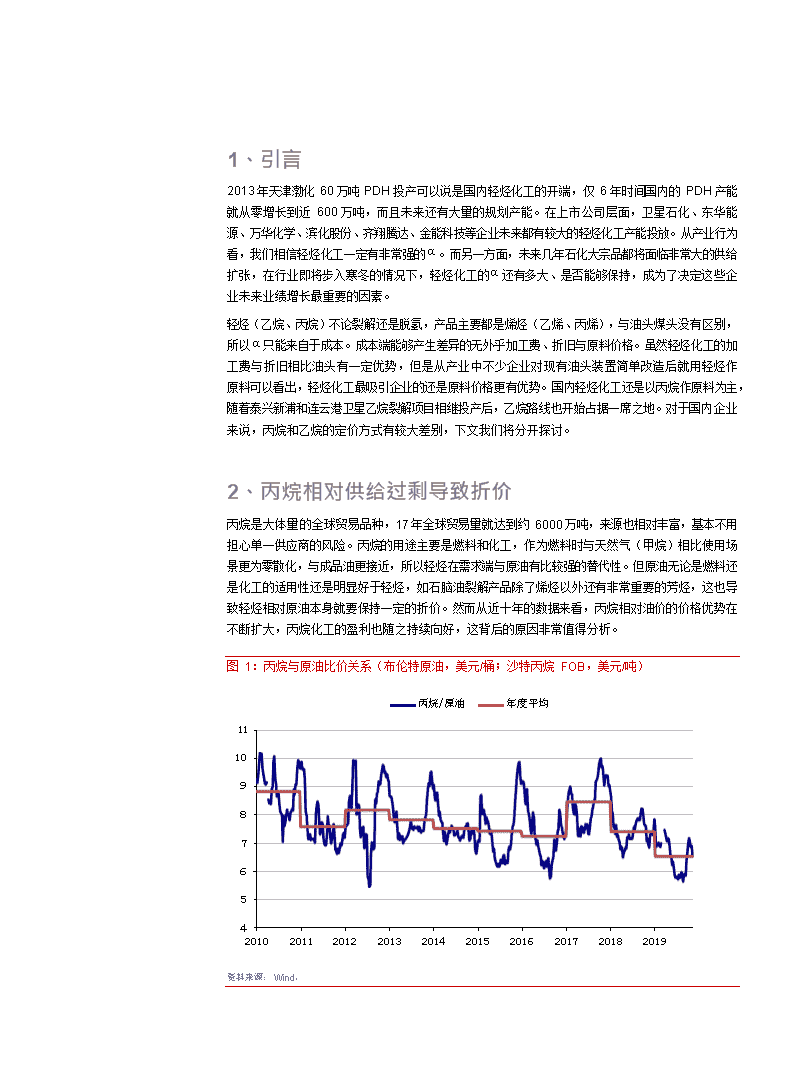

1、引言2013年天津渤化60万吨PDH投产可以说是国内轻烃化工的开端,仅6年时间国内的PDH产能就从零增长到近600万吨,而且未来还有大量的规划产能。在上市公司层面,卫星石化、东华能源、万华化学、滨化股份、齐翔腾达、金能科技等企业未来都有较大的轻烃化工产能投放。从产业行为看,我们相信轻烃化工一定有非常强的α。而另一方面,未来几年石化大宗品都将面临非常大的供给扩张,在行业即将步入寒冬的情况下,轻烃化工的α还有多大、是否能够保持,成为了决定这些企业未来业绩增长最重要的因素。轻烃(乙烷、丙烷)不论裂解还是脱氢,产品主要都是烯烃(乙烯、丙烯),与油头煤头没有区别,所以α只能来自于成本。成本端能够产生差异的无外乎加工费、折旧与原料价格。虽然轻烃化工的加工费与折旧相比油头有一定优势,但是从产业中不少企业对现有油头装置简单改造后就用轻烃作原料可以看出,轻烃化工最吸引企业的还是原料价格更有优势。国内轻烃化工还是以丙烷作原料为主,随着泰兴新浦和连云港卫星乙烷裂解项目相继投产后,乙烷路线也开始占据一席之地。对于国内企业来说,丙烷和乙烷的定价方式有较大差别,下文我们将分开探讨。2、丙烷相对供给过剩导致折价丙烷是大体量的全球贸易品种,17年全球贸易量就达到约6000万吨,来源也相对丰富,基本不用担心单一供应商的风险。丙烷的用途主要是燃料和化工,作为燃料时与天然气(甲烷)相比使用场景更为零散化,与成品油更接近,所以轻烃在需求端与原油有比较强的替代性。但原油无论是燃料还是化工的适用性还是明显好于轻烃,如石脑油裂解产品除了烯烃以外还有非常重要的芳烃,这也导致轻烃相对原油本身就要保持一定的折价。然而从近十年的数据来看,丙烷相对油价的价格优势在不断扩大,丙烷化工的盈利也随之持续向好,这背后的原因非常值得分析。图1:丙烷与原油比价关系(布伦特原油,美元/桶;沙特丙烷FOB,美元/吨)丙烷/原油年度平均11109876542010201120122013201420152016201720182019资料来源:Wind,

2.1天然气高增长压低丙烷比价丙烷绝大部分是从天然气凝析液(NGL)分离得到,在NGL中大约占20%左右。根据统计,08-18年全球NGL产量从7212千桶/天增长到11557千桶/天,累计增长超过60%;而原油则从75857千桶/天增长到83161千桶/天,累计增长不到10%。虽然NGL的体量远小于原油,但是产量增速却大大超越。当一种产品(丙烷)在需求端的适用范围弱于另一种产品(原油),但供给增速却一直更高的情况下,这种产品的价格就必然持续走弱。根据我们的跟踪,除了17年有一次反弹以外,丙烷的相对价格基本一直处于下行趋势之中,从2010年年均8.82降低到2019年年均6.53(截止当前)。这意味着当布伦特油价稳定在60美元/桶时,2019年丙烷化工生产一吨烯烃的成本比2010年下降了165美元;如果油价稳定在100美元/桶,那原料成本能下降275美元。丙烷来自于NGL,而NGL的来源在常规与非常规油气田中差别较大,常规资源主要是气田伴生NGL,非常规(主要指美国)则油田与气田都有。从历史产量关系可以看出,美国NGL产量与原油和天然气产量都高度相关,而美国以外地区NGL产量与天然气产量相关度更高。这意味着在美国原油与天然气共同驱动了NGL供给增长,在美国以外地区则主要是天然气在驱动。那么按照这样的推论,虽然过去十年美国贡献了全球丙烷增量约60%,但实际上美国只是使丙烷化工企业获得了更可靠的原料供应,对于丙烷相对价格走弱并没有太大贡献。所以只要美国以外地区天然气供给增速高于原油供给增速,那丙烷的相对比价优势就将继续维持,甚至进一步扩大。图2:美国NGL与原油产量关系图3:美国地区NGL与天然气产量关系R²=0.954120001000080006000400010002000300040005000900R²=0.96180070060050010002000300040005000资料来源:EIA,资料来源:EIA,

图4:非美国地区美国NGL与原油产量关系图5:非美国地区NGL与天然气产量关系73000720007100070000690003200R²=0.5837R²=0.8973300028002600680005000550060006500700075002400500055006000650070007500资料来源:EIA,BP,资料来源:EIA,BP,我们认为未来天然气供给增速能否持续高于原油增速可以说是一个显而易见的问题。从环保角度看,提升一次能源中天然气的消费占比是全社会的长期目标,因此所有人对于天然气消费都有比较好的展望,这也刺激开采商持续投资天然气资源。而且原油由于体量过大,供给变化的影响因素非常复杂(特别是美国以外地区),在过去十年累计增长仅9.6%的情况下,价格中枢还从100美元/桶降低到60美元/桶,我们认为未来供给增速大幅提升的可能性微乎其微。根据BP发布的2019年全球能源展望,认为未来全球一次能源中原油的消费几乎没有增长,而天然气则将继续快速提升,最终到2040年两者的消费占比达到非常接近的水平。因此我们判断,从相对供给角度看,丙烷对于原油的价格优势还有望进一步扩大。图6:全球一次能源消费展望资料来源:BP,图7:全球一次能源结构展望资料来源:BP,

2.1新增需求不影响丙烷定价市场对于丙烷化工最为担心的风险是未来随着国内PDH等装置新的投产高峰到来,丙烷需求将大幅提升,导致丙烷价格上涨,影响经济性,但我们认为发生这一情况的概率很低。截止2018年底国内已投产并依赖进口丙烷的装置共8套,合计丙烯产能467万吨,满负荷对应丙烷需求560万吨。而2018年国内丙烷进口量为1346万吨,丙烷化工需求占到丙烷进口量的40%左右。按照目前在建的丙烷化工项目情况,我们预计到2021年底国内丙烷的化工年化用量将达到1400万吨。如果在丙烷需求中还是保持前期的占比,那丙烷进口量需要增加到3300万吨以上。这看似是非常庞大的增长,但2018年全球丙烷开采量已经达到约12000万吨,全球PDH的丙烷需求在其中占比仅13%,我们测算到2021年丙烷化工需求的占比也不会超过20%,这样幅度的变化实在难以改变丙烷相对油价持续走弱的定价体系。如果未来油价维持60美元/桶,丙烷与原油维持19年比价,按照我们20年年度策略中对PP价格的预测,则丙烷脱氢制PP的单吨PP盈利仍可以达到750元以上。表1:国内已建与在建丙烷化工装置统计(万吨,需进口丙烷)已建产能丙烷需求投产时间天津渤化60722013-10卫星石化45542014-08三圆石化45542014-09海越股份60722014-09东华能源66792015-04万华化学75902015-08海伟石化50602016-07东华能源66792016-10卫星石化45542019-03巨正源60722019-08合计572686在建产能丙烷需求投产时间东华能源宁波二期66792020福建美得石化66792020华泓新材料45542020天津渤化60722020万华化学1521822020金能科技901082021齐翔腾达70842021天弘化学45542021合计594713资料来源:百川资讯。卓创资讯,

图8:国内丙烷进口量与化工需求占比(万吨,按产能年化,未考虑开工率)1500丙烷进口化工需求占比60%100040%50020%0201320142015201620170%2018资料来源:Wind,3、乙烷折价更加巨大目前全球外销乙烷资源的只有美国,由于乙烷裂解制乙烯显著的成本优势,吸引了美国大量企业投资乙烷裂解或将老装置改为乙烷进料,而国内以卫星石化为代表的企业也开始积极布局乙烷裂解。简单来说,乙烷的成本优势比丙烷更大,核心原因是乙烷除了相对供给过剩以外,还叠加了出口瓶颈,使得美国本土乙烷价格极其低廉,能够获取到美国乙烷资源的企业就能享受到这一套利空间。3.1美国气体热值定价压制乙烷价格美国页岩油气革命使原油、天然气、乙烷、丙烷等石化原料供给大幅增长,但天然气和乙烷与石油、丙烷等相比沸点偏低(天然气-161.5℃,乙烷-88.6℃),所以出口需要专门的码头设备和运输船。由于美国国内天然气产量增长过快,出口能力完全跟不上,导致美国国内的天然气价格长期大幅低于全球水平。而乙烷价格被压制的情况更甚于天然气,乙烷是从NGL中分离得到,在NGL中占比在50%左右,但由于NGL产量太大,石化装置消耗不了如此多的乙烷,大量的乙烷只能以回注的形式和天然气一起作为燃料消耗。因此乙烷的价格在13年以后的绝大多数时期与美国国内天然气价格保持稳定的价格关系。

图9:美国与英国天然气期货价格(美元/mmbt)图10:美国乙烷/天然气(乙烷美元/吨)美国英国151050250200150100500乙烷/天然气2010201220142016201820102012201420162018资料来源:Wind,资料来源:Bloomberg,Wind,图11:美国乙烷价格(美元/吨)80070060050040030020010002010201120122013201420152016201720182019资料来源:Wind,今年全球天然气价格相比17-18年出现明显下跌,虽然英国-美国天然气价差已经压缩到近几年的最低水平,美国国内天然气价格也不可避免出现一定下跌,这也使得美国乙烷价格跟随下跌至100-150美元/吨的区间。虽然从绝对价格看天然气下跌较多,但是从长周期比价关系看,天然气/原油比较只是回到了15年以前的正常水平。按目前情况,美国天然气的产量还远高于LNG的出口量,而且出口瓶颈也难以在短期消除,所以美国天然气预计还将维持低价,那么乙烷也仍将被长期压制。

图12:英国天然气/布伦特原油价格关系天然气/原油年度平均1.81.61.41.210.80.60.42010201120122013201420152016201720182019资料来源:Wind,图13:美国天然气产量与LNG出口量(立方英尺/天)120000天然气产量(左)LNG出口(右)6000100000500080000400060000300040000200020000100000201420152016201720182019资料来源:EIA,3.1乙烷短期波动风险消退从图8可以看出,虽然13年之后美国乙烷/天然气比价维持在稳定水平,但在18年仍出现了较大的波动,按照当时的乙烷价格,即使是美国本土的乙烷裂解装置也都出现了亏损。当时的情况是美

国连续有几套大规模裂解装置投产,短期乙烷需求量大增,又恰逢管道故障,乙烷供应能力短时间不足,使得乙烷脱离了天然气热值定价的模式,但我们认为类似情况未来发生的概率将很低。2012年之前,乙烷产量在NGL中的占比处于比较高的水平,回注量很少,这主要由于当时乙烷价格较好,分离站运营者有很强的动力将乙烷分离出来销售。2013年开始乙烷相对天然气价格大幅下行,分离乙烷的经济性很差,乙烷大量被回注,在NGL中的产量占比不断下行。而乙烷价格之所以下行,主要原因就是13年后乙烷裂解产能增速仅5%左右,大幅低于NGL的产量增速,乙烷的供需严重失衡,回注量因此不断提升。但是17年开始美国进入第二轮乙烷裂解的投产高峰,我们测算17-18年的乙烷需求量(美国本土+出口)达到1413和1729千桶/天,同比增速分别为15.6%和22.4%,大幅高于NGL的产量增速。所以这一时期乙烷的回注比例也大幅减少,乙烷在NGL中的产量占比又回升到了40%以上。可以说18年乙烷上涨是由管道故障引起,但如果没有17-18年回注比例下降作为基础,也很难发生如此大幅度的涨价。我们预计2019年开始乙烷裂解装置的增速将下行,20-21年乙烷裂解产能增速将降低到6%左右。目前乙烷产量占比较低,说明回注量还是很高,即使NGL的产量增速降低,乙烷的回注比例也能维持在比较安全的区间。而且2020年还有约450千桶/天的乙烷分馏装置投产,进一步保障了乙烷的供应能力。因此我们认为未来两年乙烷出现大幅价格波动的可能性很低,大概率还是维持在150美元/吨的较低价格水平。对于国内企业来说,乙烷成本还要加上100美元/吨左右的运费,如果以聚乙烯为目标产物,按照我们年度策略中的价格展望(不含税6283元/吨),乙烷裂解单吨聚乙烯还是能获得约1500元的净利。在石化景气度极差的时期仍能获得这样的盈利,说明乙烷裂解的α确实非常大。图14:美国乙烷在NGL中产量占比50%45%40%35%30%2010201120122013201420152016201720182019资料来源:EIA,

表2:乙烷利润用量、实际用量与美国NGL产量计算(千桶/天)乙烷理论用量增速乙烷实际用量增速NGL产量增速201212779372408201313062.3%9885.4%26058.2%201413735.2%10748.7%301315.6%201514314.2%11345.5%334210.9%201614934.3%12227.8%35095.0%2017166811.8%141315.6%37827.8%2018189613.7%172922.4%436815.5%资料来源:EIA,(理论用量根据乙烷裂解产能计算,实际用量根据美国产量+出口计算)表3:乙烷裂解投产规划与乙烷需求量企业地区投产时间产能(万吨)乙烷需求(千桶/天)SasolLakeCharles,LA201915569ShintechPlaquemine,LA20195022Westlake/LotteJVLakeCharles,LA201910044新浦化学泰兴20194520合计350155FormosaPlasticsPointComfort,TX202012555DowFreeport,TX20205022卫星石化连云港202012073合计295151BayportPolymersJVPortArthur,TX202110044ShellChemicalMonaca,PA202116071合计260115资料来源:公开资料,4、投资建议国内轻烃化工相关的上市公司主要是卫星石化、东华能源、万华化学、金发科技等,未来有投产计划的还有滨化股份、齐翔腾达、金能科技等,还有正在进行资产重组的天津磁卡。我们建议买入卫星石化、万华化学,并建议关注滨化股份。按照2020年预期的烯烃产能计算,单位市值产能占比较大的是东华能源和卫星石化;而2020年增量较大的是卫星石化和万华化学,分别有望增加125万吨乙烯产能(乙烷原料)和152万吨烯烃产能(100万吨乙烯+52万吨丙烯,丙烷原料)。表4:轻烃化工相关上市公司情况(包括在建产能)丙烯乙烯市值单位市值产能卫星石化901201521.38

东华能源1981311.51万华化学1271001,5460.15金发科技601670.36滨化股份60720.83金能科技90701.29资料来源:公司公告,5、风险提示1)油价波动风险:油价大幅波动将导致乙烷丙烷等价格也大幅波动,对于下游生产企业的业绩会产生较大影响。2)美国油气产量风险:美国油气产量变化对乙烷价格体系有较大影响,如果油气产量增速不及预期,可能导致乙烷价格上涨,影响乙烷裂解盈利。3)地缘政治风险:地缘政治导致的贸易关税变化可能导致国内企业的乙烷与丙烷出现波动,进而影响生产盈利。'

您可能关注的文档

- 石油化工行业监理实施细则(工艺管道).doc

- 石油化工行业安装工程预算定额99.doc

- No.7-红外热像仪在石油化工行业的应用.doc

- 石油化工行业个人工作总结.docx

- 项目石油化工行业.docx

- 石油化工行业安全距离汇总 .docx

- 石油化工行业职业危害控制与预防(1).ppt

- 石油化工行业企业集团财务管控模式优化.docx

- 2021年石油化工行业个人工作总结.doc

- 石油化工行业应急管理研究

- 国际石油化工行业安全评价的发展状况

- 石油化工行业背景介绍.pptx

- 石油化工行业职业危害控制与预防.pptx

- 石油化工行业分析实施报告

- 石油化工行业化学防护服的选择

- 化工部及石油化工行业标准

- 石油化工行业离子膜法烧碱生产技术论文

- 【报告】瑞典、丹麦石油化工行业调研报告.doc

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc