- 267.13 KB

- 2022-04-29 14:08:55 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'目录全球成品油供需相对平衡,需求持续增长4全球成品油供需紧平衡4亚太地区为全球成品油消费及增长主力5全球成品油需求将保持稳定增长态势6我国成品油出口持续增加,国内小产能加速出清8出口持续增加以消化国内过剩油品9炼能结构持续优化,小产能加速出清10我国成品油定价逐步迈向市场化,销售渠道价值凸显12从政府定价逐渐走向高度市场化12加油站和成品油出口资质价值愈发凸显13国内油品过剩不足为惧,三大民营炼化项目油品销售各显神通15浙江石化:坐拥广阔市场空间,后续加油站建设可期15恒力股份:多种方式齐头并进,充分发挥民企灵活性18恒逸石化:地理位置优越,东南亚为油品主要目标地20投资建议:持续看好“民营大炼化”后续走势22图表目录图1:20世纪90年代前全球炼油开工率只有七成左右4图2:2010年后全球炼厂开工率持续回升,成品油需求再度实现增长5图3:2006-2009年期间,以中国为代表的亚太地区炼能迅速扩充5图4:2010年亚太地区首次超过北美,成为全球成品油需求量最大的地区6图5:2008年后亚太地区成品油需求增速领跑全球其他地区6图6:中国和印度为亚太地区成品油需求贡献主要增量6图7:2018-2020年,全球成品油需求将加速提升,此后将保持稳定增长7图8:2020年全球炼能预计达到100百万桶/天7图9:2000-2010年我国炼能快速增长,2015-2016有所下滑,2017年重回增长8图10:2017年底我国炼能结构9图11:我国炼厂整体开工率不高9图12:2015年后我国炼厂开工率加速提升9图13:2015年后我国成品油出口大幅攀升9图14:近年来我国成品油净出口量保持高速增长9图15:2014年以来政策层面自上而下欲推动我国炼化产业结构升级10图16:截至2017.10“三桶油”及中化等国企淘汰装置数量及炼能11图17:截至2017.4地炼企业淘汰装置数量及炼能11图18:我国成品油调价发展史13图19:两桶油所持加油站数量占比超过半成13若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图20:浙江省汽油供给缺口持续攀升15图21:2016年浙江省柴油供给缺口达317万吨左右15图22:浙江省汽柴油产量较少16图23:浙江省煤油过剩17图24:2016辽宁汽油产量超过1,200万吨,消费量仅有不足800万吨18图25:辽宁省汽油过剩产量逐年攀升,出口是消化过剩产能主要渠道18图26:东北三省整体汽油供给过剩19图27:辽宁省柴油过剩,且2016年消费量有所下滑19图28:辽宁省柴油出口量总体而言不多19图29:东三省柴油总体而言处于过剩状态19图30:恒力股份有望“三管齐下”解决油品销售问题19图31:文莱地处东南亚,大摩拉岛位于其国土东北角20图32:澳大利亚成品油净进口量持续攀升21表1:2018-2020年我国新增炼化项目情况7表2:2018年中国第一批成品油一般贸易出口配额表14表3:浙石化项目基本情况梳理16表4:“十三五”期间浙江省新增运输目标对应成品油需求的增量测算18表5:文莱汽油及柴油自给率较低20若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

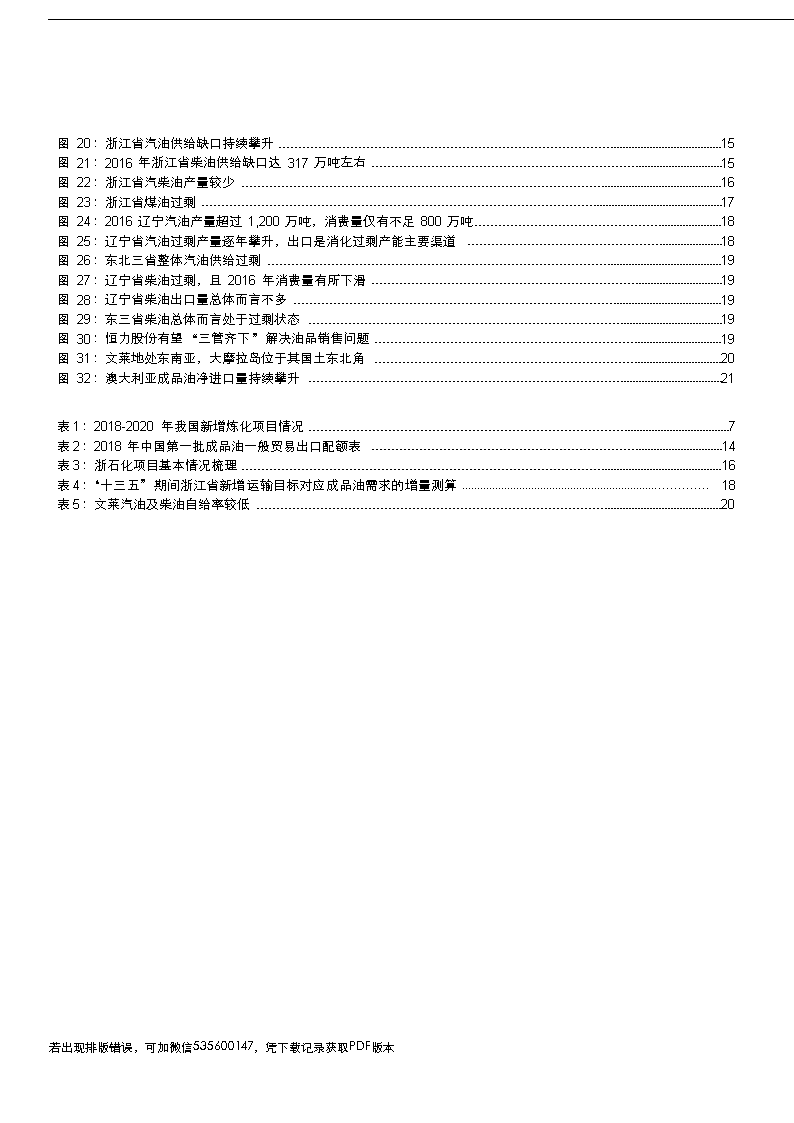

全球成品油供需相对平衡,需求持续增长原油贯穿着整个国民经济的衣食住行,也被喻为“工业的血液”,其重要性无须赘述。而其中一点重要的体现就是其经裂解而成的成品油在现代社会动力燃料方面所作出的巨大贡献。经过若干年的发展,2017年底全球炼能规模已经超过98百万桶/天,整个行业也已经进入到一个相对稳态。我国成品油发展起步较晚,但后来居上,近年来无论是需求还是炼油能力均迅速提升。国内市场逐渐饱和直至过剩的情况下,未来新增炼能油品何去何从?几大民营炼化项目成品油销售问题要如何落地?全球成品油供需紧平衡20世纪90年代前全球成品油市场过剩。全球第一座炼油厂诞生于1861年,位于阿塞拜疆共和国首都巴库,此后成品油1市场不断发展壮大。1911~1945年期间,汽油便已进入千家万户,成为主要的石油产品。二战以后,炼化行业加速发展,这也造成在20世纪90年代前,全球炼油开工率仅有七成左右的水平。图1:20世纪90年代前全球炼油开工率只有七成左右90百万桶/天79%8077%7075%6073%5071%403069%2067%1065%19651970197519801985全球炼能全球成品油消费量全球炼厂开工率(右)资料来源:BP,长江证券研究所90年代后供需逐渐走向平衡。进入90年代后,全球成品油市场逐渐走向供需平衡,炼厂开工率长期保持在八成以上,且持续攀升。2006-2009年期间,以中国为代表的亚太地区炼能迅速扩充,这也导致行业开工率从2005年的高点85.48%一直下滑至79.82%。2010年以后,全球炼能增速放缓,且需求再度进入增长区间,开工率也持续回升。2017年,全球炼厂开工率回升至83.47%,供需基本平衡。1本文所有成品油需求及消费量均指:汽柴煤(航煤)+石脑油若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图2:2010年后全球炼厂开工率持续回升,成品油需求再度实现增长110百万桶/天87%10086%85%9084%8083%7082%81%6080%5079%78%4077%3076%19881992199620002004200820122016全球炼能全球成品油消费量全球炼厂开工率(右)资料来源:BP,长江证券研究所图3:2006-2009年期间,以中国为代表的亚太地区炼能迅速扩充15%10%5%0%20022003200420052920102011201220132014201520162017-5%北美同比中美南美同比欧洲同比-10%中东同比非洲同比亚太同比全球同比中国同比资料来源:BP,长江证券研究所00620072008200亚太地区为全球成品油消费及增长主力成品油市场规模及需求变化与经济发展高度正相关。2010年之前,北美洲为全球成品油需求量最大的地区,2010年,亚太地区成品油需求量首次超过北美地区,成为全球成品油需求最大的地区。尤其是在2008年全球金融危机之后,亚太地区成品油市场增速领跑全球,其中中国、印度等国家的崛起为亚太地区成品油发展贡献了较大的增量。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

百万桶/天图4:2010年亚太地区首次超过北美,成为全球成品油需求量最大的地区2520151051988198919901991199219931994199519961997199819992000200120022003200420052006200720082009201020112012201320142015201620170北美中美南美欧洲独联体国家等中东非洲亚太资料来源:BP,长江证券研究所图5:2008年后亚太地区成品油需求增速领跑全球其他地区图6:中国和印度为亚太地区成品油需求贡献主要增量若出现排版错误,可加微信535600147,凭下载记录获取PDF版本8%6%4%2%0%-2%-4%987654322009201020112012201320142015201620171018%百万桶/天16%14%12%10%8%6%4%2%0%-2%-4%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本-6%亚太同比非洲同比中东同比欧洲同比北美同比中美和南美同比20012002200320042005200620072008200920102011201220132014201520162017中国印度中国同比(右)印度同比(右)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:BP,长江证券研究所资料来源:BP,长江证券研究所全球成品油需求将保持稳定增长态势全球经济稳步增长的同时,也带动了成品油需求的持续提升。根据IHS预测,至2020年,全球成品油需求增速有望提升至2.64%,2021年后保持着稳中有升的局面。而供给层面,未来全球范围内炼能增量主要来自中国,至2020年我国预计新增炼能8,600万吨/年左右,但是此统计中仍有部分项目存在较大的不确定性;全球至2020年,炼油能力突破50亿吨/年。所以总体来看,未来全球成品油市场的需求依旧足够囊括近年全球新增的产能。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图7:2018-2020年,全球成品油需求将加速提升,此后将保持稳定增长若出现排版错误,可加微信535600147,凭下载记录获取PDF版本80757065605550454020012004200720102013201620192022202520282031203420372040全球成品油需求(百万桶/天)同比(右)5%4%3%2%1%0%-1%-2%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:IHS,长江证券研究所图8:2020年全球炼能预计达到100百万桶/天10510010095908580757065601988198919901991199219931994199519961997199819992000200120022003200420052006200720082009201020112012201320142015201620172020E全球炼能(百万桶/天)资料来源:BP,石油商报,长江证券研究所表1:2018-2020年我国新增炼化项目情况序号项目名称企业名称地点炼油能力(万吨/年)总投资(亿元)项目进展预计投产时间1恒力炼化一期恒力集团大连长兴岛2,000115在建2018年10月2浙石化一期浙江石化舟山岱山县2,0001,731在建2018年底3中科合资广东炼化一体化项目一期中石化科威特石油公司广东湛江经济技术开发区东海岛新区1000380在建2019年底4古雷石化大炼化项目古雷石化福建漳州1600355在建2020年6揭阳南海炼油项目中委广东石化广东揭阳2000573拟建2020年总计8,600资料来源:流程工业,公司官网等,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

我国成品油出口持续增加,国内小产能加速出清我国炼能持续增长。当一国的需求表现亮眼时,往往其自身的供给也将加速投放。亚太近些年贡献了全球需求增量的大头,供给端也类似,其炼能增速在全球范围内都是较为突出的。21世纪的第一个10年,我国炼能迅速增长,总量翻倍;2011-2014年间,炼能亦保持较快的增长;2015年后,我国炼能整体有所出清,处于下降状态。2017年,炼能再度实现增长。图9:2000-2010年我国炼能快速增长,2015-2016有所下滑,2017年重回增长1614%12%1410%128%6%104%82%0%6-2%2000200120022003200420052006200720082009201020112012201320142015201620174-4%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:BP,长江证券研究所中国炼能(百万桶/天)同比(右)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本我国炼能整体过剩,但小炼能居多。1998年,我国整个石化行业经历了一轮结构性调整,“两桶油”进行重组,小炼厂区别性关停并转,100万吨/年以下的小炼厂保留了不到100家,成为“地炼”。经过近些年地炼的顽强发展,其产能不断提升,且地炼在快速发展的同时,国有炼能也在不断扩张。据卓创资讯数据显示,2017年底我国总炼能7.88亿吨/年左右,其中地炼炼能(约2.23亿吨/年)占比高达28.30%,仅次于中国石化(约2.98亿吨/年)的37.82%;“三桶油”2炼能合计约5.26亿吨/年,合计占比66.75%。整体而言,我国炼能是过剩的,年平均开工率不足八成,山东地炼因为原料匮乏等原因开工率更低,这也是拉低整体开工率的一个重要原因。另外,据卓创资讯数据显示,炼能在300万吨/年以下的总计便有近1亿吨/年,500万吨/年及以下的炼能有近2.4亿吨/年,我国整体炼油水平偏低。2本文中所有“三桶油”均指中国石油、中国石化和中国海洋石油若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图10:2017年底我国炼能结构图11:我国炼厂整体开工率不高4%2%中石化地炼38%中石油25%中海油其他中国中化中国兵工28%中国化工85%70%65%80%60%55%75%50%45%70%40%35%65%30%2015-072016-032016-112017-072018-03炼油厂开工率:总计炼油厂开工率:山东地炼(常减压装置)(右)资料来源:卓创资讯,长江证券研究所资料来源:Wind,长江证券研究所出口持续增加以消化国内过剩油品行业持续处于过剩的情况下,成品油出口成为我国缓解过剩炼能的重要路径之一。“十三五”期间,随着我国原油“双权”的逐渐放开,一些民营炼厂原料短缺和来源的问题得以解决,在此之后行业的开工率加速提升。这也是自2015年后我国成品油出口量大幅攀升的主要原因。图12:2015年后我国炼厂开工率加速提升图13:2015年后我国成品油出口大幅攀升若出现排版错误,可加微信535600147,凭下载记录获取PDF版本百万桶/天1690%1485%121080%875%670%4265%060%6,0005,0004,0003,0002,0001,000050%40%30%20%10%0%-10%20042005200620072008200920102011201220132014201520162017-20%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本1981198419871990199319961999200220052008201120142017中国成品油需求中国炼能炼厂开工率我国成品油出口量(万吨)同比(右)资料来源:BP,长江证券研究所资料来源:Wind,长江证券研究所图14:近年来我国成品油净出口量保持高速增长若出现排版错误,可加微信535600147,凭下载记录获取PDF版本4,5004,0003,5003,0002,5002,0001,5001,000500020102011201220132014201520162017成品油净出口量合计(万吨)同比(右)80%60%40%20%0%-20%-40%-60%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:Wind,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

炼能结构持续优化,小产能加速出清政策自上而下促进产业结构升级。早在2014年9月,经国务院同意印发的《石化产业规划布局方案》(发改产业[2014]2208号)便提出,“严格控制炼油能力和成品油生产规模,淘汰落后产能,发展精深加工石化产品,促进产业提质增效升级”;2016年8月,《关于石化产业调结构促转型增效益的指导意见》(国办发[2016]57号)要求,“未纳入《石化产业规划布局方案》的新建炼化项目一律不得建设”;2016年12月,《国务院关于发布政府核准的投资项目目录(2016年本)的通知》(国发[2016]72号)明确,“未纳入国家批准的相关规划的新建炼油及扩建一次炼油项目,禁止建设”。此外在2015年2月份,发改委印发《关于进口原油使用管理有关问题的通知》,允许符合有关条件的企业,在承担相应责任的前提下使用进口原油,此举也是坚持优化结构,严格淘汰落后产能,促进炼油产业结构升级。2018年1月,国家税务总局下发《关于成品油消费税征收管理有关问题的公告》,指出从3月起,所有成品油发票均须通过增值税发票管理新系统中成品油发票开具模块开具;外购、进口和委托加工收回的汽油、柴油、石脑油、燃料油、润滑油用于连续生产应税成品油的,应凭通过增值税发票选择确认平台确认的成品油专用发票、海关进口消费税专用缴款书,其他凭证不得作为消费税扣除凭证。图15:2014年以来政策层面自上而下欲推动我国炼化产业结构升级•《石化产业规划布局方案》2014.9•淘汰落后产能•《关于石化产业调结构促转型增效益的指导意见》2016.8•未纳入规划布局方案的新建炼化项目一律不得建设•《关于进口原油使用管理有关问题的通知》2015.2•通过给予地炼进口原油使用配额来淘汰落后产能•《国务院关于发布政府核准的投资项目目录(2016年本)的通知》2016.12•未纳入国家批准的新建炼油及扩建一次炼油项目禁止建设•《关于成品油消费税征收管理有关问题的公告》2018.1•消费税的从严将对地炼盈利性产生较大的影响资料来源:国家发改委,国家能源局,长江证券研究所小产能淘汰显著。自2014年政策面欲调整炼化产业结构后,国内的很多小炼能面临着被淘汰的命运。很多三桶油旗下的小产能直接被关停;不少地炼在2015年国家放开进口原油使用权后,主动淘汰和关停200万吨/年以下的小的炼能以换取配额;另外还有一部分本身产能就非常小的小炼厂在今年成品油税收从严后由于竞争力大幅减弱而直接面临被淘汰。截至2017年4月,我国获取进口原油使用权的地方炼油企业已淘汰落后装置88套,合计6,200万吨/年;截至2017年10月,中石油、中石化、中海油、中国化工等主要炼油企业已相继淘汰落后装置197套,合计产能2,465万吨/年,加总共计8,665万吨/年左右。所以在持续优化我国炼能结构的大背景下,小产能的出清有望加速推进。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图16:截至2017.10“三桶油”及中化等国企淘汰装置数量及炼能图17:截至2017.4地炼企业淘汰装置数量及炼能若出现排版错误,可加微信535600147,凭下载记录获取PDF版本2,4651973,0002,5002,0001,5001,00050006,20088套数(套)炼能(万吨/年)7,0006,0005,0004,0003,0002,0001,0000套数(套)炼能(万吨/年)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本截至2017.10三桶油及中化等国企淘汰装置数量(套)及炼能(万吨/年)截至2017.4地炼企业淘汰装置数量(套)及炼能(万吨/年)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:国家能源局,长江证券研究所资料来源:国家能源局,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

我国成品油定价逐步迈向市场化,销售渠道价值凸显从政府定价逐渐走向高度市场化石油属于全球性的流通商品,在发达经济体中,成品油价格往往和原油价格之间有良好的挂钩,市场化程度较高。我国成品油定价经历了较长的发展历程,也恰好反应了我国经济体制的发展阶段。1998年,放松政府管制,走向市场化的开端。1998年以前,我国原油及成品油价格完全由政府控制,包括直接制定各个重要城市的成品油零售价格。1998年,我国对成品油定价机制进行了改革,改革后,汽、柴油实行政府指导价,由国家计委按进口完税成本为基础加国内合理流通费用确定零售中准价,石油、石化集团公司在此基础上在上下浮动5%的幅度内确定具体零售价。这次改革的实质是基本确立了与国际油价变化相适应,在政府调控下以市场形成价格为主的石油价格形成机制。2000年,成品油价格与国际市场挂钩。2000年5月,国务院决定国内成品油价格随国际市场变化每月调整一次,且主要参考新加坡成品油市场价格。但是由于价格透明度较高,所以2001年,国家将价格参照体系改为新加坡、鹿特丹、纽约的三地价格,且将成品油调价对应的国际原油价格波动幅度由5%调整至8%。2008-2009年,成品油补贴和税费机制出台。2008年12月,定价机制进一步完善,将汽、柴油零售基准价允许上下浮动改为实行最高零售价格,并适当缩小流通环节差价,成品油零售企业可在不超过汽、柴油最高零售价格的前提下,自主制定具体零售价格。2009年5月,发改委规定当国际市场原油连续22个工作日移动平均价格变化超过4%时,可相应调整国内成品油价格。由于成品油价格波动对通胀及国民经济等影响较大,此次还规定当国际市场原油价格低于每桶80美元时,按正常加工利润率计算成品油价格;高于每桶80美元时,开始扣减加工利润率,直至按加工零利润计算成品油价格;高于每桶130美元时,按照兼顾生产者、消费者利益,保持国民经济平稳运行的原则,采取适当财税政策保证成品油生产和供应,汽、柴油价格原则上不提或少提。2013年,缩短调价周期,调整国内成品油价格挂靠油种。2013年3月,发改委继续对调价机制进行完善:1)将成品油计价和调价周期由现行22个工作日缩短至10个工作日,并取消上下4%的幅度限制;2)根据进口原油结构及国际市场原油贸易变化,相应调整了国内成品油价格挂靠油种;3)当国内价格总水平出现显著上涨或发生重大突发事件时,由国家发展改革委报请国务院批准后,可以暂停、延迟调价,或缩小调价幅度。2016年,设定成品油调价下限。鉴于2014年后油价大幅下跌,发改委将国内成品油价格调节下限定为40美元/桶,即当国内成品油价格挂靠的国际市场原油价格低于每桶40美元时,国内成品油价格不再下调。当国际市场原油价格低于40美元调控下限时,成品油价格未调金额全部纳入风险准备金,设立专项账户存储,经国家批准后使用,主要用于节能减排、提升油品质量及保障石油供应安全等方面。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图18:我国成品油调价发展史成品油与国际成2008-设立最高零缩短调价周设定成1998定价市2000品油价格2009售价,建立2013期,调整挂2016品油调场化挂靠补贴机制靠油种价下限资料来源:国家发改委,商务部等,长江证券研究所在成品油定价市场化逐步加强后,当前成品油价格已经能够良好并及时的反映出国内成品油的供需关系以及原油价格的波动,因此从发改委制定的最高零售价角度来看,国内所有炼厂均处于相同起点。加油站和成品油出口资质价值愈发凸显在定价机制的不断完善下,可以说目前我国成品油市场化程度已经较高。因此在国内炼能总体过剩,国际市场紧平衡可以吸收出口原油的趋势下,加油站资源以及成品油出口资质的价值则愈发凸显。两桶油掌控国内绝大部分加油站资源。2016年底,我国拥有加油站总数约98,400座,其中中国石化2016年拥有加油站总数约30,603座,占比达31.10%;中国石油加油站总数约20,895座,占比约21.23%;其他社会加油站数量约为46,902座,占比约47.66%。两桶油所掌控的加油站占据半壁江山,渠道优势较为显著,不过民营及合资等其他社会加油站占比也相对较高。所以在未来成品油竞争逐渐加剧的过程中,具备拥有加油站资源能力的企业理应享受到溢价。图19:两桶油所持加油站数量占比超过半成31%48%中国石化中国石油其他社会加油站21%资料来源:中国市场调研在线,公司公告,长江证券研究所成品油出口资质价值凸显。除竞争国内市场资源外,向海外出口成为国内没有加油站渠道的炼厂解决油品销售问题的重要途径。目前我国具备成品油出口资质的企业主要有“三桶油”+中化国际,没有出口资质的企业想要出口成品油只能借助前述公司的渠道。成品油出口贸易主要分为两种,一种是一般贸易出口,另一种是加工贸易出口。原油大若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

进大出的方式政府不会鼓励,因此近年来,我国一般贸易出口配额逐年攀升,以2018年第一批成品油出口配额为例,一般贸易出口配额共1,624万吨,较2017年第一批一般贸易配额60万吨增加近1,564万吨,大幅增长2,234%,与2017年的一般贸易出口配额总量1,623万吨极为接近。可见,一般贸易出口配额在不断增加,而加工贸易出口方式在逐渐被淡化,且配额总量有上升趋势。表2:2018年中国第一批成品油一般贸易出口配额表获得配额企业总计/万吨汽油/万吨柴油/万吨煤油/万吨中石化674126348200中石油57535618534中化200971021中海油175766435总计1624655699270占比100.00%40.33%43.04%16.63%资料来源:金联创,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

国内油品过剩不足为惧,三大民营炼化项目油品销售各显神通民营炼厂成品油销售中短期解决路径。经过上文分析,未来国内民营大炼化建成投产后短期内想要解决成品油销售问题,路径主要有三:1)将成品油以一定的折价卖给“三桶油”等有加油站资源的央企;2)借助有出口资质的企业进行成品油出口;3)打通民营加油站渠道,将成品油交由民营加油站销售。而中长期来看,还有一种解决思路,就是申请自建加油站,不过这需要政府的大力支持和配合。虽然国内成品油市场竞争加剧,炼能整体过剩,但正在建设中的三大民营大炼化项目成品油销售解决路径将各显神通,我们认为这三个项目最终成品油销售均不成问题,区别只在于利润的增减。浙江石化:坐拥广阔市场空间,后续加油站建设可期浙江省汽柴油缺口显著。作为民营经济大省,浙江一直是中国市场经济的先行者,因此对于油品的需求也较为旺盛。2016年,浙江省汽油年消费量高达797万吨,柴油表观消费量高达882万吨。不过浙江省内炼能有限,主要有镇海炼化一座2,300万吨/年的大型炼厂。2016年,浙江省汽油年产量仅有308万吨,柴油产量仅有631万吨。2017年产量有所增加,不过汽柴油也分别仅有352万吨和672万吨。因此,浙江省内每年需要从外省调配大量的汽柴油,2016年汽柴油的供给缺口分别为493万吨和317万吨,占消费总量的比例分别高达61.91%和35.97%。图20:浙江省汽油供给缺口持续攀升图21:2016年浙江省柴油供给缺口达317万吨左右80025%70020%60015%50010%4003005%2000%100-5%0-10%2010201120122013201420152016汽油消费量(万吨)汽油供给缺口(万吨)汽油供给缺口同比(右)汽油消费量同比(右)1,200150%1,000100%80050%6000%400200-50%0-100%2010201120122013201420152016柴油消费量(万吨)柴油供给缺口(万吨)柴油消费量同比(右)柴油供给缺口同比(右)资料来源:Wind,长江证券研究所资料来源:Wind,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图22:浙江省汽柴油产量较少1,000900800700600500400300200100020102011201220132014201520162017浙江汽油产量(万吨)浙江柴油产量(万吨)资料来源:Wind,长江证券研究所浙石化所产汽柴油有望弥补浙江省供给缺口。随着浙江省经济的快速发展,每年成品油的供给缺口将持续扩大。而供给端,目前新增炼能仅有浙石化一期项目,其汽柴油产量总计550万吨左右。因此随着浙石化一期的建成投产后,浙江省内的成品油供给缺口有望被部分填充。而煤油方面,浙江省每年煤油总量是过剩的,浙石化一期所产的280多万吨航煤大概率释放到其他市场。表3:浙石化项目基本情况梳理项目浙江石化炼化一体化项目规模(万吨)2*2000地点浙江舟山绿色石化基地投资方荣盛石化(51%)巨化集团(20%)桐昆投资(20%)舟山海洋开发投资(9%)总投资一期:901.6亿元二期:829.3亿元主要炼油装置(万吨/年)4,000常减压蒸馏装置1,040芳烃装置1,600柴油加氢裂化装置760蜡油加氢裂化装置300航煤加氢装置1,000渣油加氢装置主要产品(万吨/年)400*2PX140*2乙烯一期:836汽柴煤油二期:824汽柴煤油资料来源:公司公告,公司官网,化工在线,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图23:浙江省煤油过剩25040%20030%20%15010%1000%50-10%0-20%20062007200820092010201120122013201420152016浙江煤油消费量(万吨)浙江煤油产量(万吨)消费量同比(右)产量同比(右)资料来源:Wind,长江证券研究所短期借助“三桶油”渠道,中长期加油站将成为核心解决路径。借助浙能集团,成立浙江石油。2017年9月28日,浙江石化与浙江能源集团有限公司(以下简称“浙能集团”)共同投资设立浙江省石油股份有限公司(以下简称“浙江石油”),主要从事原油、成品油、燃料油进出口,参与国内原油、船供油、成品油市场开发与加工利用,参与境外石油资源开发开采,并围绕海上燃料油加注、油品储运贸易、油品零售“三大”发展方向。浙江石油计划在五年内投资逾600亿元,构建1,000万吨的原油储备设施、1,500万方能力的成品油储存中转设施、1,000公里的油品运输管道、100万吨能力的燃油加注设施以及700座综合能源供应站。鉴于目前建设加油站还未看到新的进展,预计在浙石化一期项目建成投产初期还是要借助浙能集团以及“三桶油”和中化的销售渠道,进行国内的销售甚至是成品油出口。不过从中长期来看,只要在获得审批启动后,加油站的建设速度是较快的。而浙江石油建设加油站的计划也正好符合浙江省“十三五”发展规划中到2020年的交通运输相关发展目标:公路:建成高速公路1000公里,新改建国省道2000公里。到2020年,公路总里程达到12.3万公里,其中高速公路里程4800公里,国省道二级以上公路占比达到80%,实现陆域县县通高速公路、农村公路等级化。水路:新增沿海港口总吞吐能力3亿吨,新增高等级内河航道里程150公里。到2020年,沿海港口总吞吐能力达到13亿吨,高等级内河航道里程达到1600公里。枢纽:新增综合客运枢纽8个、交通物流基地28个。到2020年,综合客运枢纽达到18个,交通物流基地达到145个。经测算,“十三五”期间浙江省新增交通运输目标的完成对应大约500万吨以上的成品油需求量(不完全计算,未包括例如浙江省“十三五”期间农村公路“四个一万”工程改造等)。而浙江石油的控股股东浙能集团(持有浙江石油60%股权)是浙江省国资委旗下重要的能源集团,“十三五”期间新建高速公路对应的成品油需求有望由浙能集团来承担。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

表4:“十三五”期间浙江省新增运输目标对应成品油需求的增量测算里程数(公里)加油站间隔(公里)所需加油站数量(个)每个加油站油品消耗能力(吨/天)对应年度油品消耗能力(万吨)新建高速1,00025402029.2国道+省道2,947835420258.2新增交通枢纽(个)36157.7新增航运吞吐能力(亿吨)357.2合计502.3资料来源:浙江省政府办公厅,长江证券研究所此外,无论是借助“三桶油”的销售渠道还是通过新建加油站解决油品销售问题,浙石化所处的舟山自贸区均是我国首个以海洋经济为主题的国家级新区,其重要职能之一便是建设国际油品储运基地和东北亚保税燃料油交易中心,推进成品油现货交易市场发展、油品全产业链投资便利化和贸易自由化。所以无论是运输还是便利方面,均能将为浙石化一期项目成品油的销售提供较大的便利。恒力股份:多种方式齐头并进,充分发挥民企灵活性恒力股份2,000万吨/年炼化项目位于我国七大石化基地之一的大连长兴岛,拥有良好的港口、水运和政策等优势,项目本身在设备、税收等方面也都具备一定的优势,成品油共计993万吨左右。对于项目本身油品的销售问题,除将自身的民营企业销售能力发挥到极致,尽可能的多和民营加油站谈合作之外,更多的则需要借助“三桶油”及中化的力量。辽宁及东三省成品油过剩。东北是我国重要的资源地区,因此炼厂发展的较早,所以产能均处于过剩的状态,2016年仅辽宁省汽油的过剩量就高达426万吨,不仅是辽宁省,整个东北三省都面临着同样的问题。图24:2016辽宁汽油产量超过1,200万吨,消费量仅有不足800万吨图25:辽宁省汽油过剩产量逐年攀升,出口是消化过剩产能主要渠道若出现排版错误,可加微信535600147,凭下载记录获取PDF版本1,4001,2001,000800600400200080%60%40%20%0%20002001200220032004200520062007200820092010201120122013201420152016-20%辽宁汽油消费量(万吨)辽宁汽油产量(万吨)消费量同比(右)产量同比(右)5004003002001000201120122013201420152016辽宁汽油出口数量(万吨)辽宁汽油过剩量出口量同比(右)过剩量同比(右)60%40%20%0%-20%-40%-60%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:Wind,长江证券研究所资料来源:Wind,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

图26:东北三省整体汽油供给过剩图27:辽宁省柴油过剩,且2016年消费量有所下滑若出现排版错误,可加微信535600147,凭下载记录获取PDF版本2,0001,5001,000500040%20%0%-20%20002001200220032004200520062007200820092010201120122013201420152016-40%3,0002,5002,0001,5001,000500050%40%30%20%10%0%-10%20002001200220032004200520062007200820092010201120122013201420152016-20%若出现排版错误,可加微信535600147,凭下载记录获取PDF版本若出现排版错误,可加微信535600147,凭下载记录获取PDF版本东三省汽油消费总量(万吨)东三省汽油总产量(万吨)消费量同比(右)产量同比(右)辽宁柴油消费量(万吨)辽宁柴油产量(万吨)消费量同比(右)产量同比(右)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:Wind,长江证券研究所资料来源:Wind,长江证券研究所图28:辽宁省柴油出口量总体而言不多图29:东三省柴油总体而言处于过剩状态若出现排版错误,可加微信535600147,凭下载记录获取PDF版本1,6001,4001,2001,0008006004002000201120122013201420152016辽宁柴油出口数量(万吨)辽宁柴油过剩量出口量同比(右)过剩量同比(右)350%300%250%200%150%100%50%0%-50%3,5002,5001,500500-50040%20%0%-20%20002001200220032004200520062007200820092010201120122013201420152016-40%东三省柴油消费总量(万吨)东三省柴油总产量(万吨)消费量同比(右)产量同比(右)若出现排版错误,可加微信535600147,凭下载记录获取PDF版本资料来源:Wind,长江证券研究所资料来源:Wind,长江证券研究所“三桶油”+中化+自身销售团队,共同助力成品油销售。在项目建成投产之初,位于国内的两个炼化项目或均需借助“三桶油”及中化的渠道国内的销售和国外的出口。对于恒力大连的项目而言,此种方式或将一直持续,即借助“三桶油”和中化等进行国内外的销售。除此之外,恒力也可通过自己的销售团队将成品油销往一些民营加油站,从而打开新的渠道,解决油品的销售问题。所以“三管齐下”,公司将充分发挥其在销售管理方面的优势,同时与“三桶油”及中化形成良好的合作,共同解决油品的销售问题。图30:恒力股份有望“三管齐下”解决油品销售问题借助三桶油借助中化等等销往国内进行出口建立自身销售团队卖向民营加油站资料来源:长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

恒逸石化:地理位置优越,东南亚为油品主要目标地辐射东南亚及澳洲市场,海运优势尽显。恒逸石化文莱PMB项目地处文莱大摩拉岛。文莱北濒中国南海,西临马六甲海峡,南至澳大利亚,地处中东-新加坡-东北亚原油运输航线附近,地理位置优越。图31:文莱地处东南亚,大摩拉岛位于其国土东北角中国中国南海大摩拉岛文莱PMB文莱新加坡资料来源:EmbassyofBruneiDarussalamtotheUSA,长江证券研究所PX可供公司国内自用,成品油主要面向东南亚及澳大利亚。PMB一期项目将建设800万吨/年常减压蒸馏装置,并配置150万吨/年芳烃联合装置。项目主要产品中,对二甲苯(PX)将运送到公司沿海PTA工厂进行自用,成品油将主要面对海外(主要为东南亚及澳大利亚国家)及文莱国内市场销售。截至2015年,文莱的汽柴油年产量合计只有不到30万吨,消费量超过55万吨/年,缺口不到30万吨/年。就汽柴油而言,2015年文莱周边国家中马来西亚净进口602万吨、澳大利亚净进口1,903万吨、新加坡净出口1,773万吨、泰国净出口556万吨,同时应考虑到的是东南亚成品油市场每年稳定的需求增量,其中2017年澳大利亚柴油及车用汽油净进口量增长至2,077万吨。表5:文莱汽油及柴油自给率较低千立方米2012201320142015汽油消费量340.1346.1355.9361.3柴油消费量343.2320.2306.1328.7航空煤油消费量106.9110.694.396.0汽油产量187.7214.7152.5200.6柴油产量117.6161.2132.0164.8航空煤油产量61.088.578.086.7汽油自给率55.2%62.0%42.9%55.5%柴油自给率34.3%50.3%43.1%50.1%航空煤油自给率57.1%80.0%82.8%90.3%资料来源:BruneiDarussalamStatisticalYearbook2015,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

若出现排版错误,可加微信535600147,凭下载记录获取PDF版本图32:澳大利亚成品油净进口量持续攀升万吨5505004504003503002502001502011201220131001,8001,6001,4001,2001,0002017800若出现排版错误,可加微信535600147,凭下载记录获取PDF版本201420152016车用汽油净进口量航空煤油净进口量柴油净进口量(右)资料来源:澳大利亚政府环境能源部,长江证券研究所若出现排版错误,可加微信535600147,凭下载记录获取PDF版本

投资建议:持续看好“民营大炼化”后续走势通过对全球成品油供需的梳理可知,未来对于国内新增炼能对应的成品油出口量的增加,全球市场是完全有能力进行消化的。恒逸借助区域优势,成品油消化优势显著,而对于国内的两个民营炼厂而言,在自身渠道没有完全搭建好时,借助“三桶油”及中化的渠道成为解决销售问题的必须途径,最终商谈的折价无非是对利润的边际影响,成品油的全部销售不会成为几大项目的阻碍。而中长期来看,荣盛石化加油站的建设以及恒力自身销售能力的发挥依旧可期。在基于对后半年PTA存较好改善的预期下,我们仍然看好下半年民营大炼化板块的再一波行情,持续推荐:荣盛石化、恒逸石化及恒力股份,另外建议关注存量炼化龙头中国石化;煤制气投产在即的新奥股份以及C3龙头进军C2的卫星石化。若出现排版错误,可加微信535600147,凭下载记录获取PDF版本'

您可能关注的文档

- eam系统在石油化工行业的应用

- 石油化工行业年终工作总结

- 石油化工行业vocs排放量计算办法

- 2016-2020年中国石油化工行业行业发展与投资机会分析报告(目录)

- 石油化工行业vocs排放量计算办法

- 中国石油化工行业发展现状及投资研究报告—灵核网.docx

- 石油化工行业vocs排放量计算办法

- 石油化工行业大炼化系列报告(六):聚酯产业链利润将迎重构,中下游盈利渐入佳境

- 石油化工行业vocs排放量计算办法

- 石油化工行业个人工作总结

- 石油化工行业研究入门工具书

- 石油化工行业vocs排放量计算办法

- 石油化工行业vocs排放量计算办法

- 石油化工行业检修工程预算定额(中册)——说明

- 石油化工行业vocs排放量计算办法

- 石油化工行业大炼化行业报告之一:论中油价时代炼化行业的景气度

- 石油化工行业环保现状及技术需求庄相宁课件

- 中国石油化工行业发展研究报告

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc