- 1.30 MB

- 2022-04-29 13:56:05 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'练习题参考答案第一章总论(一)单项选择题1.C2.B3.A4.A5.D6.C7.B8.C9.D10.D11.C12.B13.A14.B15.B16.D(二)多项选择题1.AB2.ABCDE3.BCDE4.ABDE5.CDE6.ABCDE7.BDE8.ACDE9.ABCDE10.ABDE11.AB(三)判断题1.×2.√3.×4.√5.×6.×7.×8.√9.×10.×11.×12.√13.√14.√15.×16.×17.√18.×19.√20.×第二章货币资金(一)单项选择题1.D2.C3.D4.A5.C6.D7.D8.A9.A10.A11.A12.D【解析】存出投资款用于投资业务,其他各项一般用于采购和结算。(二)多项选择题1.ABC2.ABCD3.ABC4.ACE5.BDE6.ABCE7.BCDE8.CDE9.BCDE【解析】银行汇票存款、银行本票存款、信用卡存款,以及外埠存款一般用于采购和结算业务,而存出投资款用于投资业务。10.BCD(三)判断题1.×2.×3.×4.√5.√6.×7.×8.×9.×10.×11.√12.×13.×14.×132

(四)计算及账务处理题1.(1)借:库存现金3000贷:银行存款3000(2)借:管理费用320贷:库存现金320(3)借:其他应收款——李民1000贷:库存现金1000(4)借:库存现金46000贷:银行存款46000(5)借:应付福利费600贷:库存现金600(6)借:库存现金585贷:主营业务收入500应交税费——应交增值税(销项税额)85(7)借:应付工资45200`?[‘贷:库存现金45200(8)借:其他应收款——行政管理部门5000贷:库存现金5000(9)借:银行存款30000贷:应收账款30000(10)借:管理费用1060贷:其他应收款——李民1000库存现金60(11)借:应付账款——兴华公司6200贷:银行存款6200(12)借:管理费用98贷:库存现金98(13)借:材料采购6000应交税费——应交增值税(进项税额)1020贷:银行存款7020(14)借:应交税费——应交增值税(已交税金)41200贷:银行存款41200(15)借:银行存款23400贷:主营业务收入20000应交税费——应交增值税(销项税额)3400(16)借:管理费用2300贷:库存现金23002.(1)借:其他货币资金——银行汇票40000贷:银行存款40000(2)借:其他货币资金——外埠存款50000贷:银行存款50000(3)借:其他货币资金——信用卡12000贷:银行存款12000132

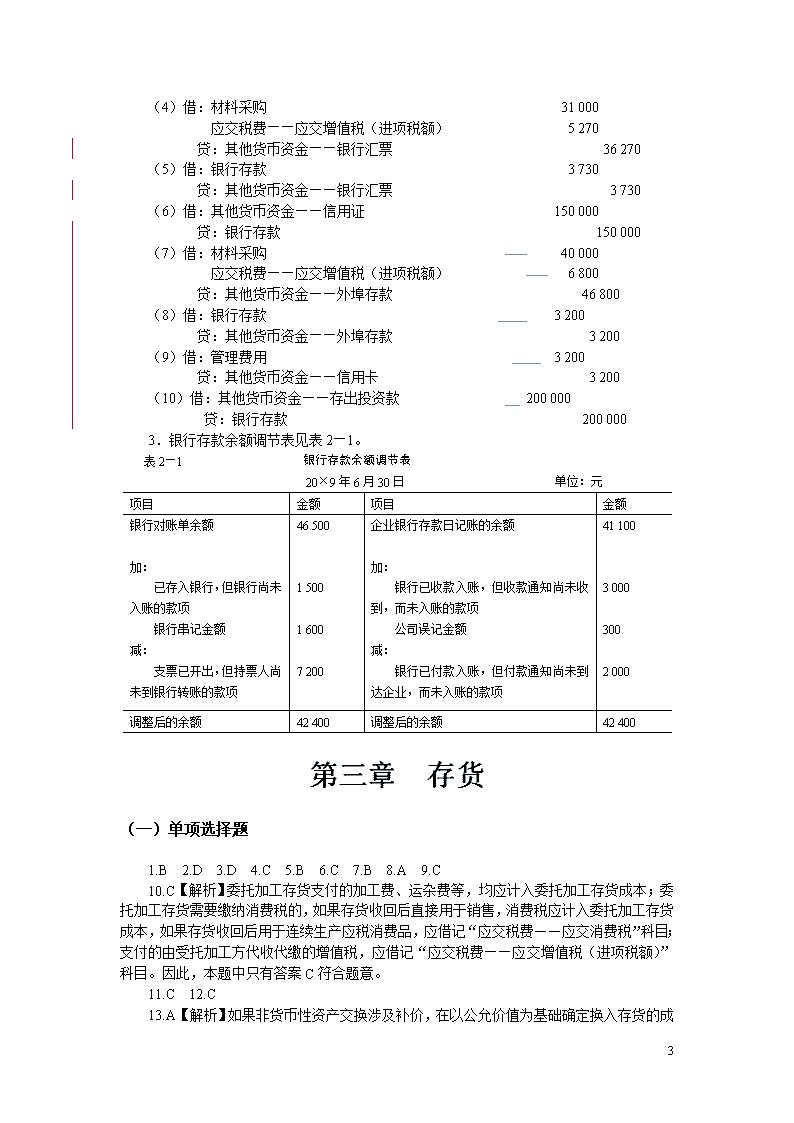

(4)借:材料采购31000应交税费——应交增值税(进项税额)5270贷:其他货币资金——银行汇票36270(5)借:银行存款3730贷:其他货币资金——银行汇票3730(6)借:其他货币资金——信用证150000贷:银行存款150000(7)借:材料采购40000应交税费——应交增值税(进项税额)6800贷:其他货币资金——外埠存款46800(8)借:银行存款3200贷:其他货币资金——外埠存款3200(9)借:管理费用3200贷:其他货币资金——信用卡3200(10)借:其他货币资金——存出投资款200000贷:银行存款2000003.银行存款余额调节表见表2—1。表2—1银行存款余额调节表20×9年6月30日单位:元项目金额项目金额银行对账单余额加:已存入银行,但银行尚未入账的款项银行串记金额减:支票已开出,但持票人尚未到银行转账的款项46500150016007200企业银行存款日记账的余额加:银行已收款入账,但收款通知尚未收到,而未入账的款项公司误记金额减:银行已付款入账,但付款通知尚未到达企业,而未入账的款项4110030003002000调整后的余额42400调整后的余额42400第三章存货(一)单项选择题1.B2.D3.D4.C5.B6.C7.B8.A9.C10.C【解析】委托加工存货支付的加工费、运杂费等,均应计入委托加工存货成本;委托加工存货需要缴纳消费税的,如果存货收回后直接用于销售,消费税应计入委托加工存货成本,如果存货收回后用于连续生产应税消费品,应借记“应交税费——应交消费税”科目;支付的由受托加工方代收代缴的增值税,应借记“应交税费——应交增值税(进项税额)”科目。因此,本题中只有答案C符合题意。11.C12.C13.A【解析】132

如果非货币性资产交换涉及补价,在以公允价值为基础确定换入存货的成本时,应当以换出资产的公允价值加上支付的补价和应支付的相关税费,减去可抵扣的增值税进项税额,作为换入存货的入账成本;在以账面价值为基础确定换入存货的成本时,应当以换出资产的账面价值加上支付的补价和应支付的相关税费,减去可抵扣的增值税进项税额,作为换入存货的入账成本。因此,无论换入存货的计量基础如何,支付的补价均计入换入存货的成本。14.A【解析】换入存货以公允价值为基础进行计量,换出的资产应视为按公允价值予以处置处理。因此,在换出资产为固定资产、无形资产的情况下,换出资产公允价值与其账面价值的差额应作为处置固定资产、无形资产的损益,计入营业外收入或营业外支出。15.A【解析】换入存货以公允价值为基础进行计量,换出的资产应视为按公允价值予以处置处理。因此,在换出资产为存货的情况下,应当作为销售存货处理,以存货的公允价值确认销售收入,并按存货的账面价值结转销售成本。16.A【解析】换入存货以公允价值为基础进行计量,在不涉及补价的情况下,应当按照换出资产的公允价值加上应支付的相关税费,减去可抵扣的增值税进项税额,作为换入存货的入账成本。本题中,换入商品的入账成本=62000+1500-9000=54500(元)17.B【解析】换入存货以公允价值为基础进行计量,换出的资产应视为按公允价值予以处置处理。因此,在换出资产为长期股权投资的情况下,换出资产公允价值与其账面价值的差额应作为处置长期股权投资的损益,计入投资收益。本题中,处置长期股权投资的收益=75000-(90000-20000)=5000(元)18.C19.D20.A【解析】企业通过债务重组取得的存货,如果重组债权已计提了减值准备,应先将重组债权的账面余额与受让存货公允价值及可抵扣的增值税进项税额之间的差额冲减已计提的减值准备,冲减后仍有损失的,作为债务重组损失,计入当期营业外支出。本题中,债务重组损失=80000-(50000+8500)-15000=6500(元)21.D【解析】企业通过债务重组取得的存货,如果重组债权已计提了减值准备,应先将重组债权的账面余额与受让存货公允价值及可抵扣的增值税进项税额之间的差额冲减已计提的减值准备,冲减后减值准备仍有余额的,应予转回并抵减当期资产减值损失。22.B23.C24.B【解析】期末结存存货与本期发出存货的关系,可用下列公式表示:期末结存存货成本=(期初结存存货成本+本期收入存货成本)-本期发出存货成本根据上列公式,在存货价格上涨的情况下,存货计价采用先进先出法,意味着本期发出存货成本较低而期末结存存货成本较高,同时,由于本期发出存货成本较低,导致本期利润较高。25.B【解析】在建工程领用的库存商品,应视同销售,按库存商品的计税价格计算增值税销项税额,连同领用的库存商品账面价值一并计入有关工程项目成本。本题中,应计入在建工程成本的金额=2000+2500×17%=2425(元)26.A【解析】在建工程领用的原材料,相应的增值税进项税额可以抵扣,应按所领用原材料的账面价值一并计入有关工程项目成本。27.A28.D29.B30.C31.C32.A33.D34.D【解析】超支差异是指存货实际成本高于计划成本的差额,因此,10000元-计划成本=200元计划成本=10000-200=9800(元)35.B【解析】本月材料成本差异率=×100%=-2%132

36.B【解析】本月材料成本差异率==-2%37.C【解析】发出存货的实际成本=发出存货的计划成本+发出存货应负担的超支差异=20000+20000×3%=20600(元)38.C【解析】存货的实际成本=存货的计划成本+存货应负担的超支差异=50000+2000=52000(元)存货的账面价值=存货的实际成本-已计提的存货跌价准备=52000-6000=46000(元)39.A【解析】存货的实际成本=存货的计划成本-存货应负担的节约差异=80000-5000=75000(元)存货的账面价值=存货的实际成本-已计提的存货跌价准备=75000-10000=65000(元)40.D41.C42.B43.D44.B【解析】当年应计提的存货跌价准备=当期可变现净值低于成本的差额-“存货跌价准备”科目原有余额=(300000-250000)-20000=30000(元)45.B46.B47.D48.B49.C【解析】如果盘盈或盘亏的存货在期末结账前尚未经批准,在对外提供财务会计报告时,应先按规定的方法进行会计处理,并在会计报表附注中作出说明。如果其后批准处理的金额与已处理的金额不一致,应当调整当期会计报表相关项目的年初数。(二)多项选择题1.ACE2.ABCDE3.ACE4.ABCD5.BCE6.BCDE【解析】换入存货以公允价值为计量基础时,可按下列公式确定存货入账成本:存货入账成本=换出资产的公允价值+支付的补价+支付的相关税费-可抵扣的增值税进项税额可见,B、C、D、E选项均会影响存货入账成本的确定。7.ABCD8.ABC9.ABCD10.ABDE11.AE12.BCE13.ABD14.CE【解析】生产部门领用的周转材料,其成本应计入产品生产成本;管理部门领用的周转材料,其成本应计入管理费用;用于出租的周转材料,其成本应计入其他业务成本;随同商品出售但不单独计价的周转材料和用于出借的周转材料,其成本应计入销售费用。15.BCD【解析】“材料成本差异”科目,登记存货实际成本与计划成本之间的差异。取得存货并形成差异时,实际成本高于计划成本的超支差异,在该科目的借方登记,实际成本低于计划成本的节约差异,在该科目的贷方登记;发出存货并分摊差异时,超支差异从该科目的贷方用蓝字转出,节约差异从该科目的贷方用红字转出。16.BCE17.ABC(三)判断题1.×【解析】为固定资产建造工程购买的材料,期末时如果尚未领用,应在资产负债表中单列“工程物资”项目反映。2.√3.√4.√5.√6.×【解析】在分期收款销售方式下,虽然销货方在分期收款期限内仍保留商品的法定所有权,但所售商品的风险和报酬实质上已转移给购货方,因而属于购货方的存货。132

7.×【解析】不同行业的企业,经济业务的内容各不相同,存货的具体构成也不尽相同。例如:服务性企业的存货以办公用品、家具用具,以及少量消耗性物料用品为主;商品流通企业的存货以待销售的商品为主,也包括少量的周转材料和其他物料用品;制造企业的存货不仅包括各种原材料、周转材料,也包括在产品和产成品。8.√9.√10.×【解析】存货的实际成本包括采购成本、加工成本和其他成本。11.√12.√13.√14.×【解析】如果购入存货超过正常信用条件延期支付价款、实质上具有融资性质的,未确认融资费用应采用实际利率法分期摊销,计入各期财务费用。15.√16.×【解析】企业在存货采购过程中,如果发生了存货短缺、毁损等情况,报经批准处理后,应区别情况进行会计处理:(1)属于运输途中的合理损耗,应计入有关存货的采购成本。(2)属于供货单位或运输单位的责任造成的存货短缺,应由责任人补足存货或赔偿货款,不计入存货的采购成本。(3)属于自然灾害或意外事故等非常原因造成的存货毁损,将扣除保险公司和过失人赔款后的净损失,计入营业外支出。17.×【解析】见16题解析。18.×【解析】见16题解析。19.×【解析】需要缴纳消费税的委托加工存货,由受托加工方代收代缴的消费税,应分别以下情况处理:(1)委托加工存货收回后直接用于销售的,由受托加工方代收代缴的消费税应计入委托加工存货成本;(2)委托加工存货收回后用于连续生产应税消费品的,由受托加工方代收代缴的消费税按规定准予抵扣,借记“应交税费——应交消费税”科目,待连续生产的应税消费品生产完成并销售时,从生产完成的应税消费品应纳消费税额中抵扣。20.√21.√22.×【解析】企业以非货币性资产交换取得的存货,如果该项交换具有商业实质并且换入存货或换出资产的公允价值能够可靠地计量,其入账价值应当以公允价值为基础进行计量。23.×【解析】非货币性资产交换以公允价值为基础进行计量,换出资产的公允价值与其账面价值之间的差额,应区分下列情况进行处理:(1)换出资产为存货的,应当作为销售处理,以其公允价值确认收入,并按账面价值结转成本。(2)换出资产为固定资产、无形资产的,应计入营业外收入或营业外支出。(3)换出资产为长期股权投资、可供出售金融资产的,应计入投资收益。24.√25.×【解析】企业进行非货币性资产交换时收到的补价,应当从换出资产的公允价值或账面价值中扣除,以二者之差作为确定换入存货成本的基本依据,不应计入营业外收入。26.√27.√28.√29.√30.×【解析】存货计价方法一旦选定,前后各期应当保持一致,不得随意变更,但不是不得变更。如果企业会计准则要求变更或变更会使会计信息更相关、更可靠,则应当变更。31.×【解析】个别计价法虽然具有成本流转与实物流转完全一致的优点,但其操作程序相当复杂,因而适用范围较窄,在会计实务中通常只用于不能替代使用的存货或为特定项目专门购入或制造的存货的计价,以及品种数量不多、单位价值较高或体积较大、容易辨认的存货的计价。32.√33.×132

【解析】企业作为非同一控制下企业合并的合并对象支付的商品,应作为商品销售处理,按该商品的公允价值确认销售收入,同时按该商品的账面价值结转销售成本;但作为同一控制下企业合并的合并对象支付的商品,则不作为商品销售处理,应按该商品的账面价值予以转销。34.√35.×【解析】在建工程领用的原材料,相应的增值税进项税额可以抵扣,应以原材料成本作为有关工程项目支出。36.√37.×【解析】企业没收的出借周转材料押金,应作为其他业务收入入账。38.√39.×【解析】五五摊销法是指在领用周转材料时先摊销其账面价值的一半,待报废时再摊销其账面价值的另一半的一种摊销方法。40.√41.×【解析】存货的日常核算可以采用计划成本法,但在编制会计报表时,应当按实际成本反映存货的价值。42.×【解析】存货采用计划成本法核算,计划成本高于实际成本的差异,称为节约差异,计划成本低于实际成本的差异,称为超支差异。43.×【解析】见42题解析。44.×【解析】存货采用计划成本法核算,只有外购的存货需要通过“材料采购”科目进行计价对比、确定存货成本差异,通过委托加工、投资者投入、非货币性资产交换、债务重组等取得的存货,应直接按照实际成本与计划成本之差确定存货成本差异,不需要通过“材料采购”科目进行计价对比。45.√46.×【解析】“成本与可变现净值孰低”中的“成本”,是指存货的实际成本而不是重置成本。47.×【解析】企业某期计提的存货跌价准备金额,为该期期末存货的可变现净值低于成本的差额,再扣除“存货跌价准备”科目原有余额后的金额。48.√49.√50.×【解析】产成品的可变现净值,应按产成品的估计售价减去估计的销售费用和相关税费后的金额确定。51.√52.×【解析】存货盘盈,报经批准处理后,应当冲减管理费用。53.×【解析】存货盘盈应冲减管理费用,而固定资产盘盈应作为前期差错,调整留存收益。54.×【解析】企业因收发计量差错造成的库存存货盘亏,应计入管理费用。55.×【解析】企业因管理不善而造成库存存货毁损,应将净损失计入管理费用。56.×【解析】如果盘盈或盘亏的资产在期末结账前尚未经批准,在对外提供财务会计报告时,应先按规定的方法进行会计处理,并在会计报表附注中作出说明,不应在会计报表中单列项目反映。(四)计算及账务处理题1.不同情况下外购存货的会计分录。(1)原材料已验收入库,款项也已支付。借:原材料10000应交税费——应交增值税(进项税额)1700贷:银行存款11700132

(2)款项已经支付,但材料尚在运输途中。①6月15日,支付款项。借:在途物资10000应交税费——应交增值税(进项税额)1700贷:银行存款11700②6月20日,材料运抵企业并验收入库。借:原材料10000贷:在途物资10000(3)材料已验收入库,但发票账单尚未到达企业。①6月22日,材料运抵企业并验收入库,但发票账单尚未到达。不作会计处理。②6月28日,发票账单到达企业,支付货款。借:原材料10000应交税费——应交增值税(进项税额)1700贷:银行存款11700(4)材料已验收入库,但发票账单未到达企业。①6月25日,材料运抵企业并验收入库,但发票账单尚未到达。不作会计处理。②6月30日,发票账单仍未到达,对该批材料估价10500元入账。借:原材料10500贷:应付账款——暂估应付账款10500③7月1日,用红字冲回上月末估价入账分录。借:原材料10500贷:应付账款——暂估应付账款10500④7月5日,发票账单到达企业,支付货款。借:原材料10000应交税费——应交增值税(进项税额)1700贷:银行存款117002.购入包装物的会计分录。(1)已支付货款但包装物尚未运达。借:在途物资50000应交税费——应交增值税(进项税额)8500贷:银行存款58500(2)包装物运达企业并验收入库。借:周转材料50000贷:在途物资500003.购入低值易耗品的会计分录。(1)7月25日,购入的低值易耗品验收入库。暂不作会计处理。(2)7月31日,对低值易耗品暂估价值入账。借:周转材料60000贷:应付账款——暂估应付账款60000(3)8月1日,编制红字记账凭证冲回估价入账分录。借:周转材料60000132

贷:应付账款——暂估应付账款60000(4)8月5日,收到结算凭证并支付货款。借:周转材料58300应交税费——应交增值税(进项税额)9860贷:银行存款681604.采用预付款方式购进原材料的会计分录。(1)预付货款。借:预付账款——宇通公司100000贷:银行存款100000(2)原材料验收入库。①假定宇通公司交付材料的价款为85470元,增值税税额为14530元。借:原材料85470应交税费——应交增值税(进项税额)14530贷:预付账款——宇通公司100000②假定宇通公司交付材料的价款为90000元,增值税税额为15300元,星海公司补付货款5300元。借:原材料90000应交税费——应交增值税(进项税额)15300贷:预付账款——宇通公司105300借:预付账款——宇通公司5300贷:银行存款5300③假定宇通公司交付材料的价款为80000元,增值税税额为13600元,星海公司收到宇通公司退回的货款6400元。借:原材料80000应交税费——应交增值税(进项税额)13600贷:预付账款——宇通公司93600借:银行存款6400贷:预付账款——宇通公司64005.赊购原材料的会计分录(附有现金折扣条件)。(1)赊购原材料。借:原材料50000应交税费——应交增值税(进项税额)8500贷:应付账款——宇通公司58500(2)支付货款。①假定10天内支付货款。现金折扣=50000×2%=1000(元)实际付款金额=58500-1000=57500(元)借:应付账款——宇通公司58500贷:银行存款57500财务费用1000②假定20天内支付货款。现金折扣=50000×1%=500(元)实际付款金额=58500-500=58000(元)借:应付账款——宇通公司58500132

贷:银行存款58000财务费用500③假定超过20天支付货款。借:应付账款——宇通公司58500贷:银行存款585006.采用分期付款方式购入原材料的会计处理。(1)计算材料的入账成本和未确认融资费用。每年分期支付的材料购买价款==1000000(元)每年分期支付的材料购买价款现值=1000000×3.387211=3387211(元)原材料入账成本=5000000×20%+3387211=4387211(元)未确认融资费用=5000000-4387211=612789(元)(2)采用实际利率法编制未确认融资费用分摊表,见表3—1。表3—1未确认融资费用分摊表(实际利率法)金额单位:元日期分期应付款确认的融资费用应付本金减少额应付本金余额①②③=期初⑤×7%④=②-③期末⑤=期初⑤-④购货时3387211第1年年末10000002371057628952624316第2年年末10000001837028162981808018第3年年末1000000126561873439934579第4年年末1000000654219345790合计40000006127893387211—(3)编制购入原材料的会计分录。借:原材料4387211应交税费——应交增值税(进项税额)850000未确认融资费用612789贷:长期应付款4000000银行存款1850000(4)编制分期支付价款和分摊未确认融资费用的会计分录。①第1年年末,支付价款并分摊未确认融资费用。借:长期应付款1000000贷:银行存款1000000借:财务费用237105贷:未确认融资费用237105②第2年年末,支付价款并分摊未确认融资费用。借:长期应付款1000000贷:银行存款1000000借:财务费用183702贷:未确认融资费用183702③第3年年末,支付价款并分摊未确认融资费用。借:长期应付款1000000贷:银行存款1000000借:财务费用126561132

贷:未确认融资费用126561④第4年年末,支付价款并分摊未确认融资费用。借:长期应付款1000000贷:银行存款1000000借:财务费用65421贷:未确认融资费用654217.采用分期付款方式购入原材料的会计处理。(1)计算实际利率。首先,按6%作为折现率进行测算:应付合同价款的现值=120000×2.673012=320761(元)再按7%作为折现率进行测算:应付合同价款的现值=120000×2.624316=314918(元)因此,实际利率介于6%和7%之间。使用插值法估算实际利率如下:实际利率=6%+(7%-6%)×=6.13%(2)采用实际利率法编制未确认融资费用分摊表,见表3—2。表3—2未确认融资费用分摊表金额单位:元日期分期应付款确认的融资费用应付本金减少额应付本金余额20×7年1月1日32000020×7年12月31日1200001961610038421961620×8年12月31日1200001346210653811307820×9年12月31日12000069221130780合计36000040000320000—(3)编制会计分录。①20×7年1月1日,赊购原材料。借:原材料320000应交税费——应交增值税(进项税额)61200未确认融资费用40000贷:长期应付款——B公司360000银行存款61200②20×7年12月31日,支付分期应付账款并分摊未确认融资费用。借:长期应付款——B公司120000贷:银行存款120000借:财务费用19616贷:未确认融资费用19616③20×8年12月31日,支付分期应付账款并分摊未确认融资费用。借:长期应付款——B公司120000贷:银行存款120000借:财务费用13462贷:未确认融资费用13462④20×9年12月31日,支付分期应付账款并分摊未确认融资费用。借:长期应付款——B公司120000贷:银行存款120000借:财务费用6922132

贷:未确认融资费用69228.外购原材料发生短缺的会计分录。(1)支付货款,材料尚在运输途中。借:在途物资250000应交税费——应交增值税(进项税额)42500贷:银行存款292500(2)材料运达企业,验收时发现短缺,原因待查,其余材料入库。短缺存货金额=200×25=5000(元)入库存货金额=250000-5000=245000(元)借:原材料245000待处理财产损溢——待处理流动资产损溢5000贷:在途物资250000(3)短缺原因查明,分别下列不同情况进行会计处理:①假定为运输途中的合理损耗。借:原材料5000贷:待处理财产损溢——待处理流动资产损溢5000②假定为供货方发货时少付,经协商,由其补足少付的材料。借:应付账款——××供货方5000贷:待处理财产损溢——待处理流动资产损溢5000借:原材料5000贷:应付账款——××供货方5000③假定为运输单位责任,经协商,由运输单位负责赔偿。借:其他应收款——××运输单位5850贷:待处理财产损溢——待处理流动资产损溢5000应交税费——应交增值税(进项税额转出)850借:银行存款5850贷:其他应收款——××运输单位5850④假定为意外原因造成,由保险公司负责赔偿4600元。借:其他应收款——××保险公司4600营业外支出——非常损失1250贷:待处理财产损溢——待处理流动资产损溢5000应交税费——应交增值税(进项税额转出)850借:银行存款4600贷:其他应收款——××保险公司46009.委托加工包装物的会计分录。(1)发出A材料,委托诚信公司加工包装物。借:委托加工物资50000贷:原材料——A材料50000(2)支付加工费和运杂费。借:委托加工物资10200贷:银行存款10200(3)支付由诚信公司代收代缴的增值税。借:应交税费——应交增值税(进项税额)1700贷:银行存款1700132

(4)包装物加工完成,验收入库。包装物实际成本=50000+10200=60200(元)借:周转材料60200贷:委托加工物资6020010.委托加工应税消费品,支付消费税的会计处理。(1)假定应税消费品收回后用于连续生产。借:应交税费——应交消费税5000贷:银行存款5000(2)假定应税消费品收回后用于直接销售。借:委托加工物资5000贷:银行存款500011.接受捐赠商品的会计分录。商品实际成本=500000+1000=501000(元)借:库存商品501000贷:营业外收入500000银行存款100012.不同情况下接受抵债取得原材料的会计分录。(1)假定星海公司未计提坏账准备。借:原材料150500应交税费——应交增值税(进项税额)25500营业外支出——债务重组损失24500贷:应收账款——宇通公司200000银行存款500(2)假定星海公司已计提20000元的坏账准备。借:原材料150500应交税费——应交增值税(进项税额)25500坏账准备20000营业外支出——债务重组损失4500贷:应收账款——宇通公司200000银行存款500(3)假定星海公司已计提30000元的坏账准备。借:原材料150500应交税费——应交增值税(进项税额)25500坏账准备30000贷:应收账款——宇通公司200000银行存款500资产减值损失550013.不同情况下以长期股权投资换入商品的会计分录。(1)换出长期股权投资与换入商品的公允价值均不能可靠计量。换入商品入账成本=260000-50000+1000-29060=181940(元)借:库存商品181940应交税费——应交增值税(进项税额)29060长期股权投资减值准备50000贷:长期股权投资260000132

银行存款1000(2)换出长期股权投资的公允价值为200000元。换入商品入账成本=200000+1000-29060=171940(元)借:库存商品171940应交税费——应交增值税(进项税额)29060长期股权投资减值准备50000投资收益10000贷:长期股权投资260000银行存款100014.不同情况下非货币性资产交换的会计分录。(1)星海公司以产成品换入原材料的会计分录。①假定该项交换具有商业实质。原材料入账成本=180000+30600+11700-32300=190000(元)借:原材料190000应交税费——应交增值税(进项税额)32300贷:主营业务收入180000应交税费——应交增值税(销项税额)30600银行存款11700借:主营业务成本150000贷:库存商品150000②假定该项交换不具有商业实质。原材料入账成本=150000+30600+11700-32300=160000(元)借:原材料160000应交税费——应交增值税(进项税额)32300贷:库存商品150000应交税费——应交增值税(销项税额)30600银行存款11700(2)宇通公司以原材料换入产成品的会计分录。①假定该项交换具有商业实质。产成品入账成本=190000+32300-11700-30600=180000(元)借:库存商品180000应交税费——应交增值税(进项税额)30600银行存款11700贷:其他业务收入190000应交税费——应交增值税(销项税额)32300借:其他业务成本190000贷:原材料190000②假定该项交换不具有商业实质。产成品入账成本=190000+32300-11700-30600=180000(元)借:库存商品180000应交税费——应交增值税(进项税额)30600银行存款11700贷:原材料190000应交税费——应交增值税(销项税额)32300132

15.存货计价方法的应用。(1)先进先出法。4月8日发出甲材料成本=1000×50+500×55=77500(元)4月18日发出甲材料成本=700×55+300×54=54700(元)4月28日发出甲材料成本=1200×54=64800(元)4月份发出甲材料成本合计=77500+54700+64800=197000(元)4月末结存甲材料成本=50000+197200-197000=100×54+800×56=50200(元)(2)全月一次加权平均法。加权平均单位成本==53.74(元)4月末结存甲材料成本=900×53.74=48366(元)4月份发出甲材料成本=(50000+197200)-48366=198834(元)(3)移动加权平均法。4月5日购进后移动平均单位成本==52.73(元)4月8日结存甲材料成本=700×52.73=36911(元)4月8日发出甲材料成本=(50000+66000)-36911=79089(元)4月15日购进后移动平均单位成本==53.61(元)4月18日结存甲材料成本=1300×53.61=69693(元)4月18日发出甲材料成本=(36911+86400)-69693=53618(元)4月25日购进后移动平均单位成本==54.52(元)4月28日结存甲材料成本=900×54.52=49068(元)4月28日发出甲材料成本=(69693+44800)-49068=65425(元)4月末结存甲材料成本=900×54.52=49068(元)16.生产经营领用原材料的会计分录。借:生产成本——基本生产成本350000——辅助生产成本150000制造费用80000管理费用20000贷:原材料60000017.非货币性资产交换的会计分录。(1)星海公司以库存商品换入专利权的会计分录。换入专利权入账成本=240000+40800+19200=300000(元)借:无形资产300000贷:主营业务收入240000应交税费——应交增值税(销项税额)40800银行存款19200借:主营业务成本200000贷:库存商品200000(2)D公司以专利权换入库存商品的会计分录。换入商品入账成本=300000-19200-40800=240000(元)借:库存商品240000132

应交税费——应交增值税(进项税额)40800银行存款19200累计摊销70000贷:无形资产350000营业外收入2000018.在建工程领用存货的会计分录。(1)假定该批存货为外购原材料。借:在建工程28000贷:原材料28000(2)假定该批存货为自制产成品。借:在建工程33100贷:库存商品28000应交税费——应交增值税(销项税额)510019.领用包装物的会计分录。(1)假定该包装物为生产产品领用。借:生产成本1500贷:周转材料1500(2)假定该包装物随同产品一并销售但不单独计价。借:销售费用1500贷:周转材料1500(3)假定该包装物随同产品一并销售且单独计价。借:其他业务成本1500贷:周转材料150020.出借包装物的会计分录。(1)包装物的成本采用一次转销法摊销。借:销售费用50000贷:周转材料50000(2)包装物的成本采用五五摊销法摊销。①领用包装物,摊销其价值的50%。借:周转材料——在用50000贷:周转材料——在库50000借:销售费用25000贷:周转材料——摊销25000②包装物报废,摊销剩余的价值,并转销已提摊销额。借:销售费用25000贷:周转材料——摊销25000借:周转材料——摊销50000贷:周转材料——在用50000③包装物报废,残料作价入库。借:原材料200贷:销售费用200(3)包装物押金的会计处理。①收取包装物押金。借:银行存款60000132

贷:其他应付款60000②假定客户如期退还包装物,星海公司退还押金。借:其他应付款60000贷:银行存款60000③假定客户逾期未退还包装物,星海公司没收押金。借:其他应付款60000贷:其他业务收入51282应交税费——应交增值税(销项税额)871821.出租包装物的会计分录。(1)领用包装物。借:周转材料——在用72000贷:周转材料——在库72000借:其他业务成本36000贷:周转材料——摊销36000(2)收取包装物押金。借:银行存款80000贷:其他应付款80000(3)按月从押金中扣除租金。借:其他应付款10000贷:其他业务收入1000022.生产领用低值易耗品的会计分录。(1)低值易耗品的成本采用一次转销法摊销。借:制造费用36000贷:周转材料36000(2)低值易耗品的成本采用五五摊销法摊销。①领用低值易耗品并摊销其价值的50%。借:周转材料——在用36000贷:周转材料——在库36000借:制造费用18000贷:周转材料——摊销18000②低值易耗品报废,摊销剩余的价值,并转销已提摊销额。借:制造费用18000贷:周转材料——摊销18000借:周转材料——摊销36000贷:周转材料——在用36000(3)将报废低值易耗品残料出售。借:银行存款300贷:制造费用30023.购进原材料的会计分录(计划成本法)。(1)支付货款。借:材料采购50000应交税费——应交增值税(进项税额)8500贷:银行存款58500(2)材料验收入库。132

①假定材料的计划成本为49000元。借:原材料49000贷:材料采购49000借:材料成本差异1000贷:材料采购1000②假定材料的计划成本为52000元。借:原材料52000贷:材料采购52000借:材料采购2000贷:材料成本差异200024.发出原材料的会计处理(计划成本法)。(1)按计划成本领用原材料。借:生产成本235000制造费用12000管理费用3000贷:原材料250000(2)计算本月材料成本差异率。材料成本差异率=×100%=5%(3)分摊材料成本差异。生产成本=235000×5%=11750(元)制造费用=12000×5%=600(元)管理费用=3000×5%=150(元)借:生产成本11750制造费用600管理费用150贷:材料成本差异12500(4)计算月末结存原材料的实际成本。原材料科目期末余额=(50000+230000)-250000=30000(元)材料成本差异科目期末余额=(-3000+17000)-12500=1500(元)结存原材料实际成本=30000+1500=31500(元)25.发出产成品的会计处理(计划成本法)。(1)编制销售产成品并结转产品销售成本的会计分录。借:银行存款(或应收账款)3570000贷:主营业务收入3000000应交税费——应交增值税(销项税额)570000借:主营业务成本2500000贷:库存商品2500000(2)编制在建工程领用产成品的会计分录。借:在建工程361200贷:库存商品300000应交税费——应交增值税(销项税额)61200(3)计算本月产品成本差异率。132

产品成本差异率=×100%-3%(4)分摊产品成本差异。销售产品应负担的产品成本差异=2500000×(-3%)=-75000(元)在建工程应负担的产品成本差异=300000×(-3%)=-9000(元)借:主营业务成本75000在建工程9000贷:产品成本差异84000(5)计算产成品在资产负债表的存货项目中应填列的金额。产成品期末余额=500000+2600000-2800000=300000(元)产品成本差异期末余额=14000+(-107000)-(-84000)=-9000(元)产成品在资产负债表中应填列的金额(实际成本)=300000-9000=291000(元)26.领用低值易耗品的会计处理(计划成本法)。(1)领用低值易耗品并摊销其价值的50%。借:周转材料——在用45000贷:周转材料——在库45000借:管理费用22500贷:周转材料——摊销22500(2)领用当月月末,分摊材料成本差异。低值易耗品应负担的成本差异=22500×(-2%)=-450(元)借:管理费用450贷:材料成本差异450(3)低值易耗品报废,摊销剩余的价值,并转销已提摊销额。借:管理费用22500贷:周转材料——摊销22500借:周转材料——摊销45000贷:周转材料——在用45000(4)将报废低值易耗品残料作价入库。借:原材料1000贷:管理费用1000(5)报废当月月末,分摊材料成本差异。低值易耗品应负担的成本差异=22500×1%=225(元)借:管理费用225贷:材料成本差异22527.委托加工低值易耗品的会计分录(计划成本法)。(1)发出甲材料,委托诚信公司加工低值易耗品。借:委托加工物资82000贷:原材料——甲材料80000材料成本差异2000(2)支付加工费和运杂费。借:委托加工物资30500贷:银行存款30500(3)支付由诚信公司代收代缴的增值税。借:应交税费——应交增值税(进项税额)5100132

贷:银行存款5100(4)低值易耗品加工完成,验收入库。低值易耗品实际成本=82000+30500=112500(元)借:周转材料115000贷:委托加工物资112500材料成本差异250028.不同假定情况下计提存货跌价准备的会计分录。(1)假定计提存货跌价准备前,“存货跌价准备”科目无余额。A商品计提的跌价准备=11000-10000=1000(元)借:资产减值损失1000贷:存货跌价准备1000(2)假定计提存货跌价准备前,“存货跌价准备”科目已有贷方余额400元。A商品计提的跌价准备=1000-400=600(元)借:资产减值损失600贷:存货跌价准备600(3)假定计提存货跌价准备前,“存货跌价准备”科目已有贷方余额1200元。A商品计提的跌价准备=1000-1200=-200(元)借:存货跌价准备200贷:资产减值损失20029.销售商品并结转销售成本和已计提的存货跌价准备的会计分录。(1)确认销售A商品的收入。借:银行存款58500贷:主营业务收入50000应交税费——应交增值税(销项税额)8500(2)结转销售成本和已计提的存货跌价准备。借:主营业务成本48000存货跌价准备12000贷:库存商品——A商品6000030.以原材料抵偿债务的会计分录。借:应付账款——H公司800000贷:其他业务收入500000应交税费——应交增值税(销项税额)85000营业外收入——债务重组利得215000借:其他业务成本550000存货跌价准备150000贷:原材料——A材料70000031.计提产成品跌价准备的会计分录。(1)分别计算A产品和B产品的可变现净值,据以判断是否发生了减值。A产品的可变现净值=6×(7500-600)=41400(元)判断:由于A产品的账面成本为39000元,因此,A产品没有发生减值。B产品的可变现净值=5×(2850-400)+4×(2800-400)=21850(元)判断:由于B产品的账面成本为22500元,此前已计提存货跌价准备500元,其账面价值为22000元,因此,B产品进一步发生了减值。(2)B132

产品发生了减值,确定当期应当计提的存货跌价准备金额,并编制计提存货跌价准备的会计分录。B产品应计提的存货跌价准备金额=22500-21850-500=150(元)借:资产减值损失150贷:存货跌价准备——B产品150(3)分别说明A产品和B产品在20×8年12月31日资产负债表的存货项目中应列示的金额。在20×8年12月31日资产负债表的存货项目中,A产品应按其账面成本39000元列示,B产品应按其可变现净值21850元列示。32.计提原材料跌价准备的会计分录。(1)分别计算A产品和B产品的生产成本和可变现净值,据以判断甲材料和乙材料是否发生了减值。A产品的生产成本=13200+4×3000=25200(元)A产品的可变现净值=4×(7200-500)=26800(元)判断:由于A产品的可变现净值高于其生产成本,因此,A产品没有发生减值,从而用于生产A产品的甲材料也没有发生减值。B产品的生产成本=9600+8×1500=21600(元)B产品的可变现净值=8×(2800-200)=20800(元)判断:由于B产品的可变现净值低于其生产成本,因此,B产品发生了减值,从而用于生产B产品的乙材料也发生了减值。(2)乙材料发生了减值,计算其可变现净值,并确定乙材料当期应当计提的存货跌价准备金额。乙材料的可变现净值=8×(2800-200-1500)=8800(元)乙材料应计提的存货跌价准备金额=9600-8800=800(元)(3)编制计提存货跌价准备的会计分录。借:资产减值损失800贷:存货跌价准备——乙材料800(4)分别说明甲材料和乙材料在20×8年12月31日资产负债表的存货项目中应列示的金额。在20×8年12月31日资产负债表的存货项目中,甲材料应按其账面成本13200元列示,乙材料应按其可变现净值8800元列示。33.计提原材料(部分用于出售、部分用于继续生产产品)跌价准备的会计分录。(1)计算A产品的生产成本和可变现净值,据以判断继续用于生产A产品的甲材料是否发生了减值。A产品的生产成本=600×20+3×3500=22500(元)A产品的可变现净值=3×(7800-400)=22200(元)判断:由于A产品的可变现净值低于其生产成本,因此,A产品发生了减值,从而继续用于生产A产品的甲材料也发生了减值。(2)计算拟出售的甲材料的可变现净值,并比较其账面成本,据以判断该部分甲材料是否发生了减值。拟出售的甲材料可变现净值=1000×18-500=17500(元)拟出售的甲材料账面成本=1000×20=20000(元)判断:拟出售的甲材料可变现净值低于其账面成本,因此,该部分甲材料也发生了减值。(3)计算甲材料的减值金额。继续生产A产品的甲材料的可变现净值=3×(7800-400-3500)=11700(元)132

继续生产A产品的甲材料的减值金额=600×20-11700=300(元)拟出售的甲材料减值金额=20000-17500=2500(元)全部甲材料减值金额=300+2500=2800(元)(4)编制计提存货跌价准备的会计分录。借:资产减值损失2800贷:存货跌价准备——甲材料2800(5)说明甲材料在20×8年12月31日资产负债表的存货项目中应列示的金额。在20×8年12月31日资产负债表的存货项目中,甲材料应按其可变现净值29200元(11700+17500)列示。34.存货按成本与可变现净值孰低计量的会计处理。(1)20×5年12月31日,甲商品的账面成本为120000元,可变现净值为100000元。甲商品计提的跌价准备=120000-100000=20000(元)借:资产减值损失20000贷:存货跌价准备20000(2)20×6年12月31日,甲商品的账面成本为150000元,可变现净值为135000元,存货跌价准备贷方余额为6000元。甲商品的减值金额=150000-135000=15000(元)甲商品计提的跌价准备=15000-6000=9000(元)借:资产减值损失9000贷:存货跌价准备9000(3)20×7年12月31日,甲商品的账面成本为100000元,可变现净值为95000元,存货跌价准备贷方余额为8000元。甲商品的减值金额=100000-95000=5000(元)甲商品计提的跌价准备=5000-8000=-3000(元)借:存货跌价准备3000贷:资产减值损失3000(4)20×8年12月31日,甲商品的账面成本为110000元,可变现净值为115000元,存货跌价准备贷方余额为2000元。借:存货跌价准备2000贷:资产减值损失2000(5)20×9年12月31日,甲商品的账面成本为160000元,可变现净值为155000元。甲商品计提的跌价准备=160000-155000=5000(元)借:资产减值损失5000贷:存货跌价准备500035.存货盘盈的会计分录。(1)发现盘盈。借:原材料——A材料2000贷:待处理财产损溢——待处理流动资产损溢2000(2)报经批准处理。借:待处理财产损溢——待处理流动资产损溢2000贷:管理费用200036.存货盘亏的会计分录。(1)发现盘亏。借:待处理财产损溢——待处理流动资产损溢3000132

贷:原材料——B材料3000(2)查明原因,报经批准处理。①假定属于定额内自然损耗。借:管理费用3000贷:待处理财产损溢——待处理流动资产损溢3000②假定属于管理不善造成的毁损,由过失人赔偿1000元,款项尚未收取,残料处置收入200元,已存入银行。借:其他应收款——××过失人1000银行存款200管理费用1800贷:待处理财产损溢——待处理流动资产损溢3000③假定属于意外事故造成的毁损,由保险公司赔偿2000元,由过失人赔偿500元,款项尚未收取,残料作价200元入库。借:其他应收款——应收保险赔款2000其他应收款——××过失人500原材料200营业外支出——非常损失300贷:待处理财产损溢——待处理流动资产损溢3000第四章金融资产(一)单项选择题1.B2.C3.A4.B5.A【解析】资产负债表日,交易性金融资产按公允价值计量。因此,甲公司股票在资产负债表上应列示的金额为其公允价值600万元。6.B7.A【解析】交易性金融资产应当按照取得时的公允价值作为初始确认金额,相关的交易费用在发生时直接计入当期损益。企业取得交易性金融资产所支付的价款中,如果包含已宣告但尚未发放的现金股利,应将其单独确认为应收项目,不计入交易性金融资产的初始确认金额。本题中,G公司股票的初始确认金额=20000×(3.60-0.20)=68000(元)8.B【解析】交易性金融资产应当按照取得时的公允价值作为初始确认金额,相关的交易费用在发生时直接计入当期损益。企业取得交易性金融资产所支付的价款中,如果包含已到付息期但尚未领取的债券利息,应将其单独确认为应收项目,不计入交易性金融资产的初始确认金额。本题中,甲公司债券的初始确认金额=108-6-0.2=101.8(万元)9.C【解析】交易性金融资产应当按照取得时的公允价值作为初始确认金额,相关的交易费用在发生时直接计入当期损益。本题中,乙公司债券的初始确认金额=210-0.5=209.5(万元)10.C11.A12.B13.C14.B【解析】132

交易性金融资产的处置损益,是指处置交易性金融资产实际收到的价款,减去所处置交易性金融资产账面余额后的差额。如果在处置交易性金融资产时,已计入应收项目的现金股利或债券利息尚未收回,还应从处置价款中扣除该部分现金股利或债券利息之后,确认处置损益。本题中,交易性金融资产的处置损益=80000-75000-2000=3000(元)15.D【解析】交易性金融资产的处置损益,是指处置交易性金融资产实际收到的价款,减去所处置交易性金融资产账面余额后的差额。处置交易性金融资产时,该交易性金融资产在持有期间已确认的累计公允价值变动净损益应确认为处置当期投资收益,同时调整公允价值变动损益。本题中,甲公司股票的初始确认金额=206-6=200(万元)甲公司股票公允价值变动=280-200=80(万元)甲公司股票处置时的账面余额=200+80=280(万元)甲公司股票处置损益=300-280=20(万元)处置甲公司股票时应确认的投资收益=20+80=100(万元)16.C【解析】企业通过交易性金融资产获得的投资收益包括持有期间已确认的投资收益、持有期间已确认的累计公允价值变动净损益、处置损益三部分(应扣减初始确认时计入当期损益的相关税费)。本题中,甲公司股票的初始确认金额=305-5=300(万元)甲公司股票公允价值变动=360-300=60(万元)甲公司股票处置时的账面余额=300+60=360(万元)甲公司股票处置损益=380-360=20(万元)通过甲公司股票获得的投资净收益=20+60-1=79(万元)由于20×8年4月30日收到的现金股利属于购买股票价款中所包含的现金股利,不确认为投资收益,因此,A公司通过甲公司股票获得的投资净收益包括处置甲公司股票时确认的处置损益20万元和累计公允价值变动净损益60万元再扣减初始确认时计入当期损益的相关税费1万元,共计79万元。17.C【解析】资产负债表日,交易性金融资产按公允价值计量。因此,甲公司债券在资产负债表上应列示的金额为其公允价值540万元。18.C【解析】企业处置交易性金融资产时确认的投资收益包括处置损益和持有期间已确认的累计公允价值变动净损益两部分。本题中,甲公司债券的初始确认金额=650-36-2=612(万元)甲公司债券公允价值变动=620-612=8(万元)甲公司债券处置时的账面余额=612+8=620(万元)甲公司股票处置损益=625-620=5(万元)处置甲公司债券时应确认的投资收益=5+8=13(万元)至于20×9年1月10日收到的甲公司债券20×8年度利息36万元应于付息日(20×8年12月31日)确认为投资收益。19.C【解析】企业通过交易性金融资产获得的投资收益包括持有期间已确认的投资收益、持有期间已确认的累计公允价值变动净损益、处置损益三部分(应扣减初使确认时计入当期损益的相关税费)。本题中,甲公司债券的初始确认金额=215-12-0.5=202.5(万元)甲公司债券公允价值变动=204-202.5=1.5(万元)甲公司债券处置时的账面余额=202.5+1.5=204(万元)甲公司债券处置损益=207-204=3(万元)A公司通过甲公司债券获得的投资净收益=12+1.5+3-0.5=16(万元)20.D132

21.C【解析】持有至到期投资应当按取得时的公允价值与相关交易费用之和作为初始确认金额。如果实际支付的价款中包含已到付息期但尚未领取的债券利息,应单独确认为应收项目,不构成持有至到期投资的初始确认金额。本题中,甲公司债券的初始确认金额=1600-90=1510(万元)22.B23.A24.A【解析】“持有至到期投资——成本”明细科目反映持有至到期投资的面值。25.D【解析】“持有至到期投资——利息调整”明细科目反映持有至到期投资的初始确认金额与其面值的差额。本题中,持有至到期投资初始确认金额=85200-80000×5%=81200(元)利息调整金额=81200-80000=1200(元)26.B【解析】甲公司债券的初始确认金额=1535-90=1445(万元)27.B【解析】在持有至到期投资既不存在已偿还的本金也没有发生减值损失的情况下,其摊余成本为初始确认金额减去(或加上)利息调整累计摊销额。本题中,甲公司债券初始确认金额=1095-60=1035(万元)甲公司债券摊余成本=1035-(1000×6%-1035×5%)=1026.75(万元)28.B【解析】利息收入=持有至到期投资摊余成本×实际利率=(2190-120)×5%=103.5(万元)29.C【解析】利息调整初始金额(借方)=(1095-60)-1000=35(万元)20×8年12月31日摊销金额=1000×6%-1035×5%=8.25(万元)摊销后利息调整余额=35-8.25=26.75(万元)30.C【解析】在持有至到期投资既不存在已偿还的本金也没有发生减值损失的情况下,其摊余成本为初始确认金额减去(或加上)利息调整累计摊销额。本题中,甲公司债券初始确认金额=1020-60=960(万元)甲公司债券摊余成本=960+(960×7%-1000×6%)=967.2(万元)31.D【解析】利息收入=持有至到期投资摊余成本×实际利率=(2038-120)×7%=134.26(万元)32.A【解析】利息调整初始金额(贷方)=1000-(1020-60)=40(万元)20×8年12月31日摊销金额=960×7%-1000×6%=7.2(万元)摊销后利息调整余额=40-7.2=32.8(万元)33.B34.B【解析】利息收入=持有至到期投资摊余成本×实际利率=9700×6%=582(万元)35.D【解析】到期一次还本付息债券到期时的账面价值=债券面值+应计利息=70000+70000×5%×3=80500(元)36.C37.B38.A【解析】持有至到期投资在资产负债表上列示的金额为其账面价值扣除将于1年内到期的投资后的金额。其中,持有至到期投资的账面价值是指持有至到期投资的账面余额减去已经计提的减值准备。本题中,持有至到期投资账面价值=60000-5000=55000(元)持有至到期投资在资产负债表上列示的金额=55000-10000=45000(元)39.D【解析】由于持有至到期投资在20×7年12月31日资产负债表中填列的金额为3000万元,而将于20×8年内到期的投资金额为800万元、20×7年12月31日已计提的持有至到期投资减值准备累计金额为150万元(200-50),因此,持有至到期投资20×7年12月31日的账面余额为3950万元(3000+800+150)。由于本题中20×8年度内持有至到期投资的变化只有当年收回的已到期债券800万元,因此,20×8年12月31日持有至到期投资的账面余额为3150万元(3950-800),从而20×8年12月31132

日资产负债表中持有至到期投资项目应填列的金额为2450万元(3150-200-500)。40.A41.C42.A43.C44.C45.A46.C47.A48.C49.D50.B【解析】可供出售金融资产应当按取得该金融资产的公允价值和相关交易费用之和作为初始确认金额。如果支付的价款中包含已到付息期但尚未领取的利息或已宣告但尚未发放的现金股利,应单独确认为应收项目,不构成可供出售金融资产的初始确认金额。本题中,G公司股票初始确认金额=20000×(3.60-0.20)+300=68300(元)51.D【解析】甲公司债券的初始确认金额=1530+5=1535(万元)52.A【解析】可供出售金融资产的价值应按资产负债表日的公允价值反映,公允价值的变动计入所有者权益。53.C【解析】企业将持有至到期投资重分类为可供出售金融资产,应以该投资在重分类日的公允价值作为可供出售金融资产的入账金额。54.D【解析】企业将持有至到期投资重分类为可供出售金融资产时,应将其账面价值与公允价值之间的差额计入所有者权益,在该可供出售金融资产发生减值或终止确认时转出,计入当期损益。55.B【解析】企业接受抵债取得的资产,应按该资产的公允价值对其确认入账。本题中,可供出售金融资产的初始确认金额=10000×1.90=19000(元)56.B57.A58.C【解析】可供出售权益工具投资收益=可供出售权益工具投资摊余成本×实际利率=(1100+4)×8%=88.32(万元)59.A【解析】利息调整初始金额(贷方)=1200-(1100+4)=96(万元)20×8年12月31日摊销金额=(1100+4)×8%-1200×6%=16.32(万元)摊销后利息调整余额=96-16.32=79.68(万元)60.C61.D【解析】资产负债表日,可供出售金融资产的公允价值高于其账面余额(如为可供出售债务工具投资,则指摊余成本)的差额,为公允价值变动收益;可供出售金融资产的公允价值低于其账面余额的差额,为公允价值变动损失。可供出售金融资产的公允价值变动损益应计入所有者权益。本题中,甲公司债券摊余成本=(1100+4)+[(1100+4)×8%-1200×6%]=1120.32(万元)甲公司债券公允价值变动损失=1120.32-1080=40.32(万元)62.D【解析】可供出售金融资产持有期间获得的现金股利应确认为投资收益,出售可供出售金融资产时原计入资本公积的贷方差额应转入处置当期投资收益,出售可供出售金融资产收到的价款高于其账面余额的差额应确认为处置收益,而可供出售金融资产在资产负债表日公允价值与其账面价值的差额应计入资本公积。63.C64.B65.D【解析】当年应计提的坏账准备金额=200000×1%+500=2500(元)66.D【解析】计提坏账准备后应收账款的账面价值=800000-800000×1%=792000(元)67.A【解析】20×6年计提的坏账损失=2000000×1%=20000(元)20×7年计提的坏账损失=4000000×1%-(20000-30000)=50000(元)20×6年计提的坏账损失=3500000×1%-(40000+20000)=-25000(元)3年计提的坏账损失累计金额=20000+50000-25000=45000(元)68.C69.D70.C71.B72.A73.B74.C75.D76.D132

(二)多项选择题1.ACDE2.AC【解析】取得投资时支付的相关税费,应借记“投资收益”科目;持有期间获得的现金股利,应贷记“投资收益”科目。取得投资时支付的价款中包含的现金股利,应作为应收项目单独入账,不计入投资成本,也不确认投资收益;持有期间获得的股票股利,只作备忘记录,也不确认投资收益;持有期间发生的公允价值变动损益,应借记或贷记“公允价值变动损益”科目,不记入“投资收益”科目。3.AB4.ABC【解析】认购权证和认沽权证均属于衍生工具,如果没有作为有效套期工具应划分为交易性金融资产,但通过“衍生工具”科目单独核算,不通过“交易性金融资产”科目核算5.ACE6.CD【解析】在非货币性资产交换以公允价值为基础计量时,在不涉及补价的情况下,应当以换出资产的公允价值加相关税费作为换入资产的入账价值。因此,本题中,影响该债券投资初始确认金额的因素只有原材料的公允价值和原材料应计的销项税额。7.BD【解析】在持有至到期投资的初始确认金额高于其面值的情况下,随着利息调整的摊销,持有至到期投资的摊余成本逐期减少,而按实际利率法确认的各期利息收入为持有至到期投资的摊余成本乘以实际利率,因而各期确认的利息收入逐期递减。8.BCE9.ABC10.ABCE11.ACE12.ABCE13.ABDE14.ACE15.ABCD【解析】交易性金融资产不计提减值准备;以公允价值计量的交易性金融资产不计提减值准备,而以公允价值计量的可供出售金融资产计提减值准备;持有至到期投资一般按摊余成本计量,但若发生了减值,也应计提减值准备;按照金融工具确认和计量准则要求计提减值准备的持有至到期投资、贷款和应收款项、可供出售金融资产,计提的减值准备均可以转回,但是,按照金融工具确认和计量准则要求计提减值准备的在活跃市场中没有报价且其公允价值不能可靠计量的权益工具投资,或与该权益工具挂钩并须通过交付该权益工具结算的衍生金融资产,计提的减值准备不得转回(需要注意的是,对子公司、联营企业以及合营企业的权益性投资,应按照资产减值准则的要求计提减值准备);可供出售权益工具投资转回的减值损失金额,计入所有者权益,不得通过损益转回。(三)判断题1.√2.×【解析】企业在初始确认时将某项金融资产划分为以公允价值计量且其变动计入当期损益的金融资产后,不能再重分类为其他类别的金融资产,其他类别的金融资产也不能再重分类为以公允价值计量且其变动计入当期损益的金融资产。3.√4.×【解析】交易性金融资产应当按照取得时的公允价值作为初始确认金额,相关的交易费用在发生时直接计入当期损益。5.√6.×【解析】企业在持有交易性金融资产期间所获得的现金股利或债券利息(不包括取得交易性金融资产时支付的价款中包含的已宣告但尚未发放的现金股利或已到付息期但尚未领取的债券利息),应当确认为投资收益。7.√8.√9.√132

10.×【解析】持有至到期投资到期前,如果企业的持有意图或能力发生了变化,可以将其重分类为可供出售金融资产,也可以将其直接出售。11.√12.√13.×【解析】持有至到期投资应当按取得时的公允价值与相关交易费用之和作为初始确认金额。14.√15.×【解析】如果持有至到期投资的初始确认金额大于其面值,则各期确认的投资收益小于当期的应收利息;如果持有至到期投资的初始确认金额小于其面值,则各期确认的投资收益大于当期的应收利息。16.√17.×【解析】根据企业会计准则的要求,企业在摊销利息调整金额时应当采用实际利率法,不能采用直线法。18.√19.√20.√21.√22.×【解析】商业汇票到期时,如果因债务人无力支付票款而发生退票,应将应收票据转为应收账款。23.√24.×【解析】如果企业贴现的应收票据到期债务人未能如期付款,申请贴现企业不负有任何还款责任,申请贴现企业应将票据贴现作为出售债权处理。25.×【解析】如果企业贴现的应收票据到期债务人未能如期付款,申请贴现企业负有向银行还款的责任,申请贴现企业应将票据贴现作为以票据为质押取得借款处理。26.√27.√28.×【解析】根据我国企业会计准则的规定,坏账损失的核算只能采用备抵法,不能采用直接转销法。29.√30.√31.√32.×【解析】预付款项情况不多的企业,也可不单独设置“预付账款”科目,而将预付的款项直接记入“应付账款”科目。33.√34.×【解析】其他应收款如果发生了减值损失,也应当计提坏账准备。35.√36.√37.√38.√39.√40.×【解析】可供出售债券如为到期一次还本付息债券,资产负债表日按票面利率计算确定的应收未收利息,通过“可供出售金融资产——应计利息”科目核算。41.√42.√43.√44.×【解析】处置可供出售金融资产时,应将已计入所有者权益的公允价值累计变动额转入投资收益。45.×【解析】资产负债表日,企业应按持有至到期投资的未来现金流量现值低于其账面价值的差额,确认持有至到期投资减值损失。在此应当注意,企业首次计提持有至到期投资减值准备时,确认的持有至到期投资减值损失为持有至到期投资的未来现金流量现值低于其账面摊余成本(即未计提减值准备情况下的账面价值)的差额;若持有至到期投资发生了进一步的减值,则在进一步计提持有至到期投资减值准备时,确认的持有至到期投资减值损失为持有至到期投资的未来现金流量现值低于其账面价值(即账面摊余成本减去已经计提的减值准备)的差额。46.√47.×【解析】132

在通常情况下,可供出售金融资产按公允价值计量,即使公允价值低于其成本,也不足以说明其发生了减值,因而不需要确认减值损失。但如果可供出售金融资产的公允价值发生了较大幅度的下降,或在综合考虑各种相关因素后,预期这种下降趋势属于非暂时性的,可以认定该可供出售金融资产已经发生了减值,此时,应当确认减值损失。48.√49.√(四)计算及账务处理题1.购入交易性金融资产(股票)的会计处理。(1)20×8年3月25日,购入股票。投资成本=10000×(3.50-0.10)=34000(元)应收股利=10000×0.10=1000(元)借:交易性金融资产——A公司股票(成本)34000应收股利1000投资收益250贷:银行存款35250(2)20×8年4月10日,收到现金股利。借:银行存款1000贷:应收股利10002.购入交易性金融资产(债券)的会计处理。借:交易性金融资产——A公司债券(成本)248000投资收益800贷:银行存款2488003.交易性金融资产的购入、持有、转让(债券)的会计处理。(1)20×8年2月25日,购入债券。借:交易性金融资产——A公司债券(成本)46800投资收益200贷:银行存款47000(2)20×8年7月5日,收到债券利息。债券利息=45000×4%=1800(元)借:银行存款1800贷:投资收益1800(3)20×8年12月1日,转让债券。借:银行存款46000投资收益800贷:交易性金融资产——A公司债券(成本)468004.交易性金融资产的购入、持有、转让(股票)的会计处理。(1)20×8年1月20日,购入股票。投资成本=50000×3.80=190000(元)借:交易性金融资产——B公司股票(成本)190000投资收益1200贷:银行存款191200(2)20×8年3月5日,B公司宣告分派现金股利。应收股利=50000×0.20=10000(元)借:应收股利10000贷:投资收益10000132

(3)20×8年4月10日,收到现金股利。借:银行存款10000贷:应收股利10000(4)20×8年9月20日,转让股票。借:银行存款220000贷:交易性金融资产——B公司股票(成本)190000投资收益300005.交易性金融资产公允价值变动的会计处理。(1)假定C公司股票期末公允价值为520000元。公允价值变动=520000-680000=-160000(元)借:公允价值变动损益160000贷:交易性金融资产——C公司股票(公允价值变动)160000(2)假定C公司股票期末公允价值为750000元。公允价值变动=750000-680000=70000(元)借:交易性金融资产——C公司股票(公允价值变动)70000贷:公允价值变动损益700006.交易性金融资产的购入、持有、转让(股票)的会计处理。(1)20×8年1月10日,购入股票。借:交易性金融资产——B公司股票(成本)65000投资收益500贷:银行存款65500(2)20×8年4月5日,B公司宣告分派现金股利。借:应收股利1000贷:投资收益1000(3)20×8年6月30日,确认公允价值变动损益。借:交易性金融资产——B公司股票(公允价值变动)10000贷:公允价值变动损益10000(4)20×8年9月25日,将B公司股票出售。借:银行存款86000贷:交易性金融资产——B公司股票(成本)65000——B公司股票(公允价值变动)10000投资收益11000借:公允价值变动损益10000贷:投资收益100007.购入持有至到期投资(初始确认金额大于面值)的会计处理。应收利息=50000×6%=3000(元)投资成本=55000-3000=52000(元)借:持有至到期投资——A公司债券(成本)50000——A公司债券(利息调整)2000应收利息3000贷:银行存款550008.购入持有至到期投资(初始确认金额小于面值)的会计处理。应收利息=50000×6%=3000(元)投资成本=52000-3000=49000(元)132

借:持有至到期投资——A公司债券(成本)50000应收利息3000贷:持有至到期投资——A公司债券(利息调整)1000银行存款520009.持有至到期投资的购入、利息收入确认(初始确认金额大于面值)的会计处理。(1)编制购入债券的会计分录。借:持有至到期投资——A公司债券(成本)500000——A公司债券(利息调整)26730贷:银行存款526730(2)采用实际利率法编制债券利息收入与摊余成本计算表,见表4—1(表中所有数字均保留整数)。表4—1利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×7.01.01.52673020×7.12.31.400006%31604839651833420×8.12.31.400006%31100890050943420×9.12.31.400006%305669434500000合计120000—9327026730—(3)编制各年年末确认债券利息收益的会计分录。①20×7年12月31日。借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)8396投资收益31604②20×8年12月31日。借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)8900投资收益31100③20×9年12月31日。借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)9434投资收益30566(4)编制债券到期收回本金和最后一期利息的会计分录。借:银行存款540000贷:持有至到期投资——A公司债券(成本)500000应收利息4000010.持有至到期投资的购入、利息收入确认(初始确认金额小于面值)的会计处理。(1)编制购入债券的会计分录。债券利息=200000×4%=8000(元)初始投资成本=197300-8000=189300(元)借:持有至到期投资——B公司债券(成本)200000应收利息8000贷:持有至到期投资——B公司债券(利息调整)10700银行存款197300(2)采用实际利率法编制债券利息收入与摊余成本计算表,见表4—2132

(表中所有数字均保留整数)。表4—2利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×7.1.1.18930020×7.12.31.80006%11358335819265820×8.12.31.80006%11559355919621720×9.12.31.80006%117833783200000合计24000—3470010700—(3)编制各年年末确认债券利息收益的会计分录。①20×7年12月31日。借:应收利息8000持有至到期投资——B公司债券(利息调整)3358贷:投资收益11358②20×8年12月31日。借:应收利息8000持有至到期投资——B公司债券(利息调整)3559贷:投资收益11559③20×9年12月31日。借:应收利息8000持有至到期投资——B公司债券(利息调整)3783贷:投资收益11783(4)编制债券到期收回本金和最后一期利息的会计分录。借:银行存款208000贷:持有至到期投资——B公司债券(成本)200000应收利息800011.持有至到期投资购入至到期收回(初始确认金额大于面值)的会计处理。(1)购入债券的会计分录。借:持有至到期投资——甲公司债券(成本)500000——甲公司债券(利息调整)60000贷:银行存款560000(2)计算债券实际利率并编制债券利息收入与摊余成本计算表。①计算实际利率。先按6%作为折现率进行测算。债券年利息额=500000×8%=40000(元)利息和本金的现值=40000×4.212364+500000×0.747258=542124(元)再按5%作为折现率进行测算。利息和本金的现值=40000×4.329477+500000×0.783526=564942(元)因此,实际利率介于5%和6%之间。使用插值法估算实际利率如下:实际利率=5%+(6%-5%)×=5.22%②采用实际利率法编制的利息收入与摊余成本计算表,见表4—3。132

表4—3利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×5.1.1.20×5.12.31.20×6.12.31.20×7.12.31.20×8.12.31.20×9.12.31.40000400004000040000400005.22%5.22%5.22%5.22%5.22%29232286702807827456265641076811330119221254413436560000549232537902525980513436500000合计200000—14000060000—(3)编制各年年末确认债券利息收益的会计分录。①20×5年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益29232持有至到期投资——甲公司债券(利息调整)10768②20×6年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益28670持有至到期投资——甲公司债券(利息调整)11330③20×7年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益28078持有至到期投资——甲公司债券(利息调整)11922④20×8年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益27456持有至到期投资——甲公司债券(利息调整)12544⑤20×9年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益26564持有至到期投资——甲公司债券(利息调整)13436(4)编制到期收回债券本金和最后一期利息的会计分录。借:银行存款540000贷:持有至到期投资——甲公司债券(成本)500000应收利息4000012.持有至到期投资购入至到期收回(初始确认金额小于面值)的会计处理。(1)购入债券的会计分录。债券利息=200000×4%=8000(元)借:持有至到期投资——乙公司债券(成本)200000应收利息8000贷:持有至到期投资——乙公司债券(利息调整)3000银行存款205000(2)计算债券实际利率并编制债券利息收入与摊余成本计算表。①计算实际利率。先按5%作为折现率进行测算。132

利息和本金的现值=8000×2.723248+200000×0.863838=194554(元)因此,实际利率介于4%和5%之间。使用插值法估算实际利率如下:实际利率=4%+(5%-4%)×=4.55%②采用实际利率法编制的利息收入与摊余成本计算表,见表4—4。表4—4利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×7.1.1.20×7.12.31.20×8.12.31.20×9.12.31.8000800080004.55%4.55%4.55%89649007902996410071029197000197964198971200000合计24000—270003000—(3)编制各年年末确认债券利息收益的会计分录。①20×7年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)964贷:投资收益8964②20×8年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)1007贷:投资收益9007③20×9年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)1029贷:投资收益9029(4)编制到期收回债券本金和最后一期利息的会计分录。借:银行存款208000贷:持有至到期投资——乙公司债券(成本)200000应收利息800013.可提前赎回债券的会计处理的会计处理。(1)20×5年1月1日,编制购入债券的会计分录。借:持有至到期投资——诚信公司债券(成本)200000——诚信公司债券(利息调整)8660贷:银行存款208660(2)采用实际利率法编制利息收入与摊余成本计算表,见表4—5。表4—5利息收入与摊余成本计算表单位:元日期应收利息实际利率利息收入利息调整摊销摊余成本20×5.1.1.20×5.12.31.20×6.12.31.20×7.12.31.20×8.12.31.20×9.12.31.12000120001200012000120005%5%5%5%5%104331035510272101861009415671645172818141906208660207093205448203720201906200000合计60000—513408660—132

(3)编制各年确认利息收入和摊销利息调整的会计分录。①20×5年12月31日。借:应收利息12000贷:投资收益10433持有至到期投资——诚信公司债券(利息调整)1567②20×6年12月31日。借:应收利息12000贷:投资收益10355持有至到期投资——诚信公司债券(利息调整)1645(4)20×7年1月1日,调整摊余成本。调整后的摊余成本=80000×0.952381+12000×0.952381+7200×0.907029+7200×0.863838+120000×0.863838=204031(元)摊余成本调整额=205448-204031=1417(元)借:投资收益1417贷:持有至到期投资——诚信公司债券(利息调整)1417(5)采用实际利率法编制调整后利息收入与摊余成本计算表,见表4—6。表4—6利息收入与摊余成本计算表单位:元日期应收利息实际利率利息收入利息调整摊销摊余成本20×7.1.1.20×7.12.31.20×8.12.31.20×9.12.31.12000720072005%5%5%1020261126055179810881145204031122233121145120000合计26400—223694031—(6)20×7年12月31日,编制收回部分债券本金的会计分录。借:银行存款80000贷:持有至到期投资——诚信公司债券(成本)80000(7)编制调整后各年确认利息收入和摊销利息调整的会计分录。①20×7年12月31日。借:应收利息12000贷:投资收益10202持有至到期投资——诚信公司债券(利息调整)1798②20×8年12月31日。借:应收利息7200贷:投资收益6112持有至到期投资——诚信公司债券(利息调整)1088③20×9年12月31日。借:应收利息7200贷:投资收益6055持有至到期投资——诚信公司债券(利息调整)1145(8)债券到期,编制收回债券本金和最后一期利息的会计分录。借:银行存款127200贷:持有至到期投资——诚信公司债券(成本)120000应收利息720014.到期一次还本付息债券的会计处理。132

(1)20×5年1月1日,购入信达公司债券。借:持有至到期投资——信达公司债券(成本)500000贷:银行存款397200持有至到期投资——信达公司债券(利息调整)102800(2)计算债券的实际利率。先按12%作为折现率进行测算。债券年利息额=500000×8%=40000(元)利息和本金的现值=(500000+40000×5)×0.567427≈397200(元)因此,该债券的实际利率为12%。(3)采用实际利率法编制利息收入与摊余成本计算表,见表4—7。表4—7利息收入与摊余成本计算表(实际利率法)单位:元日期应收利息实际利率利息收入利息调整摊销摊余成本20×5.1.1.20×5.12.31.20×6.12.31.20×7.12.31.20×8.12.31.20×9.12.31.400004000040000400004000012%12%12%12%12%4766453384597906696574997766413384197902696534997397200444864498248558038625003700000合计200000—302800102800—(4)编制各年确认利息收入和摊销利息调整的会计分录。①20×5年12月31日。借:持有至到期投资——信达公司债券(应计利息)40000——信达公司债券(利息调整)7664贷:投资收益47664②20×6年12月31日。借:持有至到期投资——信达公司债券(应计利息)40000——信达公司债券(利息调整)13384贷:投资收益53384③20×7年12月31日。借:持有至到期投资——信达公司债券(应计利息)40000——信达公司债券(利息调整)19790贷:投资收益59790④20×8年12月31日。借:持有至到期投资——信达公司债券(应计利息)40000——信达公司债券(利息调整)26965贷:投资收益66965⑤20×9年12月31日。借:持有至到期投资——信达公司债券(应计利息)40000——信达公司债券(利息调整)34997贷:投资收益74997(5)债券到期,收回债券本息。借:银行存款700000132

贷:持有至到期投资——信达公司债券(成本)500000——信达公司债券(应计利息)20000015.以商业汇票抵偿以前所欠账款的会计处理。(1)20×7年9月1日,收到商业汇票。借:应收票据20000贷:应收账款——B公司20000(2)20×8年3月1日,收回票款。借:银行存款20000贷:应收票据2000016.销售商品收到票据的会计处理。(1)收到商业汇票。借:应收票据58500贷:主营业务收入50000应交税费——应交增值税(销项税额)8500(2)商业汇票到期,星海公司未收回票款。借:应收账款——C公司58500贷:应收票据5850017.应收票据贴现(不附追索权)的会计处理。借:银行存款78000财务费用2000贷:应收票据8000018.应收票据贴现(附追索权)的会计处理。(1)贴现商业汇票。借:银行存款58800财务费用1200贷:短期借款60000(2)贴现票据到期。①假定债务人如期付款。借:短期借款60000贷:应收票据60000②假定债务人未能如期付款,星海公司代债务人付款。借:短期借款60000贷:银行存款60000借:应收账款——××债务人60000贷:应收票据60000③假定债务人和星海公司均无力付款,银行作为逾期贷款处理。借:应收账款——××债务人60000贷:应收票据6000019.应收票据转让的会计处理。借:原材料45000应交税费——应交增值税(进项税额)7650贷:应收票据50000银行存款265020.赊销商品的会计处理。132

(1)20×8年6月20日,赊销商品。借:应收账款——C公司94600贷:主营业务收入80000应交税费——应交增值税(销项税额)13600银行存款1000(2)20×58年7月20日,收回货款的会计处理。借:银行存款94600贷:应收账款——C公司9460021.预付款购货的会计处理。(1)向F公司预付货款。借:预付账款——F公司20000贷:银行存款20000(2)F公司提供所购原材料并开来发票账单。借:原材料18000应交税费——应交增值税(进项税额)3060贷:预付账款——F公司21060(3)向F公司补付货款。借:预付账款——F公司1060贷:银行存款106022.备用金(随借随用、用后报销)的会计处理。(1)赵明预借差旅费。借:其他应收款——赵明1500贷:库存现金1500(2)赵明出差回来,据实报销。①假定实际支出1600元。借:管理费用——差旅费1600贷:其他应收款——赵明1500库存现金100②假定实际支出1200元。借:管理费用——差旅费1200库存现金300贷:其他应收款——赵明150023.备用金(定额备用金制)的会计处理。(1)向业务部门支付备用金定额。借:其他应收款——备用金(业务部门)2000贷:银行存款2000(2)业务部门报销支出并补足其备用金定额。①假定实际支出2500元。借:管理费用2500贷:银行存款2500②假定实际支出1800元。借:管理费用1800贷:银行存款180024.购入可供出售金融资产(股票)的会计处理。132

(1)20×8年4月20日,购入股票。初始投资成本=20000×(6.50-0.30)+600=124600(元)应收现金股利=20000×0.30=6000(元)借:可供出售金融资产——B公司股票(成本)124600应收股利6000贷:银行存款130600(2)20×8年5月10日,收到发放的现金股利。借:银行存款6000贷:应收股利600025.可供出售金融资产的购入、持有、转让(债券)的会计处理。(1)编制购入债券的会计分录。借:可供出售金融资产——A公司债券(成本)500000——A公司债券(利息调整)26730贷:银行存款526730(2)采用实际利率法编制利息收入与摊余成本计算表,见表4—8。表4—8利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊余成本20×7.1.1.52673020×7.12.31.400006%31604839651833420×8.12.31.400006%31100890050943420×9.12.31.400006%305669434500000合计120000—9327026730—(3)编制20×7年12月31日确认债券利息收益的会计分录。借:应收利息40000贷:可供出售金融资产——A公司债券(利息调整)8396投资收益31604(4)编制20×7年12月31日确认公允价值变动的会计分录。公允价值变动=520000-518334=1666(元)借:可供出售金融资产——A公司债券(公允价值变动)1666贷:资本公积——其他资本公积1666(5)编制20×8年9月1日出售债券的会计分录。借:银行存款546000贷:可供出售金融资产——A公司债券(成本)500000——A公司债券(利息调整)18334——A公司债券(公允价值变动)1666投资收益26000借:资本公积——其他资本公积1666贷:投资收益166626.可供出售金融资产公允价值变动的会计处理。(1)A公司股票公允价值变动。股票公允价值变动=780000-850000=-70000(元)借:资本公积——其他资本公积70000贷:可供出售金融资产——A公司股票(公允价值变动)70000(2)甲公司债券公允价值变动。132

债券公允价值变动=252000-250000=2000(元)借:可供出售金融资产——甲公司债券(公允价值变动)2000贷:资本公积——其他资本公积200027.可供出售金融资产的购入、持有、转让(股票)的会计处理。(1)20×8年1月10日,购入股票。借:可供出售金融资产——B公司股票(成本)65500贷:银行存款65500(2)20×8年4月5日,B公司宣告分派现金股利。借:银行存款1000贷:投资收益1000(3)20×8年6月30日,确认公允价值变动。借:可供出售金融资产——B公司股票(公允价值变动)9500贷:资本公积——其他资本公积9500(4)20×8年9月25日,将B公司股票出售。借:银行存款86000贷:可供出售金融资产——B公司股票(成本)65500——B公司股票(公允价值变动)9500投资收益11000借:资本公积——其他资本公积9500贷:投资收益950028.坏账损失的会计处理。(1)20×8年年末,计提坏账准备。应计提坏账准备=300000×1%=3000(元)借:资产减值损失3000贷:坏账准备3000(2)20×9年6月,转销应收A单位的账款。借:坏账准备2600贷:应收账款——A单位2600(3)20×9年年末,计提坏账准备。应计提坏账准备=320000×1%-400=2800(元)借:资产减值损失2800贷:坏账准备280029.坏账损失的会计处理的会计处理。(1)20×8年年末,计提坏账准备。应计提坏账准备=300000×1%=3000(元)借:资产减值损失3000贷:坏账准备3000(2)20×9年6月,转销应收A单位的账款。借:坏账准备3500贷:应收账款——A单位3500(3)20×9年年末,计提坏账准备。应计提坏账准备=320000×1%+500=3700(元)借:资产减值损失3700贷:坏账准备3700132

30.坏账损失的会计处理。(1)20×8年年末,计提坏账准备。应计提坏账准备=300000×1%=3000(元)借:资产减值损失3000贷:坏账准备3000(2)20×9年6月,转销应收A单位的账款。借:坏账准备200贷:应收账款——A单位200(3)20×9年年末,计提坏账准备。应计提坏账准备=250000×1%-(3000-200)=-300(元)借:坏账准备300贷:资产减值损失30031.坏账损失的会计处理的会计处理。(1)20×8年年末,计提坏账准备。应计提坏账准备=300000×1%=3000(元)借:资产减值损失3000贷:坏账准备3000(2)20×9年6月,转销应收A单位的账款。借:坏账准备3200贷:应收账款——A单位3200(3)20×9年10月,收回B单位账款。借:应收账款——B单位5000贷:坏账准备5000借:银行存款5000贷:应收账款——B单位5000(4)20×9年年末,计提坏账准备。应计提坏账准备=360000×1%-(3000-3200+5000)=-1200(元)借:坏账准备1200贷:资产减值损失120032.可供出售债务工具投资减值的会计处理。(1)20×5年1月1日,购入丰源公司债券。借:可供出售金融资产——丰源公司债券(成本)150000——丰源公司债券(利息调整)12810贷:银行存款162810(2)20×5年12月31日,确认利息收入及公允价值变动。借:应收利息11250贷:可供出售金融资产——丰源公司债券(利息调整)2295投资收益8955公允价值变动=159000-160515=-1515(元)借:资本公积——其他资本公积1515贷:可供出售金融资产——丰源公司债券(公允价值变动)1515调整后丰源公司债券账面价值=160515-1515=159000(元)(3)20×6年12月31日,确认利息收入及资产减值损失。借:应收利息11250132

贷:可供出售金融资产——丰源公司债券(利息调整)2422投资收益8828资产减值损失=[(158093-1515)-100000]+1515=56578+1515=58093(元)借:资产减值损失58093贷:资本公积——其他资本公积1515可供出售金融资产——丰源公司债券(公允价值变动)56578调整后丰源公司债券账面价值=158093-(1515+56578)=100000(元)(4)20×7年12月31日,确认利息收入并恢复可供出售金融资产账面余额。借:应收利息11250贷:可供出售金融资产——丰源公司债券(利息调整)2555投资收益8695应恢复的可供出售金融资产账面余额=120000-[155538-(1515+56578)]=22555(元)借:可供出售金融资产——丰源公司债券(公允价值变动)22555贷:资产减值损失22555调整后丰源公司债券账面价值=155538-(1515+56578-22555)=120000(元)(5)20×8年12月31日,确认利息收入并恢复可供出售金融资产账面余额。借:应收利息11250贷:可供出售金融资产——丰源公司债券(利息调整)2695投资收益8555应恢复的可供出售金融资产账面余额=155000-[152843-(1515+56578-22555)]=37695(元)由于应恢复的可供出售金融资产账面余额37695元大于尚未转回的原已确认的资产减值损失35538元(58093-22555),因此,转回的资产减值损失应当以35538元为限,37695元大于35538元的差额2157元,应当计入资本公积。借:可供出售金融资产——丰源公司债券(公允价值变动)37695贷:资产减值损失35538资本公积——其他资本公积2157调整后丰源公司债券账面价值=152843-(1515+56578-22555-37695)=155000(元)(6)20×9年12月31日,确认利息收入及公允价值变动。借:应收利息11250贷:可供出售金融资产——丰源公司债券(利息调整)2843投资收益8407公允价值变动=150000-(155000-2843)=-2157(元)借:资本公积——其他资本公积2157贷:可供出售金融资产——丰源公司债券(公允价值变动)2157调整后丰源公司债券账面价值=150000-(1515+56578-22555-37695+2157)=150000(元)(7)收到债券面值和最后一期利息。借:银行存款161250贷:可供出售金融资产——丰源公司债券(成本)150000应收利息11250132

第五章长期股权投资(一)单项选择题1.D2.D3.D4.C【解析】非同一控制下的企业合并,购买方应将合并成本作为长期股权投资的初始投资成本。合并成本通常包括购买方在购买日为取得对被购买方的控制权而付出的资产、发生或承担的负债以及发行的权益性证券的公允价值和购买方为进行企业合并发生的各项直接相关费用。本题中,合并成本(长期股权投资的初始成本)=1000+20=1020(万元)5.A【解析】同一控制下的企业合并,合并方应当在合并日按照取得的被合并方所有者权益账面价值的份额作为长期股权投资的初始投资成本。本题中,长期股权投资的初始成本=1200×80%=960(万元)6.A【解析】长期股权投资的初始成本=5000×90%=4500(万元)7.C【解析】非同一控制下的企业合并,购买方以增发的权益性证券作为合并对价,应以增发的权益性证券公允价值作为长期股权投资的初始成本。购买方发行权益性证券支付的手续费、佣金等费用,应当抵减权益性证券的溢价发行收入,溢价发行收入不足冲减的,冲减留存收益,不构成长期股权投资的初始成本。本题中,长期股权投资的初始成本=3000×2.50=7500(万元)8.C9.D10.A11.B12.A13.D14.D15.B16.D17.C18.A【解析】长期股权投资的账面价值是指长期股权投资的账面余额扣除已计提的减值准备后的金额。本题中,乙公司股票的账面价值=(50000-2000)-6000=42000(元)19.B【解析】乙公司股票的账面价值=80-(15-2400××1%)=79(万元)20.C21.D【解析】投资当时,初始投资成本3000万元大于应享有B公司可辨认净资产公允价值份额2400万元(12000×20%),因而不调整长期股权投资的初始成本。22.C【解析】投资当时,初始投资成本3000万元小于应享有B公司可辨认净资产公允价值份额3200万元(16000×20%),应按二者之差调增长期股权投资成本200万元。23.D【解析】投资时,初始投资成本3000万元大于应享有D公司可辨认净资产公允价值份额2400万元(8000×30%),因而投资成本仍为3000万元。24.D【解析】投资时,初始投资成本3600万元小于应享有B公司可辨认净资产公允价值份额4000万元(20000×20%),应按二者之差调增长期股权投资成本400万元,调整后长期股权投资的成本为4000万元。25.D26.D27.A28.A29.C30.D31.D32.C【解析】乙公司股票的账面价值=5000-200+3000×20%=5400(万元)33.B【解析】乙公司股票的账面价值=5000-200+3000×20%-300=5100(万元)34.D【解析】甲公司股票的账面价值=2000+400-200+3000×20%=2800(万元)35.C36.D37.A38.B【解析】改为成本法核算时确认的投资成本=200-50+20=170(万元)39.D【解析】长期股权投资账面价值=[700+(8000×10%-700)+(10000-8000)×10%]+2200=3200(万元)132

40.B【解析】调整的留存收益金额=(8000×10%-700)+2000×10%=300(万元)(二)多项选择题1.ABCE2.ACDE3.ABE4.AE5.ABC6.ACD7.BCD8.ABE9.ABCE10.ABDE11.ABCDE12.CE【解析】调增的长期股权投资账面价值=(10000×10%-900)+(12000-10000)×10%=300(万元)调增的留存收益金额=(10000×10%-900)+1500×10%=250(万元)(三)判断题1.×【解析】企业对被投资单位不具有控制、共同控制或重大影响的权益性投资,如果在活跃市场中没有报价、公允价值不能可靠计量,应当划分为长期股权投资;如果在活跃市场中有报价、公允价值能够可靠计量,应当划分为可供出售金融资产或以公允价值计量且其变动计入当期损益的金融资产。2.×【解析】同一控制下企业合并形成的长期股权投资,应当在合并日按照取得的被合并方所有者权益账面价值的份额作为长期股权投资的初始投资成本。因此,初始投资成本取决于被合并方所有者权益账面价值和投资企业的持股比例,而不取决于合并方作为合并对价付出资产的账面价值。3.×【解析】企业购入股票所支付的价款中,如果包含已宣告但尚未领取的现金股利,无论是交易性金融资产还是长期股权投资,均应作为应收股利单独核算,不计入初始投资成本。4.√5.√6.×【解析】非同一控制下的企业合并,购买方应当在购买日按照确定的合并成本作为长期股权投资的初始投资成本。合并成本主要包括购买方在购买日为取得对被购买方的控制权而付出的资产、发生或承担的负债以及发行的权益性证券的公允价值和购买方为进行企业合并发生的各项直接相关费用。7.√8.×【解析】企业以发行权益性证券的方式取得的长期股权投资,同一控制下企业合并应当在合并日按照取得的被合并方所有者权益账面价值的份额作为初始投资成本,非同一控制下企业合并以及非企业合并方式应当在购买日按照或交易日所发行权益性证券的公允价值作为初始投资成本。9.×【解析】企业以非货币性资产交换方式取得的长期股权投资,如果该项交换具有商业实质,并且换出资产或换入长期股权投资的公允价值能够可靠地计量,应以换出资产的公允价值为基础确定初始投资成本;如果该项交换不具有商业实质,或者换出资产和换入长期股权投资的公允价值均不能可靠地计量,应以换出资产的账面价值为基础确定初始投资成本。10.×【解析】企业以产成品换入长期股权投资,如果该项交换具有商业实质,并且换出产成品或换入长期股权投资的公允价值能够可靠地计量,换出的产成品应作为销售处理,按公允价值确认销售收入,同时按账面价值结转销售成本;如果该项交换不具有商业实质,或者换出产成品和换入长期股权投资的公允价值均不能可靠地计量,换出的产成品不作为销售处理,应按账面价值予以转销,但应视同销售计算增值税销项税额。11.×【解析】企业通过债务重组取得的长期股权投资,应当按照长期股权投资的公允价值为基础确定其初始投资成本。132

12.×【解析】投资企业能够对被投资单位实施共同控制或重大影响的长期股权投资,应当采用权益法核算。投资企业能够对被投资单位实施控制的长期股权投资,应当采用成本法核算。13.×【解析】长期股权投资采用成本法核算时,应按被投资单位分配的现金股利中投资企业应当分享的份额确认投资收益,但应以被投资单位在接受投资后产生的累积净利润的分配额为限。14.√15.×【解析】长期股权投资采用成本法核算,投资企业应于被投资单位分配现金股利时确认投资收益,但应以被投资单位在接受投资后产生的累积净利润的分配额为限。16.√17.√18.×【解析】长期股权投资采用权益法核算,应按被投资单位的净收益中投资企业应当分享的份额确认投资收益。19.×【解析】长期股权投资采用权益法核算,投资企业应当以被投资单位的年度财务会计报告为依据确认投资收益。因此,应当于取得被投资单位年度财务会计报告资料时确认投资收益。20.×【解析】长期股权投资采用权益法核算,如果初始投资成本大于投资时应享有被投资单位可辨认净资产公允价值的份额,不调整已确认的初始投资成本。21.√22.√23.×【解析】长期股权投资采用权益法核算,被投资单位发生其他权益变动时,投资企业应按持股比例相应调整长期股权投资账面价值,同时计入资本公积。24.√25.×【解析】长期股权投资的核算方法由权益法改为成本法时,如果是因追加投资导致的,应在追加投资时对原采用权益法核算的长期股权投资账面余额进行调整,将有关长期股权投资的账面余额调整至最初取得成本,在此基础上再加上追加投资的成本作为按照成本法核算的初始投资成本;如果是因处置投资导致的,应以转换时长期股权投资的账面价值作为按照成本法核算的初始投资成本。26.√27.√28.√29.√30.√(四)计算及账务处理题1.非同一控股控制下的企业合并取得长期股权投资(发行权益证券)的会计处理。企业合并成本=2500×3+60=7560(万元)借:长期股权投资——D公司(成本)75600000贷:股本25000000资本公积——股本溢价50000000银行存款6000002.同一控股控制下的企业合并取得长期股权投资(付出现金、非现金资产)的会计处理。(1)清理参与合并的固定资产。借:固定资产清理19000000累计折旧6000000贷:固定资产25000000(2)确认长期股权投资。初始投资成本=6000×60%=3600(万元)借:长期股权投资——B公司(成本)36000000132

贷:固定资产清理19000000银行存款15000000资本公积——股本溢价20000003.同一控制下的企业合并取得长期股权投资(发行权益证券)的会计处理。初始投资成本=5000×90%=4500(万元)借:长期股权投资——B公司(成本)45000000贷:股本25000000资本公积200000004.非同一控股控制下的企业合并取得长期股权投资(付出非现金资产、发行权益证券)的会计处理。合并成本=600+1500×2.50+50=4400(万元)借:长期股权投资——C公司(成本)44000000累计摊销3000000营业外支出1000000贷:无形资产10000000股本15000000资本公积22500000银行存款5000005.非同一控股控制下的企业合并取得长期股权投资(付出现金、非现金资产)的会计处理。(1)将参与合并的固定资产转入清理。借:固定资产清理5800000累计折旧700000贷:固定资产6500000(2)确认通过企业合并取得的长期股权投资。合并成本=600+120+10=730(万元)固定资产增值收益=600-580=20(万元)借:长期股权投资——C公司(成本)7300000贷:固定资产清理5800000营业外收入200000银行存款13000006.购入长期股权投资的会计处理。(1)20×9年2月20日,购入股票。应收股利=100000×0.10=10000(元)初始投资成本=151000-10000=141000(元)借:长期股权投资——A公司(成本)141000应收股利10000贷:银行存款151000(2)20×9年3月25日,收到现金股利。借:银行存款10000贷:应收股利100007.应收股利确认(成本法)的会计处理。(1)假定B公司每股分派现金股利0.20元。132

应享有的收益份额=(6750000×)×1%=39375(元)现金股利=150000×0.20=30000(元)上述现金股利未超过应享有的收益份额,因此,应全部确认为当期投资收益。借:应收股利30000贷:投资收益30000(2)假定B公司每股分派现金股利0.30元。获得的现金股利=150000×0.30=45000(元)应冲减初始投资成本=45000-39375=5625(元)借:应收股利45000贷:投资收益39375长期股权投资——B公司(成本)56258.购入股票、确认应收股利(成本法)的会计处理。(1)20×8年1月10日,购入股票。借:长期股权投资——B公司(成本)185000贷:银行存款185000(2)20×8年3月5日,B公司宣告分派现金股利。现金股利=60000×0.10=6000(元)借:应收股利6000贷:长期股权投资——B公司(成本)60009.购入股票和获得现金股利(成本法)的会计处理。(1)20×5年6月10日,取得D公司股票。借:长期股权投资——D公司(成本)856000贷:银行存款856000(2)20×7年3月5日,D公司宣告20×6年度股利分配方案。现金股利=300000×0.20=60000(元)借:应收股利60000贷:投资收益60000(3)20×9年4月5日,D公司宣告20×8年度股利分配方案。现金股利=300000×0.10=30000(元)借:应收股利30000贷:投资收益3000010.长期股权投资(成本法)的会计处理。(1)20×2年1月10日,购入股票。借:长期股权投资——C公司(成本)1510000贷:银行存款1510000(2)20×2年3月5日,C公司宣告20×1年度股利分配方案,每股分派现金股利0.10元,并于4月10日派发。①20×2年3月5日,C公司宣告分派现金股利。现金股利=600000×0.10=60000(元)借:应收股利60000贷:长期股权投资——C公司(成本)60000②20×2年4月10日,收到现金股利。借:银行存款60000132

贷:应收股利60000(3)20×2年度,C公司盈利15000000元。20×3年2月15日,宣告20×2年度股利分配方案,每股分派现金股利0.20元,并于3月20日派发。①20×3年2月15日,C公司宣告分派现金股利。本年获得的现金股利=600000×0.20=120000(元)累计获得的现金股利=60000+120000=180000(元)应享有的收益份额=15000000×1%=150000(元)应冲减初始投资成本=(180000-150000)-60000=-30000(元)应确认投资收益=120000-(-30000)=150000(元)借:应收股利120000长期股权投资——C公司(成本)30000贷:投资收益150000②20×3年3月20日,收到现金股利。借:银行存款120000贷:应收股利120000(4)20×3年度,C公司盈利18000000元。20×4年3月20日,宣告20×3年度股利分配方案,每股分派现金股利0.15元,并于4月15日派发。①20×4年3月20日,C公司宣告分派现金股利。本年获得的现金股利=600000×0.15=90000(元)累计获得的现金股利=60000+120000+90000=270000(元)累计应享有的收益份额=(15000000+18000000)×1%=330000(元)应冲减初始投资成本=-30000(元)应确认投资收益=90000-(-30000)=120000(元)借:应收股利90000长期股权投资——C公司(成本)30000贷:投资收益120000②20×4年4月15日,收到现金股利。借:银行存款90000贷:应收股利90000(5)20×4年度,C公司亏损7200000元。20×5年3月5日,宣告20×4年度股利分配方案,每10股派送股票股利3股,并于4月15日派送。当年未分派现金股利。股票股利=600000×0.3=180000(股)在备查簿中登记增加的股份。(6)20×5年度,C公司盈利9000000元。20×6年2月25日,宣告20×5年度股利分配方案,每股分派现金股利0.15元,并于3月20日派发。①20×6年2月25日,C公司宣告分派现金股利。本年获得的现金股利=(600000+180000)×0.15=117000(元)累计获得的现金股利=60000+120000+90000+117000=387000(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000)×1%=348000(元)应冲减初始投资成本=387000–348000=39000(元)应确认投资收益=117000-39000=78000(元)借:应收股利117000贷:投资收益78000长期股权投资——C公司(成本)39000132

②20×6年3月20日,收到现金股利。借:银行存款117000贷:应收股利117000(7)20×6年度,C公司盈利12000000元。20×7年2月20日,宣告20×6年度股利分配方案,每股分派现金股利0.15元,并于3月15日派发。①20×7年2月20日,C公司宣告分派现金股利。本年获得的现金股利=(600000+180000)×0.15=117000(元)累计获得的现金股利=60000+120000+90000+117000+117000=504000(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000+12000000)×1%=468000(元)应冲减初始投资成本=(504000–468000)-39000=-3000(元)应确认投资收益=117000-(-3000)=120000(元)借:应收股利117000长期股权投资——C公司(成本)3000贷:投资收益120000②20×7年3月15日,收到现金股利。借:银行存款117000贷:应收股利117000(8)20×7年度,C公司盈利11000000元。20×8年2月25日,宣告20×7年度股利分配方案,每10股派送股票股利2股,并于3月30日派送。当年未分派现金股利。股票股利=(600000+180000)×0..2=156000(股)在备查簿中登记增加的股份。(9)20×8年度,C公司盈利14000000元。20×9年2月20日,宣告20×8年度股利分配方案,每股分派现金股利0..20元,并于3月5日派发。①20×9年2月20日,C公司宣告分派现金股利。本年获得的现金股利=(600000+180000+156000)×0..20=187200(元)累计获得的现金股利=60000+120000+90000+117000+117000+187200=691200(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000+12000000+11000000+14000000)×1%=718000(元)应冲减初始投资成本=-36000(元)应确认投资收益=187200-(-36000)=223200(元)借:应收股利187200长期股权投资——C公司(成本)36000贷:投资收益223200②20×9年3月5日,收到现金股利。借:银行存款187200贷:应收股利18720011.购入股票(权益法)的会计处理。(1)假定投资当时,D公司可辨认净资产公允价值为9000万元。应享有D公司可辨认净资产公允价值份额=9000×25%=2250(万元)借:长期股权投资——D公司(成本)24850000贷:银行存款24850000(2)假定投资当时,D公司可辨认净资产公允价值为10000万元。应享有D公司可辨认净资产公允价值的份额=10000×25%=2500(万元)132

初始投资成本调整额=2500-2485=15(万元)借:长期股权投资——D公司(成本)24850000贷:银行存款24850000借:长期股权投资——D公司(成本)150000贷:营业外收入15000012.投资收益的确认(权益法)的会计处理。(1)确认20×1年度的投资收益。应享有的收益份额=1500×30%=450(万元)借:长期股权投资——D公司(损益调整)4500000贷:投资收益4500000(2)20×2年3月10日,确认应收股利。现金股利=2000×0.15=300(万元)借:应收股利3000000贷:长期股权投资——D公司(损益调整)3000000(3)确认20×2年度的投资损失。应分担的亏损份额=600×30%=180(万元)借:投资收益1800000贷:长期股权投资——D公司(损益调整)180000013.长期股权投资(权益法)的会计处理。(1)20×4年1月5日,购入股票。初始投资成本=16000000×1.50+120000=24120000(元)应享有D公司股东权益份额=96000000×20%=19200000(元)借:长期股权投资——D公司(成本)24120000贷:银行存款24120000(2)20×4年3月10日,D公司宣告20×3年度股利分配方案,每股分派现金股利0.15元,并于4月5日派发。①20×4年3月10日,D公司宣告分派现金股利。现金股利=16000000×0.15=2400000(元)借:应收股利2400000贷:长期股权投资——D公司(投资成本)2400000②20×4年4月5日,收到现金股利。借:银行存款2400000贷:应收股利2400000(3)20×4年度,D公司盈利42000000元。20×5年3月15日,宣告20×4年度股利分配方案,每股分派现金股利0.20元,并于4月20日派发。①确认20×4年度投资收益。应享有的收益份额=42000000×20%=8400000(元)借:长期股权投资——D公司(损益调整)8400000贷:投资收益8400000②20×5年3月15日,D公司宣告分派现金股利。现金股利=16000000×0.20=3200000(元)借:应收股利3200000贷:长期股权投资——D公司(损益调整)3200000③20×5年4月20日,收到现金股利。132

借:银行存款3200000贷:应收股利3200000(4)20×5年度,D公司亏损4800000元。用以前年度留存收益弥补亏损后,20×6年3月20日,宣告20×5年度股利分配方案,每股分派现金股利0.10元,并于4月25日派发。①确认20×5年度投资损失。应分担的亏损份额=4800000×20%=960000(元)借:投资收益960000贷:长期股权投资——D公司(损益调整)960000②20×6年3月20日,D公司宣告分派现金股利。现金股利=16000000×0.10=1600000(元)借:应收股利1600000贷:长期股权投资——D公司(损益调整)1600000③20×6年4月25日,收到现金股利。借:银行存款1600000贷:应收股利1600000(5)20×6年度,D公司亏损9600000元。20×7年3月5日,宣告20×6年度股利分配方案,每10股派送股票股利2股,并于4月10日派送。当年未分派现金股利。①确认20×6年度投资损失。应分担的亏损份额=9600000×20%=1920000(元)借:投资收益1920000贷:长期股权投资——D公司(损益调整)1920000②在备查簿中登记增加的股份。股票股利=16000000×0.2=3200000(股)(6)20×7年度,D公司盈利12800000元。20×8年2月25日,宣告20×7年度股利分配方案,每10股派送股票股利3股,并于3月20日派送。当年未分派现金股利。①确认20×7年度投资收益。应享有的收益份额=12800000×20%=2560000(元)借:长期股权投资——D公司(损益调整)2560000贷:投资收益2560000②在备查簿中登记增加的股份。股票股利=(16000000+3200000)×0.3=5760000(股)(7)20×8年2月20日,D公司以1500万元的成本取得F公司股票作为可供出售金融资产;20×8年12月31日,该项可供出售金融资产公允价值为1800万元。应享有资本公积份额=3000000×20%=600000(元)借:长期股权投资——D公司(其他权益变动)600000贷:资本公积——其他资本公积600000(8)20×8年度,D公司盈利26400000元。20×9年3月5日,宣告20×8年度股利分配方案,每股分派现金股利0.15元,并于4月1日派发。①确认20×8年度投资收益。应享有的收益份额=26400000×20%=5280000(元)借:长期股权投资——D公司(损益调整)5280000贷:投资收益5280000②20×9年3月5日,D公司宣告分派现金股利。132

现金股利=(16000000+3200000+5760000)×0.15=3744000(元)借:应收股利3744000贷:长期股权投资——D公司(损益调整)3744000③20×9年4月1日,收到现金股利。借:银行存款3744000贷:应收股利374400014.其他权益变动(权益法)的会计处理。应享有权益变动份额=500×25%=125(万元)借:长期股权投资——M公司(其他权益变动)1250000贷:资本公积——其他资本公积125000015.权益法转换为成本法的会计处理。(1)20×9年1月1日,转让D公司股份。转让股份的账面价值=300×=150(万元)其中:投资成本=200×=100(万元)损益调整=100×=50(万元)转让收益=160-150=10(万元)借:银行存款1600000贷:长期股权投资——D公司(成本)1000000——D公司(损益调整)500000投资收益100000(2)20××9年1月1日,转换核算方法。未转让股份的账面价值=300-150=150(万元)其中:投资成本=200-100=100(万元)损益调整=100-50=50(万元)借:长期股权投资——D公司(成本)500000贷:长期股权投资——D公司(损益调整)50000016.长期股权投资——成本法转换为权益法的会计处理。(1)20××8年1月1日,购入N公司10%的股份。借:长期股权投资——N公司(成本)6320000贷:银行存款6320000(2)20××9年1月5日,再次购入N公司25%的股份。借:长期股权投资——N公司(成本)17560000贷:银行存款17560000(3)分析是否需要对原投资成本和追加投资成本进行调整。①原持有的长期股权投资成本为632万元,按照原持股比例10%计算的投资当时应享有N公司可辨认净资产公允价值份额为546.2万元(5462×10%),二者之间的差额85.8万元属于原投资时体现的商誉,该部分差额不调整长期股权投资的账面价值。②追加投资成本为1756万元,按照追加投资比例25%计算的应享有N公司可辨认净资产公允价值份额为1628万元(6512×25%),二者之间的差额128万元属于追加投资时体现的商誉,该部分差额也不调整长期股权投资的账面价值。(4)分析应享有N公司可辨认净资产公允价值变动的份额,并编制相应的调整分录。132

N公司可辨认净资产的公允价值在原取得投资后至新取得投资交易日之间的变动为1050万元(6512-5462),星海公司按原持股比例计算的应享有份额为105万元(1050×10%)。其中,属于在此期间N公司实现净损益中应享有的份额为82.5万元(825×10%),属于除净损益以外的其他原因导致的N公司可辨认净资产公允价值变动中应享有的份额为22.5万元(105-82.5)。借:长期股权投资——N公司(损益调整)825000贷:盈余公积82500利润分配——未分配利润742500借:长期股权投资——N公司(其他权益变动)225000贷:资本公积——其他资本公积225000第六章固定资产(一)单项选择题1.C2.B3.C4.A5.A【解析】不存在活跃市场时,固定资产按未来现金流量现值计价。6.D7.C8.D9.C10.C11.A12.B13.A14.C15.B【解析】进项税额3.4万元不计入固定资产价值,领用材料时0.68万元进行税额应转出计入固定资产价值。16.A【解析】价值损耗的金额应扣除。17.B18.B19.C20.A(二)多项选择题1.ABCD2.BCE3.ABD4.BD5.ABCDE6.ABC7.ABCDE8.ABD9.ACDE10.AC11.ACDE12.ADE【解析】加速折旧法都体现谨慎性会计原则的要求。13.BC14.CE15.BD16.ABE17.CD【解析】这两项既不影响原价,也不影响累计折旧金额。18.ABCE19.ABD20.ABDE(三)判断题1.×2.√3.×4.√5.√6.√7.×8.√9.×10.×11.√12.×13.×14.√15.√16.×17.√18.×19.√20.√(四)计算及账务处理题1.(1)借:固定资产52300应交税费——应交增值税(进项税额)8500贷:银行存款60800(2)借:在建工程71600应交税费——应交增值税(进项税额)11900132

贷:银行存款83500借:在建工程950贷:银行存款950借:固定资产72550贷:在建工程72550(3)借:固定资产2600000贷:股本2000000资本公积600000借:在建工程130000贷:股本100000资本公积30000借:在建工程4200贷:银行存款4200借:固定资产134200贷:在建工程134200(4)三菱面包车入账价值:×450000=450000(元)福特轿车入账价值:×190000=199820(元)借:固定资产——三菱面包车450000——福特轿车189820坏账准备2480贷:应收账款620000银行存款22300(5)①注销面包车。借:固定资产清理170000累计折旧90000贷:固定资产260000②注销减值准备。借:固定资产减值准备8000贷:固定资产清理8000③收到补价。借:银行存款10000贷:固定资产清理10000④支付相关费用。借:固定资产清理5600贷:银行存款5600⑤转入机床。入账价值=170000-8000-10000+5600=157600(元)借:固定资产——机床157600132

贷:固定资产清理157600(6)借:固定资产103200应交税费——应交增值税(进项税额)17000贷:营业外收入117000银行存款3200(7)借:制造费用480贷:银行存款480(8)批准处理前。盘盈设备:借:固定资产5000贷:待处理财产损溢——待处理固定资产损溢5000盘亏设备:借:待处理财产损溢——待处理固定资产损溢3000累计折旧2000贷:固定资产5000批准处理后。盘盈设备:借:待处理财产损溢——待处理固定资产损溢5000贷:以前年度损益调整5000盘亏设备:借:营业外支出2000贷:待处理财产损溢——待处理固定资产损溢2000(9)借:管理费用5600制造费用12800销售费用2300其他业务成本400贷:累计折旧213002.(1)借:工程物资1200000应交税费——应交增值税(进项税额)204000贷:银行存款1404000(2)借:在建工程1100000贷:工程物资1100000(3)借:在建工程80000贷:原材料80000(4)借:在建工程67430贷:库存商品54000应交税费——应交增值税(销项税额)13430(5)借:在建工程900贷:银行存款900(6)借:在建工程53040贷:生产成本——辅助生产成本12000应付职工薪酬41040(7)借:工程物资2000贷:营业外收入2000132

(8)自营工程成本=1100000+80000+67430+900+53040=1301370(元)借:固定资产1301370贷:在建工程1301370(9)借:预付账款200000贷:银行存款200000(10)借:在建工程300000贷:银行存款100000预付账款200000借:固定资产300000贷:在建工程3000003.(1)最低租赁付款额的现值=400000×3.5460=1418400(元)因1418400÷1493000×100%=95%>90%故,此项租赁为融资性租赁。(2)因1418400<1493000,故,租赁资产入账价值为1418400(元)(3)未确认融资费用=1600000-1418400=181600(元)(4)①租入固定资产。借:固定资产1418400未确认融资费用181600贷:长期应付款1600000②第一年年末支付租赁费。借:长期应付款400000贷:银行存款400000未确认融资费用=1418400×5%=70920(元)借:财务费用70920贷:未确认融资费用70920③第二年年末支付租赁费。借:长期应付款400000贷:银行存款400000未确认融资费用=(1418400-400000+70920)×5%=54466(元)借:财务费用54466贷:未确认融资费用54466④第三年年末支付租赁费。借:长期应付款400000贷:银行存款400000未确认融资费用=(1418400-800000+70920+54466)×5%=37189(元)借:财务费用37189贷:未确认融资费用37189⑤第四年年末支付租赁费。借:长期应付款400000贷:银行存款400000未确认融资费用=(1418400-1200000+70920+54466+37189)×5%=19025(元)借:财务费用19025贷:未确认融资费用19025132

4.(1)年折旧率=×100%=19.2%月折旧率=19.2%÷12×100%=1.6%年折旧额=160000×19.2%=30720(元)月折旧额=30720÷12(或160000×1.6%)=2560(元)(2)双倍余额递减法:折旧率=×2×100%=40%第一年折旧额=160000×40%=64000(元)第二年折旧额=(160000-64000)×40%=38400(元)第三年折旧额=(160000-64000-38400)×40%=23040(元)第四年折旧额=(160000-64000-38400-23040-160000×4%)÷2=14480(元)第五年折旧额=14480元年数总和法:第一年折旧率==第二年折旧率==第三年折旧率==第四年折旧率==第一年折旧率==第一年折旧额=(160000-5600)×=51466.70(元)第二年折旧率=(160000-5600)×=41173.36(元)第三年折旧率=(160000-5600)×=30880.02(元)第四年折旧率=(160000-5600)×=20586.68(元)第一年折旧率=(160000-5600)×=10293.34(元)5.单位工作量的折旧额==8(元)第一年折旧额=6900×8=55200(元)第二年折旧额=6500×8=52000(元)第三年折旧额=6300×8=50400(元)第四年折旧额=5600×8=44800(元)第五年折旧额=4000×8=32000(元)第六年折旧额=1900×8=15200(元)6.(1)固定资产转入改建、扩建。借:在建工程443000132

累计折旧125000贷:固定资产568000支付改建、扩建支出。借:在建工程89000贷:银行存款89000残料入库。借:原材料6000贷:在建工程6000结转工程成本。借:固定资产526000贷:在建工程526000(2)注销损坏装置的成本及累计折旧。累计折旧=×136000=10880(元)借:累计折旧10880管理费用57120贷:固定资产68000安装新装置。借:固定资产48000贷:银行存款48000(3)转出安装成本。累计折旧=×96000=14400(元)借:累计折旧14400管理费用31600贷:固定资产46000新的安装成本=48000元借:固定资产48000贷:银行存款48000(4)借:资产减值损失26000贷:固定资产减值准备260007.(1)注销原价及累计折旧。借:固定资产清理1110000累计折旧750000贷:固定资产1860000支付整修费用。借:固定资产清理900贷:银行存款900收到出售价款。借:银行存款1287000贷:固定资产清理1100000应交税费——应交增值税(销项税额)187000应交的营业税=1100000×5%=55000(元)借:固定资产清理55000132

贷:应交税费——应交营业税55000净损益=1100000-1110000-900-55000=-65900(元)(损失)借:营业外支出——处置非流动资产损失65900贷:固定资产清理65900(2)注销原价及累计折旧。借:固定资产清理2240累计折旧53760贷:固定资产56000支付清理费用。借:固定资产清理260贷:银行存款260确定残值收入。借:原材料720贷:固定资产清理720报废净损益=2240+260-720=1780(元)(损失)借:营业外支出——处置非流动资产损失1780贷:固定资产清理1780(3)注销原价及累计折旧。借:固定资产清理47000累计折旧21000贷:固定资产68000支付清理费用。借:固定资产清理500贷:银行存款500收到保险赔款。借:银行存款30000贷:固定资产清理30000确定变价收入。借:银行存款800贷:固定资产清理800报废净损益=47000+500-30000-800=16700(元)(损失)借:营业外支出——处置非流动资产损失16700贷:固定资产清理16700第七章无形资产(一)单项选择题1.D2.D3.C4.D5.A6.C7.A【解析】无形资产账面余额是指其初始入账价值;账面净值是指初始入账价值减去累计摊销;账面价值是指初始入账价值减去累计摊销和减值准备。8.B【解析】80-80×5%-[260-(260÷10)×2-48]÷8=56(万元)。132

9.C【解析】按5年期限进行摊销。(二)多项选择题1.ABCD2.ABCE3.ABE4.BCDE5.AE6.ABD(三)判断题1.√2.√3.√4.√5.×6.√7.×8.×9.√10.×11.×12.×(四)计算及账务处理题(1)借:无形资产158583000贷:银行存款50000应付账款133108000(2)借:无形资产13300贷:银行存款13300(3)借:无形资产1800000贷:银行存款1800000(4)借:无形资产8600000贷:股本4300000资本公积4300000(5)出售收益=130000-(115000-3000)-130000×5%=11500(元)借:银行存款130000无形资产减值准备3000贷:无形资产115000应交税费——应交营业税6500营业外收入——处置非流动资产利得11500(6)借:银行存款30000贷:其他业务收入30000借:其他业务成本12000贷:无形资产12000(7)借:管理费用28000贷:无形资产28000(8)借:管理费用22000贷:无形资产22000借:资产减值损失16000贷:无形资产减值准备16000第八章投资性房地产(一)单项选择题132

1.D2.B3.B4.B【解析】在出包方式下,企业建造固定资产的成本是指向建造承包商支付的全部工程价款,至于固定资产的实际建造成本,由建造承包商自己核算,与出包企业无关。投资性房地产无论采用哪一种后续计量模式,取得时均应当按照成本进行初始计量。5.B【解析】企业外购房地产的成本包括购买价款、相关税费和可直接归属于该资产的其他支出。本题中,房地产成本=20000+150=20150(万元)至于与客户签订经营租赁合同过程中支付的咨询费、律师费、差旅费等,与该房地产的取得无关,应当于发生时计入管理费用。6.A7.A8.C【解析】企业外购的房地产只有在购入的同时即开始出租,才能直接确认为投资性房地产。如果购入时尚未对外出租,则应先将其确认为固定资产,直至对外出租时,再从固定资产转换为投资性房地产。因此,本题中该房屋确认为投资性房地产的时点是20×8年3月1日。但必须注意,房屋确认为投资性房地产的时点和房屋计提折旧的时点并不是同一概念。房屋计提折旧的时点应当是购入的次月,本题中,该房屋应从2月份起计提折旧,即20×8年应按11个月计提折旧。计算如下:20×8年度房屋应提折旧额=×11=16.5(万元)9.B【解析】投资性房地产第四年年末账面价值=10000-×4-200=7900(万元)10.B11.B12.C13.D14.C15.A【解析】存货转为投资性房地产时公允价值大于账面价值的差额计入资本公积,存货转为投资性房地产时公允价值小于账面价值的差额、资产负债表日公允价值大于账面价值的差额或公允价值小于账面价值的差额均计入公允价值变动损益。16.D17.C18.B19.C20.A21.D22.C23.D24.B25.C26.D27.D28.C【解析】对20×8年度损益的影响金额=120×+(2800-2500)=400(万元)29.A【解析】企业将自用建筑物或土地使用权转换为以公允价值模式计量的投资性房地产时,应当以该项建筑物或土地使用权在转换日的公允价值作为投资性房地产的入账价值。30.B【解析】企业将采用公允价值模式计量的投资性房地产转换为自用房地产时,应当以转换日的公允价值作为自用房地产的账面价值,本题中,20×8年度应提折旧额=×11=176(万元)31.A【解析】第四年年末投资性房地产累计折旧==380(万元)计提减值准备后投资性房地产账面价值=2000-380-200=1420(万元)第五年应提折旧额==82.5(万元)32.B33.A【解析】出售建筑物的净收益=600-(800-500)-10-600×5%=260(万元)34.B【解析】投资性房地产采用公允价值模式计量,并且该投资性房地产是由自用房地产转换而来的,影响处置时损益金额的因素有两项:(1)处置损益,指取得的处置收入扣除投资性房地产账面价值132

和相关税费后的金额;(2)原转换日因公允价值大于原账面价值而计入资本公积的金额。需要注意的是,投资性房地产在持有期间的累计公允价值变动影响的是持有期间的损益,处置时虽然需要将其转入当期损益,但由于是损益类科目的一借一贷,因而并不会影响处置时的损益。本题中,处置时投资性房地产的账面价值=1800+500=2300(万元)处置收益=2500-2300=200(万元)原转换日计入资本公积的金额=1800-1600=200(万元)对20×8年度损益的影响金额=200+200=400(万元)35.D【解析】可参见第34题的解析。本题由于要求回答的是对各期损益的影响金额,因而除了处置损益和原转换日因公允价值大于原账面价值而计入资本公积的金额外,还应当包括持有期间的累计租金收入和累计公允价值变动损益。本题中,对各期损益的影响金额总计=200+200+600+500=1500(万元)36.C37.C(二)多项选择题1.AE2.ABCDE3.CDE4.ACE5.ACD6.BCDE7.BC8.BCD9.ABDE10.ABCE(三)判断题1.√2.×【解析】企业只有在自行建造或开发活动完成的同时开始出租,才能将自行建造或开发完成的房地产确认为投资性房地产。如果自行建造或开发活动已经完成但尚未对外出租,则应先确认为固定资产或开发产品,直至对外出租时,再从固定资产或存货转换为投资性房地产。而尚在建造过程中的房地产,即使其建造的目的是为了出租,也不能确认为投资性房地产。3.√4.√5.×【解析】企业选择公允价值模式,就应当对其所有投资性房地产采用公允价值模式计量。在极少数情况下,采用公允价值模式对投资性房地产进行后续计量的企业,有证据表明某项投资性房地产在首次取得时(或某项房地产在完成建造或开发活动后或改变用途后首次成为投资性房地产时),其公允价值不能持续可靠地取得,应当对该投资性房地产采用成本模式计量直至处置,并且假设无残值。6.√7.√8.×【解析】为了简化核算,当月购入的投资性房地产,当月不计提折旧,从下月起计提折旧;当月处置的投资性房地产,当月照提折旧,从下月起停止计提折旧。9.√10.×【解析】采用公允价值模式进行后续计量的企业,其投资性房地产不计提折旧,也不计提减值准备。11.×【解析】投资性房地产发生的后续支出,能够满足资本化条件的,应当计入投资性房地产的成本;不能满足资本化条件的,应当计入当期损益。12.√13.√14.√15.×【解析】成本模式转为公允价值模式,应当作为会计政策变更处理,按计量模式变更时投资性房地产的公允价值与账面价值的差额,调整期初留存收益。(四)计算及账务处理题132

1.自建写字楼部分自用部分出租的会计处理。(1)20×5年2月1日,购入土地使用权。借:无形资产——土地使用权10800000贷:银行存款10800000(2)20×5年3月1日,预付工程款。借:在建工程60000000贷:银行存款60000000(3)20×6年66年5月31日,补付工程款。借:在建工程30000000贷:银行存款30000000(4)20×6年66年5月31日,结转工程成本。①假定星海公司对投资性房地产采用成本模式进行后续计量。转换为投资性房地产的土地使用权成本=1080×=288(万元)借:固定资产——写字楼66000000贷:在建工程66000000借:投资性房地产——写字楼24000000贷:在建工程24000000借:投资性房地产——土地使用权2880000贷:无形资产——土地使用权2880000②假定星海公司对投资性房地产采用公允价值模式进行后续计量。借:固定资产——写字楼66000000贷:在建工程66000000借:投资性房地产——写字楼(成本)24000000贷:在建工程24000000借:投资性房地产——土地使用权(成本)2880000贷:无形资产——土地使用权28800002.租金收入确认的会计处理。(1)20×6年1月1日,预收租金。借:银行存款180000贷:预收账款180000(2)20×6年12月31日,确认租金收入。借:预收账款100000贷:其他业务收入100000(3)20×7年12月31日,确认租金收入。借:预收账款100000贷:其他业务收入100000(4)20×8年12月31日,确认租金收入。借:预收账款100000贷:其他业务收入100000(5)20×9年1月1日,收回房屋和其余租金。借:银行存款120000贷:预收账款1200003.成本模式下折旧、摊销、确认租金收入的会计处理。132

(1)20×6年6月1日,预收租金。借:银行存款2100000 贷:预收账款——××超市2100000(2)20×6年12月31日,计提折旧、摊销并确认租金收入。应提折旧额=×7=70(万元)应摊销金额=×7=4.2(万元)借:其他业务成本700000贷:投资性房地产累计折旧700000借:其他业务成本42000贷:投资性房地产累计摊销42000应确认租金收入=210×=122.5(万元)借:预收账款——××超市1225000贷:其他业务收入1225000(3)20×7年6月1日,预收租金。借:银行存款2100000 贷:预收账款——××超市2100000(4)20×7年12月31日,计提折旧、摊销并确认租金收入。应提折旧额=×12=120(万元)应摊销金额=×12=7.2(万元)借:其他业务成本1200000贷:投资性房地产累计折旧1200000借:其他业务成本72000贷:投资性房地产累计摊销72000借:预收账款——××超市2100000贷:其他业务收入2100000(5)20×8年6月1日,预收租金。借:银行存款2100000 贷:预收账款——××超市2100000(6)20×8年12月31日,计提折旧、摊销并确认租金收入。借:其他业务成本1200000贷:投资性房地产累计折旧1200000借:其他业务成本72000贷:投资性房地产累计摊销72000借:预收账款——××超市2100000贷:其他业务收入2100000(7)20×8年12月31日,计提资产减值准备。写字楼一层账面价值=2400-(70+120×2)=2090(万元)写字楼减值金额=2090-1800=290(万元)借:资产减值损失2900000132

贷:投资性房地产减值准备2900000计提减值准备后写字楼账面价值=2090-290=1800(万元)4.购入投资性房地产并采用公允价值模式计量的会计处理。(1)20×8年3月25日,购入写字楼并出租。借:投资性房地产——写字楼(成本)286000000贷:银行存款286000000(2)20×8年12月31日,确认公允价值变动损益。①假定公允价值为29000万元。借:投资性房地产——写字楼(公允价值变动)4000000贷:公允价值变动损益4000000②假定公允价值为28000万元。借:公允价值变动损益6000000贷:投资性房地产——写字楼(公允价值变动)60000005.成本模式转换为公允价值模式的会计处理。(1)转换投资性房地产计量模式。①写字楼转为公允价值模式计量。借:投资性房地产——写字楼(成本) 130000000 盈余公积 500000利润分配——未分配利润 4500000投资性房地产累计折旧 21000000贷:投资性房地产——写字楼 156000000②土地使用权转为公允价值模式计量。借:投资性房地产——土地使用权(成本) 40000000 投资性房地产累计摊销 2800000 贷:投资性房地产——土地使用权 38000000 盈余公积 480000利润分配——未分配利润 4320000(2)20×8年12月31日,确认公允价值变动损益。①确认写字楼公允价值变动损益。借:投资性房地产——写字楼(公允价值变动)2000000贷:公允价值变动损益2000000②确认土地使用权公允价值变动损益。借:投资性房地产——土地使用权(公允价值变动)3000000贷:公允价值变动损益30000006.自用房地产与投资性房地产转换的会计处理。(1)假定采用成本模式进行后续计量。①20×6年1月1日,将自用房地产转为投资性房地产。借:投资性房地产——房屋16000000累计折旧4680000贷:固定资产——房屋16000000投资性房地产累计折旧4680000②20×6年12月31日,计算房屋年折旧额并计提折旧。房屋年折旧额==52(万元)132

借:其他业务成本520000贷:投资性房地产累计折旧520000③20×8年1月1日,房屋公允价值为1560万元,将成本模式转为公允价值模式。借:投资性房地产——房屋(成本) 15600000 投资性房地产累计折旧 5720000 贷:投资性房地产——房屋 16000000 盈余公积 532000利润分配——未分配利润 4788000④20×8年12月31日,房屋的公允价值为1570万元。借:投资性房地产——房屋(公允价值变动)100000贷:公允价值变动损益100000(2)假定采用公允价值模式进行后续计量。①20×6年1月1日,房屋公允价值为1500万元,将自用房地产转为投资性房地产。借:投资性房地产——房屋(成本)15000000累计折旧4680000贷:固定资产——房屋16000000资本公积——其他资本公积3680000②20×6年12月31日,房屋的公允价值为1490万元。借:公允价值变动损益100000贷:投资性房地产——房屋(公允价值变动)100000③20×7年12月31日,房屋的公允价值为1560万元。借:投资性房地产——房屋(公允价值变动)700000贷:公允价值变动损益700000④20×8年12月31日,房屋的公允价值为1570万元。借:投资性房地产——房屋(公允价值变动)100000贷:公允价值变动损益100000⑤20×9年1月1日,租期届满,房屋重新转为自用。借:固定资产——房屋15700000贷:投资性房地产——房屋(成本)15000000——房屋(公允价值变动)700000⑥20×9年12月31日,计算房屋年折旧额并计提折旧。房屋年初尚可使用年限=30-9-3=18(年)年折旧额==85(万元)借:管理费用850000贷:累计折旧8500007.采用成本模式进行后续计量的投资性房地产的会计处理。(1)20×5年12月5日,购入房屋。借:固定资产——房屋18000000贷:银行存款18000000(2)20×6年1月1日,将房屋出租。借:投资性房地产——房屋18000000贷:固定资产——房屋18000000(3)20×6年12月31日,计提折旧。132

年折旧额==87(万元)借:其他业务成本870000贷:投资性房地产累计折旧870000(4)20×7年12月31日,计提折旧。借:其他业务成本870000贷:投资性房地产累计折旧870000(5)20×7年12月31日,计提减值准备。投资性房地产减值准备=(1800-87×2)-1500=126(万元)借:资产减值损失1260000贷:投资性房地产减值准备1260000(6)20×8年12月31日,计提折旧。年折旧额==80(万元)借:其他业务成本800000贷:投资性房地产累计折旧8000008.投资性房地产改建、扩建(成本模式)的会计处理。(1)20×7年12月31日,将厂房转入改建工程。借:投资性房地产——厂房(在建)24700000投资性房地产累计折旧7900000贷:投资性房地产——厂房32600000(2)用银行存款支付改建支出。借:投资性房地产——厂房(在建)10600000贷:银行存款10600000(3)拆除部分的残料作价出售。借:银行存款100000贷:投资性房地产——厂房(在建)100000(4)20×8年10月31日,改建工程完工。扩建后厂房价值=2470+1060-10=3520(万元)借:投资性房地产——厂房35200000贷:投资性房地产——厂房(在建)35200000(5)20×8年12月31日,计提折旧。应提折旧额=×2=19(万元)借:其他业务成本190000贷:投资性房地产累计折旧1900009.投资性房地产改建、扩建(公允价值模式)的会计处理。(1)20×7年6月30日,将厂房转入改建工程。借:投资性房地产——厂房(在建)25000000贷:投资性房地产——厂房(成本)21500000——厂房(公允价值变动)3500000(2)用银行存款支付改建支出。借:投资性房地产——厂房(在建)10000000贷:银行存款10000000132

(3)拆除部分的残料作价出售。借:银行存款100000贷:投资性房地产——厂房(在建)100000(4)20×8年130月31日,改建工程完工。扩建后厂房价值=2500+1000-10=3490(万元)借:投资性房地产——厂房(成本)34900000贷:投资性房地产——厂房(在建)34900000(5)20×8年12月31日,确认公允价值变动损益。借:投资性房地产——厂房(公允价值变动)1100000贷:公允价值变动损益110000010.成本模式的会计处理。(1)20×3年8月28日,购入写字楼。借:投资性房地产——写字楼29800000 贷:银行存款29800000(2)20×3年9月1日,预收租金。借:银行存款1800000 贷:预收账款——B公司1800000(3)20×3年12月31日,计提折旧并确认租金收入。应提折旧额=×4=48(万元)借:其他业务成本480000贷:投资性房地产累计折旧480000应确认租金收入=180×=60(万元)借:预收账款——B公司600000贷:其他业务收入600000(4)20×4年9月1日,预收租金。借:银行存款1800000 贷:预收账款——B公司1800000(5)20×4年12月31日,计提折旧并确认租金收入。应提折旧额=×12=144(万元)借:其他业务成本1440000贷:投资性房地产累计折旧1440000借:预收账款——B公司1800000贷:其他业务收入1800000(6)20×5年9月1日,预收租金。借:银行存款1800000 贷:预收账款——B公司1800000(7)20×5年12月31日,计提折旧并确认租金收入。借:其他业务成本1440000贷:投资性房地产累计折旧1440000借:预收账款——B公司1800000贷:其他业务收入1800000132

(8)20×6年9月1日,预收租金。借:银行存款1800000 贷:预收账款——B公司1800000(9)20×6年12月31日,计提折旧并确认租金收入。借:其他业务成本1440000贷:投资性房地产累计折旧1440000借:预收账款——B公司1800000贷:其他业务收入1800000(10)20×6年12月31日,计提资产减值准备。写字楼账面价值=2980-(48+144×3)=2500(万元)写字楼减值金额=2500-2100=400(万元)借:资产减值损失4000000贷:投资性房地产减值准备4000000计提减值准备后写字楼账面价值=2500-400=2100(万元)(11)20×7年9月1日,预收租金。借:银行存款1800000 贷:预收账款——B公司1800000(12)20×7年12月31日,计提折旧并确认租金收入。应提折旧额=×12=120(万元)借:其他业务成本1200000贷:投资性房地产累计折旧1200000借:预收账款——B公司1800000贷:其他业务收入1800000(13)20×8年9月1日,收回房屋转为自用。应提折旧额=×8=80(万元)借:其他业务成本800000贷:投资性房地产累计折旧800000应确认租金收入=180×=120(万元)借:预收账款——B公司1200000贷:其他业务收入1200000转换日写字楼账面价值=2980-(48+144×3)-400-(120+80)=1900(万元)其中:累计折旧=(48+144×3)+(120+80)=680(万元)借:固定资产——写字楼29800000投资性房地产累计折旧6800000投资性房地产减值准备4000000贷:投资性房地产——写字楼29800000累计折旧6800000固定资产减值准备4000000(14)20×8年12月31日,计提折旧。应提折旧额=×4=40(万元)132

借:管理费用400000贷:累计折旧400000(15)20×9年12月31日,计提折旧。应提折旧额=×12=120(万元)借:管理费用1200000贷:累计折旧120000011.公允价值模式下相关损益确认的会计处理。(1)20×5年1月1日,将办公楼出租并预收租金。借:投资性房地产——办公楼(成本)85000000公允价值变动损益2500000累计折旧37500000贷:固定资产——办公楼125000000借:银行存款6000000贷:预收账款——D公司6000000(2)20×5年12月31日,确认房屋公允价值变动损益和租金收入。借:投资性房地产——办公楼(公允价值变动)1500000贷:公允价值变动损益1500000借:预收账款——D公司6000000贷:其他业务收入6000000(3)20×6年1月1日,预收租金。借:银行存款6000000贷:预收账款——D公司6000000(4)20×6年12月31日,确认房屋公允价值变动损益和租金收入。借:投资性房地产——办公楼(公允价值变动)2500000贷:公允价值变动损益2500000借:预收账款——D公司6000000贷:其他业务收入6000000(5)20×7年1月1日,预收租金。借:银行存款6000000贷:预收账款——D公司6000000(6)20×7年12月31日,确认房屋公允价值变动损益和租金收入。借:公允价值变动损益1000000贷:投资性房地产——办公楼(公允价值变动)1000000借:预收账款——D公司6000000贷:其他业务收入6000000(7)20×8年1月1日,将办公楼出售。借:银行存款83600000贷:其他业务收入83600000借:其他业务成本88000000贷:投资性房地产——写字楼(成本)85000000——写字楼(公允价值变动)3000000借:公允价值变动损益500000贷:其他业务成本500000132

或者,编制如下合并会计分录:借:银行存款83600000公允价值变动损益500000其他业务成本87500000贷:投资性房地产——写字楼(成本)85000000——写字楼(公允价值变动)3000000其他业务收入8360000012.投资性房地产转为自用的会计处理。(1)假定转换日厂房的公允价值为2600万元。借:固定资产——厂房26000000投资性房地产——厂房(公允价值变动)5500000公允价值变动损益500000贷:投资性房地产——厂房(成本)32000000(2)假定转换日厂房的公允价值为2680万元。借:固定资产——厂房26800000投资性房地产——厂房(公允价值变动)5500000贷:投资性房地产——厂房(成本)32000000公允价值变动损益30000013.成本模式下计算累计折旧并编制有关会计分录。(1)计算截止转换日办公楼的累计折旧。①20×1年1月1日至20×4年12月31日累计折旧。办公楼累计折旧==1680(万元)②20×5年1月1日至20×6年6月30日累计折旧办公楼累计折旧==540(万元)③办公楼转换日累计折旧=1680+540=2220(万元)(2)编制自用办公楼转换为对外出租的会计分录。借:投资性房地产——办公楼128000000累计折旧22200000固定资产减值准备15600000贷:固定资产——办公楼128000000投资性房地产累计折旧22200000投资性房地产减值准备15600000(3)计算截止出售日办公楼的累计折旧。①20×6年7月1日至20×9年6月30日累计折旧。办公楼累计折旧==1080(万元)②办公楼出售日累计折旧=2220+1080=3300(万元)(4)编制出售办公楼的会计分录。借:银行存款85000000贷:其他业务收入85000000借:其他业务成本79400000投资性房地产减值准备15600000132

投资性房地产累计折旧33000000贷:投资性房地产——办公楼128000000第九章资产减值(一)单项选择题1.B2.C3.D4.D5.A6.C7.C8.B9.B10.A11.D12.A13.D14.D15.B16.D17.D18.A19.D20.D21.C22.A23.B24.C25.A26.D27.C(二)多项选择题1.BD2.ACD3.ABD4.ABE5.BDE6.ABC7.CD8.DE9.AD10.AD11.ACD12.ABCD13.ACE14.CE15.AD16.BDE17.ACE18.ACDE19.ADE20.AC21.BCE22.ABC23.BCDE24.ABDE25.ABCE26.ABCE27.CD(三)判断题1.×2.√3.×4.√5.×6.√7.√8.√9.√10.×11.×12.√13.√14.×15.√16.×17.×18.√19.×20.×21.√22.√23.√24.×25.√26.√27.√28.×29.√30.√(四)计算及账务处理题1.(1)未计提减值准备前资产的账面价值=600-600÷10×3.5=600-210=390(万元)应计提减值准备=390-240=150(万元)(2)无形资产摊销。借:管理费用50000贷:累计摊销50000计提无形资产减值准备。借:资产减值损失1500000贷:无形资产减值准备1500000(3)20×9年1月应摊销金额=240÷5÷12=4(万元)借:管理费用40000贷:累计摊销400002.(1)未计提减值准备前资产的账面价值=360-360÷10÷12×26=360-78=282(万元)应计提减值准备=282-162=120(万元)(2)无形资产摊销。借:管理费用30000132

贷:累计摊销30000计提无形资产减值准备。借:资产减值损失1200000贷:无形资产减值准备1200000(3)应摊销金额=162÷5÷12=32.4÷12=2.7(万元)借:管理费用27000贷:累计摊销27000(4)出售无形资产时:出售无形资产时累计摊销科目余额为=78+32.4=110.4(万元)借:银行存款1000000累计摊销1104000无形资产减值准备1200000营业外支出346000贷:无形资产3600000应交税费——应交营业税500003.(1)每年应提折旧额=(1200000-36000)÷6=194000(元)借:制造费用194000贷:累计折旧194000(2)20×5年1月1日至20×7年12月31日,公司每年计提折旧194000元,3年累计折旧为582000元。20×7年年末,不考虑计提减值准备的情况下,固定资产的账面价值为618000元(1200000-582000)。固定资产可收回金额为250000元,公司应计提固定资产减值准备368000元(618000-250000)。借:资产减值损失368000贷:固定资产减值准备368000(3)20×8年应提折旧额=(250000-36000)÷2=107000(元)(4)如果固定资产的预计使用寿命未变更,20×8年应计提折旧为71333元((250000-36000)÷3)。固定资产的预计使用寿命变更影响本年度净利润减少数为23897元((107000-71333)×(1-33%))。4.(1)取得固定资产。借:固定资产351000贷:主营业务收入300000应交税费——应交增值税(销项税额)51000借:主营业务成本240000贷:库存商品——甲产品240000(2)20×6年至20×8年A公司每年应提折旧额=351000×(1-3%)÷5=68094(元)每年年末计提折旧时:借:制造费用68094贷:累计折旧68094(3)20×8年年末未计提减值准备前固定资产的账面价值=351000-68094×3=146718(元)20×8年年末A公司应计提固定资产减值准备=146718-80000=66718(元)借:资产减值损失66718贷:固定资产减值准备667185.(1)购入办公楼。借:投资性房地产3630132

贷:银行存款3630(2)20×7年折旧额=(3630-30)÷50÷12×9=72÷12×9=54(万元)20×8年和至20×9年的年折旧额=72万元(3)20×7年收取租金和计提折旧的账务处理如下:借:银行存款270贷:其他业务收入270借:其他业务成本54贷:投资性房地产累计折旧5420×8年收取租金和计提折旧的账务处理如下:借:银行存款360贷:其他业务收入360借:其他业务成本72贷:投资性房地产累计折旧7220×9年收取租金和计提折旧的账务处理同上。(4)20×9年年末计提资产减值准备的账务处理如下:借:资产减值损失200贷:投资性房地产减值准备200(注:分录中单位为万元)6.(1)2007年3月31日A公司对B公司进行股权投资的有关会计分录如下:借:长期股权投资2340贷:主营业务收入2000应交税费——应交增值税(销项税额)340借:主营业务成本1950存货跌价准备150贷:库存商品2100(2)①2007年年末该项长期股权投资的账面价值=2340-300×70%=2130(万元)2008年分配现金股利时该项长期股权投资应冲减的投资成本=(300+600-800)×70%-300×70%=-140(万元)所以,应恢复投资成本140万元。2007年年末该项长期股权投资的账面价值=2130-(-140)=2270(万元)长期股权投资的可收回金额为1500万元,可收回金额小于账面价值,因此,需要计提减值准备。应计提减值准备=2270-1500=770(万元)②该项投资性房地产的预计未来现金流量的现值=(650―40―10)×0.9091+(820-55-15)×0.8264+(780-45-15)×0.7513+(630-41-9)×0.6830=2102.34(万元)账面价值=8000-5248.36=2751.64(万元)可收回金额小于账面价值,因此需要计提减值准备。应计提的减值准备=2751.64-2102.34=649.30(万元)③由于企业的该项无形资产创造经济利益的能力受到重大影响而仍有一定价值时,则应当分析其剩余价值,认定其本期应计提的减值准备。无形资产应计提减值准备=(190-100)-30=60(万元)132

编制会计分录如下:借:资产减值损失1479.30贷:长期股权投资减值准备770投资性房地产减值准备649.30无形资产减值准备60(注:分录中单位为万元)7.(1)对上述交易或事项是否计提减值准备进行判断;对于需要计提减值准备的交易或事项,进行相应的资产减值处理。应收账款:2008年年初“坏账准备”科目的余额=2000×10%=200(万元)2008年年末计提坏账准备前“坏账准备”科目已有的余额=200-50+30=180(万元)而2008年年末“坏账准备”科目应有的余额为250万元(2500×10%),所以,2008年应计提的坏账准备=250-180=70(万元)借:资产减值损失70贷:坏账准备70存货:X产品有合同部分的可变现净值=200×1.2-200×0.15=210(万元)成本=200×1=200(万元)故该部分不用计提跌价准备。无合同部分的可变现净值=300×1.1-300×0.15=285(万元)其成本=300×1=300(万元)故X产品存货跌价准备应有余额=300-285=15(万元)计提跌价准备前已有的余额=45-40=5(万元)X产品应计提存货跌价准备10万元。借:资产减值损失10贷:存货跌价准备10固定资产:2007年12月31日甲设备计提减值准备后的账面价值=600-600÷(8×12)×26-68=369.5(万元)2008年12月31日甲设备的可收回金额为245.6万元。账面价值=369.5-369.5÷5=295.6(万元)所以,2008年12月31日甲设备应计提减值准备=295.6-245.6=50(万元)借:资产减值损失50贷:固定资产减值准备50无形资产:2008年12月31日,该无形资产的预计未来现金流量的现值=300×0.9346+450×0.8734+350×0.8163+200×0.7629=1111.70(万元)因此,该项无形资产的可收回金额为1200万元。该无形资产的账面价值=2700-2700÷8×4=1350(万元)所以,应计提减值准备=1350-1200=150(万元)借:资产减值损失150贷:无形资产减值准备150132

(2)计算上述交易或事项应确认的递延所得税资产或递延所得税负债,并进行相应的会计处理。2008年A公司的应纳税所得额=(3000―70―10―50―150)+(70+10+50+150)=3000(万元)应交税费=3000×25%=750(万元)分析当期暂时性差异发生额。应收账款项目:在2007年年末的账面价值为1800万元,计税基础为2000万元,可抵扣暂时性差异余额为200万元;2008年年末其账面价值为2250万元,计税基础为2500万元,可抵扣暂时性差异余额为250万元,当期可抵扣暂时性差异发生额为50万元。存货项目:在2007年年末的账面价值为4455万元,计税基础为4500万元,可抵扣暂时性差异余额为45万元;2008年末其账面价值为485万元,计税基础为500万元,可抵扣暂时性差异余额为15万元,当期可抵扣暂时性差异发生额为-30万元。固定资产项目:在2007年年末的账面价值为369.5万元,计税基础为437.5万元,可抵扣暂时性差异余额为68万元;2008年年末其账面价值为245.6万元,计税基础为362.5万元,可抵扣暂时性差异余额为116.9万元,当期可抵扣暂时性差异发生额为48.9万元。无形资产项目:2007年年末账面价值等于其计税基础,2008年年末产生可抵扣暂时性差异150万元。因此,2008年应确认的递延所得税资产=(50-30+48.9+150)×25%=54.73(万元)所得税费用=750-54.37=695.27(万元)借:所得税费用695.27递延所得税资产54.73贷:应交税费——应交所得税750(注:分录中单位为万元)8.(1)确定该资产组的减值损失:2008年12月31日该资产组的账面价值=(400-400÷10×7)+(700-700÷10×7)+(600-600÷10×7)+(800-800÷10×7)=750(万元)由于公司无法估计B、C机器的公允价值减去处置费用后的净额,因此,该资产组的可收回金额即等于该生产线的预计未来现金流量的现值,为550万元。该资产组的减值损失=750-550=200(万元)(2)将该资产组的资产减值损失分摊至各个资产,作出相关的账务处理(见表9—1)。表9—1各个资产分摊的资产组的资产减值损失单位:万元机器A机器B机器C机器D资产组账面价值120210180240750可收回金额550减值损失200减值损失分摊比例16%28%24%32%分摊减值损失32564810146分摊后的账面价值88154132230132

尚未分摊的减值损失54二次分摊比例23.53%41.18%35.29%二次分摊的减值损失12.7122.2419.05二次分摊后应确认减值损失总额44.7178.2467.0510200二次分摊后的账面价值75.29131.76112.95230550相关的账务处理为:借:资产减值损失——A44.71——B78.24——C67.05——D10贷:固定资产减值准备——A44.71——B78.24——C67.05——D10(注:分录中单位为万元)9.在对各资产组进行减值测试时,首先应当认定与其相关的总部资产。由于ABC公司的经营管理活动由总部负责,因此,相关的总部资产包括办公大楼和研发中心,考虑到办公大楼的账面价值可以在合理和一致的基础上分摊至各资产组,但是研发中心的账面价值难以在合理和一致的基础上分摊至各相关资产组。对于办公大楼的账面价值,企业应当首先根据各资产组的账面价值和剩余使用年限加权平均计算的账面价值分摊比例进行分摊(见表9—2)。表9—2分摊办公大楼的账面价值单位:万元资产组A资产组B资产组C总计各资产组账面价值100150200450各资产组剩余使用寿命102020按使用寿命计算的权重122加权计算后的账面价值100300400800办公大楼分摊比例(各资产组加权计算后的账面价值/各资产组加权平均计算后的账面价值合计)12.5%37.5%50%100%办公大楼账面价值分摊到各资产组的金额195675150包括分摊的办公大楼账面价值的各资产组账面价值119206275600资产组A、B、C的可收回金额分别为199万元、164万元和271万元,而相应的账面价值(包括分摊的办公大楼账面价值)分别为119万元、206万元和275万元,资产组B和C的可收回金额均低于其账面价值,应当分别确认42万元和4万元减值损失,并将该减值损失在办公大楼和资产组之间进行分摊。根据分摊结果,因资产组B发生减值损失42万元而导致办公大楼减值11万元(42×56÷206),导致资产组B中所包括资产发生减值31万元(42×150÷206);因资产组C发生减值损失4万元而导致办公大楼减值1万元(4×75÷275),导致资产组C中所包括资产发生减值3万元(4×200÷275)。132

经过上述减值测试后,资产组A、B、C和办公大楼的账面价值分别为100万元、119万元(150-31)、197万元(200-3)和138万元(150-11-1),研发中心的账面价值仍为50万元,由此包括研发中心在内的最小资产组组合(即ABC公司)的账面价值总额为604万元(100+119+197+138+50),但其可回收金额为720万元,高于其账面价值,因此,企业不必再确认进一步的减值损失(包括研发中心的减值损失)。根据以上计算与分析结果,ABC公司资产组A没有发生减值,资产组B和C发生了减值,应当对其所包括资产分别确认减值损失31万元和3万元。总部资产中,办公楼发生了减值,应当确认减值损失12万元,但是研发中心没有发生减值。10.确定资产组的减值损失总额。甲公司以1600万元购入80%的股权。产生的商誉=1600-1500×80%=400(万元)计算归属于少数股东权益的商誉价值=(1600÷80%-1500)×20%=100(万元)所以,乙公司资产组在2007年年末账面价值(含完全商誉)=1350+400+100=1850(万元)与资产组可收回金额1000万元相比较,应确认资产减值损失850万元(1850-1000)。将资产减值损失850万元分摊至商誉、乙公司资产组所包括的资产中。因为应归属于少数股东权益的商誉价值是为了测试减值而计算出来的,并没有真正产生,所以资产减值损失850万元应先冲减归属于少数股东权益部分的商誉100万元,剩余的750万元再在应归属于母公司的商誉和乙公司资产组中所包含的资产中分摊。少数股东拥有的商誉价值及其减值损失都不在合并财务报表中反映,合并财务报表只反映归属于母公司商誉的减值损失,因此,应当将商誉减值损失在可归属于母公司和少数股东权益部分之间按比例进行分摊,以确认归属于母公司的商誉减值损失。因为750万元大于商誉400万元,所以应全额冲减商誉400万元。借:资产减值损失400贷:商誉——商誉减值准备400剩余的350万元再在资产组的资产中分摊,假定乙公司资产组可辨认资产包括一项固定资产和无形资产,固定资产账面价值为1000万元,无形资产账面价值为350万元,则:固定资产应分摊的减值损失=350×(1000÷1350)=259(万元)无形资产应分摊的减值损失=350×(350÷1350)=91(万元)假定抵减后的各资产的账面价值不低于以下相应资产的公允价值减去处置费用后的净额和相应资产预计未来现金流量的现值中的较高者。借:资产减值损失350贷:固定资产减值准备259无形资产减值准备91(注:分录中单位为万元)11.(1)青春公司对乙公司的投资的账面价值为800万元,可收回金额为600万元,应计提减值准备200万元。账务处理如下:借:资产减值损失200贷:长期股权投资减值准备200(2)该设备未来现金流量现值=800÷(1+10%)+600÷(1+10%)2+500÷(1+10%)3=727.27+495.87+375.66=1598.8(万元)即可收回金额为1598.8万元。而固定资产账面价值为2500万元,应计提减值准备=2500-1598.8=901.2(万元)账务处理如下:借:资产减值损失901.2贷:固定资产减值准备901.2132

(3)该在建工程的账面价值为1500万元,预计可收回金额为1300万元,应计提200万元减值准备。账务处理如下:借:资产减值损失200贷:在建工程减值准备200(4)该专利权的账面价值为290万元(450-100-60),预计可收回金额为180万元,应计提减值准备110万元。借:资产减值损失110贷:无形资产减值准备110(注:分录中单位为万元)12.甲公司对涉及总部资产资产组的减值处理如下:①将总部资产分配到各资产组,在此基础上进行减值测试。鉴于各资产组的使用寿命相同,可直接将总部资产按照各资产组账面价值的比例进行分配(见表9—3)。表9—3总部资产分摊表单位:万元资产组合分摊总部资产前账面价值分摊比例分摊总部资产分摊总部资产后账面价值第一分公司80040%2401040第二分公司120060%3601560合计2000100%6002600②将分摊总部资产后的资产账面价值与其可收回金额进行比较,确定计提减值金额。表9—4资产减值准备计算表单位:万元资产组合分摊总部资产后账面价值可收回金额应计提减值准备金额第一分公司104098060第二分公司15601320240③将各资产组的减值额在总部资产和各资产组之间分配。第一分公司减值额分配给总部资产的金额=60×(240÷1040)=13.85(万元)第一分公司减值额分配给第一分公司资产组本身的金额=60×(800÷1040)=46.15(万元)第二分公司减值额应先冲减商誉10万元,其余额再分配给总部资产和本资产组。应分配的金额=240-10=230(万元)第二分公司减值额分配给总部资产的金额=230×(360÷1550)=53.42(万元)第二分公司减值额分配给第二分公司资产组本身的金额=230×(1190÷1550)=176.58(万元)借:资产减值损失300贷:商誉减值准备10固定资产减值准备等290(注:分录中单位为万元)132

第十章负债(一)单项选择题1.A2.B3.B4.D5.C6.A7.A8.D9.A10.A11.D12.B13.C【解析】应计入在建工程成本的金额=300+500×17%+500×10%=435(万元)14.B15.C16.A17.C【解析】2009年1—6月应付债券的实际利息=1090×2%=21.8(万元)2009年6月30日应付债券的摊余成本=1090+21.8-1000×3%=1081.8(万元)2009年7—12月应付债券的实际利息=1081.8×2%=21.6(万元)2009年12月31日应付债券的摊余成本=1081.8+21.6-1000×3%≈1073(万元)18.B【解析】2009年6月30日应付利息=50000×3%=1500(万元)2009年6月30日应确认实际利息=52802.1×2%=1056.04(万元)2009年6月30日利息调整金额=1500-1056.04=443.96(万元)2009年6月30日应付债券摊余成本=52802.1-443.96=52358.14(万元)2009年12月31日应付利息=50000×3%=1500(万元)2009年12月31日应确认实际利息=52358.14×2%=1047.16(万元)2009年12月31日利息调整金额=1500-1047.16=452.84(万元)2009年12月31日“应付债券——利息调整”的余额=2802.1-443.96-452.84=1905.3(万元)19.C20.C21.A22.C23.D24.A25.C26.D27.C28.D29.A30.B31.A32.B33.C34.A35.D36.D37.D38.C39.A【解析】债务重组损失=1400-200-500-560-60=80(万元)40.B【解析】债务重组利得=650-400-40=210(万元)(二)多项选择题1.BC2.ABCDE3.DE4.BCDE5.ABDE6.ABDE7.ABCD8.ABC9.BCDE10.BCDE11.ABCD12.AD13.ACD14.ACD15.BD16.ABE17.ACE18.ABD19.ABD20.AD21.CD22.AD23.ACDE24.AE25.ABCD(三)判断题1.×2.×3.×4.√5.×6.√7.×8.√9.×10.×11.×12.√13.√14.×15.×16.×17.×18.√(四)计算及账务处理题1.实际利率计算表见表10—1。表10—1实际利率计算表单位:元日期应付利息实际利息利息调整摊余成本132

2007年12月31日77552008年12月31日3604377778322009年12月31日3604428279142010年12月31日360446*868000合计10801325245——*系尾数调整。(1)2008年12月31日发行债券时:借:银行存款 7755应付债券——利息调整 245贷:应付债券——面值 8000(2)2008年12月31日计提利息时:借:在建工程 437贷:应付债券——利息调整 77 应付利息 360(3)2010年12月31日计提利息。借:财务费用 446贷:应付债券——利息调整 86 应付利息 360(4)2011年1月10日还本付息时:借:应付债券——面值 8000应付利息 360贷:银行存款 83602.(1)资本化期间为:2007年4月1日—2008年3月1日,2008年7月1日—2008年12月31日。(2)2007年6月30日计提利息时:本期专门借款应付利息=1000000×6%×6÷12=30000(元)本期应收利息=1000000×0.03%×3+500 000×0.03%×3=1350(元)专门借款资本化期间应付利息=1 000 000×6%×3÷12=15 000(元)专门借款资本化期间应收利息=500 000×0.03%×3=450(元)资本化利息=15 000-450=14550(元)借:在建工程14550应收利息1350财务费用14100贷:应付利息30000(3)2007年12月31日计提利息时:本期应付利息=1000000×6%×6÷12+2 000 000×7%×6÷12=100000(元)专门借款资本化期间应付利息=1 000 000×6%×6÷12=30 000(元)专门借款资本化期间应收利息=500 000×0.03%×3+200 000×0.03%×3=630(元)资本化利息=30 000-630=29370(元)借:在建工程29370应收利息630财务费用70000贷:应付利息100000(4)2008年6月30日计提利息时:132

本期应付利息=1 000 000×6%×6÷12+2 000 000×7%×6÷12=100000(元)专门借款资本化利息=1 000 000×6%×2÷12=10 000(元)一般借款资本化利息=300 000×2÷12×7%=3500(元)资本化利息合计=10000+3500=13500(元)借:在建工程13500财务费用86500贷:应付利息100 000(5)2008年12月31日计提利息时:本期应付利息=1 000 000×6%×6÷12+2 000 000×7%×6÷12=100000(元)专门借款资本化利息=1 000 000×6%×6÷12=30 000(元)一般借款资本化利息=300 000×6÷12×7%=10500(元)资本化利息合计=30000+10500=40500(元)借:在建工程40500财务费用59500贷:应付利息100 0003.甲公司应编制的会计分录如下:(1)确认销售收入和债务重组利得。借:应付账款——乙公司234000贷:银行存款50000其他业务收入120000应交税费——应交增值税(销项税额)20400营业外收入——债务重组利得43600(2)结转材料成本和存货跌价准备。借:其他业务成本97000存货跌价准备2000材料成本差异1000贷:原材料100000乙公司应编制的会计分录如下:乙公司已计提的坏账准备=234000×1%=2340(元)借:银行存款50000库存商品120000应交税费——应交增值税(进项税额)20400坏账准备2340营业外支出——债务重组损失41260贷:应收账款——甲公司2340004.A公司应编制的会计分录如下:借:库存商品30000 应交税费——应交增值税(进项税额)5100坏账准备5850应收账款——债务重组57330*营业外支出——债务重组损失18720 贷:应收账款——B企业117000*(117000-30000-5100)×(1-30%)=57330(元)B公司应编制的会计分录如下:132

借:应付账款——A企业117000 贷:主营业务收入30000应交税费——应交增值税(销项税额)5100应付账款——债务重组57330营业外收入——债务重组利得24570借:主营业务成本20000 贷:库存商品200005.(1)发行债券时:借:银行存款6095238贷:应付债券——面值6000000——利息调整95238(2)2008年12月31日计提利息时:借:财务费用304762应付债券——利息调整55238贷:应付债券——应计利息360000(3)2009年12月31日计提利息时:借:财务费用320000应付债券——利息调整40000贷:应付债券——应计利息360000(4)债务重组时:借:应付债券——面值900000——应计利息108000贷:股本200000资本公积720000营业外收入——债务重组利得88000借:固定资产清理500000累计折旧200000贷:固定资产700000借:应付债券——面值600000——应计利息72000贷:固定资产清理640000营业外收入——债务重组利得32000借:固定资产清理140000贷:营业外收入——处置固定资产利得140000第十一章所有者权益(一)单项选择题1.D【解析】实际收到的款项、实际收到款项减去应付证券商的费用计入银行存款。股本按股票面值与股份总数的乘积确认。2.B【解析】企业接受投资者作价投入的材料物资,应按投资各方确认的价值及应当缴纳的税金入账。所以,132

计入甲企业的实收资本=460 000+78 200=538 200(万元)3.D4.D【解析】20×8年年未分配利润=(54-4)×75%×(1-15%)-10.5=21.38(万元)5.C【解析】应贷记“资本公积——股本溢价”科目的金额=1000×(8-1)-(150-100)=6950(万元)6.B【解析】用法定盈余公积金转增股本时,以转增后留存的该项公积金不少于(转增后)注册资本的25%为限,因此,本次转增股本最多不得超过(1 500-X)÷(3 000+X)=25%,则X=600万元。7.C【解析】以资本公积转增资本、提取盈余公积是所有者权益内部项目的变化,并不影响所有者权益总额,向投资者分配利润减少所有者权益总额,因此,该企业年末所有者权益总额=160+300-20=440(万元)8.D【解析】企业实际收到的款项=800×1.5×(1-1%)=1188(万元)9.B【解析】有限责任公司在增资扩股时,新介入的投资者缴纳的出资额大于其按约定比例计算的其在注册资本中所占的份额部分的差额,计入资本公积。10.C11.C【解析】因为,实收资本=(100+X)×2÷3=100X=50所以,资本公积=80-50=30(万元)12.D【解析】累计的留存收益除了包括未分配利润之外,还包括盈余公积。累计实现的净利润包括了累计已分配的利润数额。跟累计未分配的利润数额相比,当年实现的净利润既没有扣除当年已分配的利润数额和盈余公积转增资本的数额,也没有加上年初未分配利润或减去年初未弥补的亏损数额。13.C14.B【解析】支付广告费,引起费用和资产的变化;股东会批准现金股利分配方案,未分配利润减少,应付利润增加,引起负债和所有者权益同时发生变动;计提长期债券投资利息,增加资产和投资收益;以盈余公积弥补亏损,减少盈余公积,增加未分配利润。15.D16.D17.D【解析】该公司应贷记“资本公积——股本溢价”科目的金额==200×(1.2-1)-(200×1.2×2%-1.5)=36.7(万元)。18.B19.D20.D【解析】A、C记入“资本公积”贷方;B不产生资本公积。只有D项因为转增资本,记入“资本公积”借方。分录是:借:资本公积 贷:股本(或实收资本)21.D【解析】从净利润中提取盈余公积,盈余公积增加,未分配利润减少;向投资者分配股票股利,不改变所有权益总额,用任意盈余公积转增资本,盈余公积减少,实收资本增加;向投资者分配现金股利,所有者权益减少,负债增加。22.B【解析】年初未分配利润借方余额100万元,则意味着亏损100万元,需从本年净利润中弥补亏损。应提取的法定盈余公积的数额=(800-100)×10%=70(万元)23.C132

(二)多项选择题1.ABC【解析】丁投入非专利技术一项,投资各方确认的价值70万元,占注册资本总额的35%(70÷200×100%),超过20%的比例限制,不符合相关的法律法规的要求。2.ABC【解析】公益金作为企业集体福利的支付,不用来弥补亏损。3.BC4.BCD5.AC【解析】当年发生亏损会使所有权益减少;宣告现金股利时,留存收益减少,即所有者权益减少,应付股利增加。6.AC【解析】用盈余公积补亏,是所有者权益内部的变化,一增一减,不影响所有者权益总额的变化。减少实收资本,可能形成资产的减少,也可能是负债的增加。7.CD【解析】A、B两项都减少了所有者权益。8.BCD【解析】选项A所述内容不完善,还应包括历年结存的利润,对投资者是否进行利润分配取决于当局管理者的意见,即使当年未分配利润为负数,还可以用历年结存的未分配利润或盈余公积进行利润分配。9.ABCD10.CD11.AD【解析】可供出售金融资产的公允价值变动计入资本公积,B项不正确;取得可供出售金融资产发生的交易费用会计入可供出售金融资产的成本中,不计入资本公积,D项不正确。12.CD13.CD14.BCD【解析】留存收益包括未分配利润与盈余公积,选项A不属于留存收益。15.ABCD16.ABCD17.ABCD【解析】以上都是所有者权益内部结构上的变化,所有者权益总额无影响。18.AD【解析】当企业发生亏损时,借记“利润分配——未分配利润”,自然就以未分配利润弥补了亏损。19.AC【解析】提取法定盈余公积、用法定公益金建筑职工浴室引起留存收益内部有关项目此增彼减,总额不变。20.ABC(三)判断题1.×2.×3.×【解析】股份有限公司委托其他单位发行股票支付的手续费或仍金等相关费用,从发行股票的溢价中不够抵销的,或者无溢价的,若金额较小,直接计入财务费用。4.×5.√【解析】如接受捐赠也能使企业权益增加,但不是企业的收入。6.√7.×【解析】企业宣告发放现金股利时,应作为负债和利润分配处理,借记“利润分配”,贷记“应付股利”。而股票股利只是企业所有者权益的构成发生此增彼减的变化。8.×【解析】投资者按持股比例对企业所有资产享有权益。9.√【解析】企业将公益金用于购建集体福利设施时,只将使用的数额从公益金账户转至任意盈余公积账户,所以不会引起所有者权益总额变化。10.×【解析】对外捐赠并不减少资本公积,而是计入营业外支出,减少当期的净利润。11.√【解析】国家拨入企业专门用于技术改造、技术研究的款项,在收到拨款时,暂作长期负债处理;待项目完成后,冲减长期负债或计入资本公积。132

12.×【解析】如果企业按法律程序减资,则可以收回部分资本。13.×14.×【解析】应转入资本公积。15.√【解析】不足抵减的再直接计入当期财务费用。16.√17.×【解析】“利润分配——未分配利润”科目的年末贷方余额,反映企业累积未分配利润的数额。18.×【解析】公司发行股票支付的手续费、佣金等发行费用,溢价发行的,从溢价中抵销;无溢价的,或溢价不足以支付的部分,作为长期待摊费用,分期摊销。19.√【解析】未分配利润是企业实现的净利润经过弥补亏损、提取盈余公积和向投资者分配利润后留存在企业的、历年结存的利润。20.×【解析】以盈余公积向投资者分配现金股利,借记“盈余公积”,贷记“应付股利”。21.√【解析】可供投资者分配的利润=100+500-75-25=500(万元)。22.√23.√24.√25.√(四)计算及账务处理题1.20×8年基本每股收益=5600÷(10000+1200×6÷12-240×3÷12)=0.53(元)2.(1)①20×8年5月购入时:借:可供出售金融资产——成本490贷:银行存款490②20×8年6月30日,借:资本公积——其他资本公积(490-60×7.5)40贷:可供出售金融资产——公允价值变动40③20×8年8月10日宣告分派时:借:应收股利(0.20×60)12贷:投资收益12④20×8年8月20日收到股利时:借:银行存款12贷:应收股利12⑤20×8年12月31日,借:可供出售金融资产——公允价值变动(60×8.5-450)60贷:资本公积——其他资本公积60⑥20×9年1月3日处置时:借:银行存款515资本公积——其他资本公积20贷:可供出售金融资产——成本490——公允价值变动20投资收益25(注:分录中单位为万元)(2)计算该可供出售金融资产的累计损益。该可供出售金融资产的累计损益=12+25=37(万元)132

3.(1)计算甲公司本期所得税费用,并编制相应的会计分录。按税法规定本年度准予扣除的业务招待费为20万元,实际发生业务招待费30万。甲公司本期所得税费用=[390+(30-20)]×25%=100(万元)借:所得税100贷:应交税费——应交所得税100(2)编制甲公司提取法定盈余和任意任意盈余公积的会计分录。甲公司本年的净利润=390-100=290(万元)提取法定盈余公积=290×10%=29(万元)借:利润分配——提取法定盈余公积29贷:盈余公积——法定盈余公积29(3)编制甲公司提取任意盈余公积的会计分录。借:利润分配——提取任意盈余公积10贷:盈余公积——任意盈余公积10(4)编制甲公司向投资者宣告分配现金股利的会计分录。借:利润分配40贷:应付股利40(5)计算年末未分配利润。年末未分配利润=100+(390-100-29-10-0)=351(万元)(注:分录中单位为万元)4.(1)借:资本公积90000贷:实收资本——A 30000——B30000——C30000(2)借:盈余公积 75 000贷:利润分配——盈余公积补亏 75 000(3)借:利润分配——提取盈余公积 38 000贷:盈余公积 38 000(4)借:银行存款1100000贷:实收资本——D1000000资本公积1000005.(1)①回购。借:库存股2400贷:银行存款2400②注销。借:股本3000贷:库存股2400资本公积——股本溢价600(2)①回购。借:库存股6000贷:银行存款6000②注销。借:股本3000资本公积——股本溢价3000贷:库存股6000132

(3)①回购。借:库存股9000贷:银行存款9000②注销。借:股本3000资本公积——股本溢价5000盈余公积1000贷:库存股9000(注:分录中单位为万元)6.(1)借:银行存款1140固定资产360无形资产100贷:实收资本——A640——B560——C400(2)借:利润分配200贷:应付股利——A80——B70——C50(3)2010年12月31日D股东出资时产生的资本公积=(200+117)-2000×10%=117(万元)(4)借:银行存款400原材料100应交税费——应交增值税(进项税额)17贷:实收资本——A80——B70——C50——D200资本公积117(5)2010年12月31日后各股东的持股比例如下:A=(640+80)÷2000×100=36%B=(560+70)÷2000×100=31.5%C=(400+50)÷2000×100=22.5%D=10%(或:D=200÷2000×100%=10%)(注:分录中单位为万元)7.(1)编制甲公司2008年3月提取法定盈余公积。借:利润分配——提取法定盈余公积 40 贷:盈余公积——法定盈余公积 40借:利润分配——未分配利润40贷:利润分配——提取法定盈余公积 40(2)编制甲公司2008年5月宣告分派现金股利。借:利润分配——应付股利 300 贷:应付股利 300借:利润分配——未分配利润300 贷:利润分配——应付股利 300132