- 393.09 KB

- 2022-04-29 14:12:55 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'敬请参阅最后一页特别声明-2-行业深度研究目录大炼化板块极限生存条件(景气最低点)盈利测算4“原油-PX-PTA-聚酯”产业链极限生存条件的假设依据4“原油-PX-PTA-聚酯”产业链各环节的成本和售价优势的计算依据5大炼化主营业务(不含化工品和成品油)极限生存条件的盈利测算结果10大炼化板块乐观生存条件(景气最高点)盈利测算10“原油-PX-PTA-聚酯”产业链乐观生存条件的选取依据10大炼化主营业务(不含化工品和成品油)乐观生存条件的盈利测算结果11大炼化板块非主营业务(化工和成品油)的利润测算11“原油-成品油”环节利润测算11“原油-化工品”环节利润测算13大炼化的敏感性分析15敏感性分析的情景选择15原料产品的敏感性分析16四大炼化板块估值18聚酯产业链估值18大炼化板块的估值19行业评级与投资策略21风险因素21

敬请参阅最后一页特别声明-3-行业深度研究表格目录图表1:原油-聚酯一体化行业平均利润打平意味着行业景气历史月度最低点.4图表2:2012年PTA装置成本情况计算6图表3:2008年PTA装置成本情况计算6图表4四大炼化权益产能与极限生存情况下的PTA环节超额利润7图表5:大炼化具备聚酯权益产能(万吨/年)7图表6:日韩PX产能统计8图表7:不同路线的PX加工成本9图表8日韩中流程长流程退出时民营大炼化盈利情况9图表9:大炼化权益PX产能以及超额利润9图表10:产业链30%边际供应亏损停车时大炼化板块的超额利润10图表11:聚酯长丝POY/FDY-原油价差与原油价格弱相关10图表12:四大炼化乐观盈利预测11图表13:四大炼化装置满产之后的成品油产量情况11图表14:按照四大炼化成品油产量加权后的炼厂价差12图表15:2016年3季度成品油利润低点的盈利情况12图表16:目前时点的成品油盈利情况12图表17:2015年2季度成品油利润高点的盈利情况13图表18:大炼化主要石化产品价格图(左轴:元/吨,右轴:美元/桶)13图表19:石化产品的绝对价格情况(左轴元/吨,右轴,)14图表20四大炼化的化工产品产能情况(单位:万吨/年)14图表21:四大炼化的税前利润测算情况(单位:亿元)14图表22:四大炼化石化产品盈利情况(单位:亿)15图表23四种定义情景下的聚酯产业链单一环节与全产业链盈利汇总(单位:元/吨)16图表242006年至今按照行业平均成本计算大炼化的聚酯产业链利润情况16图表25目前四大炼化的聚酯产业链净头寸情况(单位:万吨/年)17图表26原油价格敏感性分析17图表27产品价格敏感性分析17图表28:2016~2018年3年平均所得税率考虑18图表29:大炼化聚酯产业链税后超额净利润19图表30:国内外行业石化下游产品龙头估值19图表31:美国最大的独立炼厂Valero(VLO)估值情况19图表32:中美炼化一体化企业估值情况20

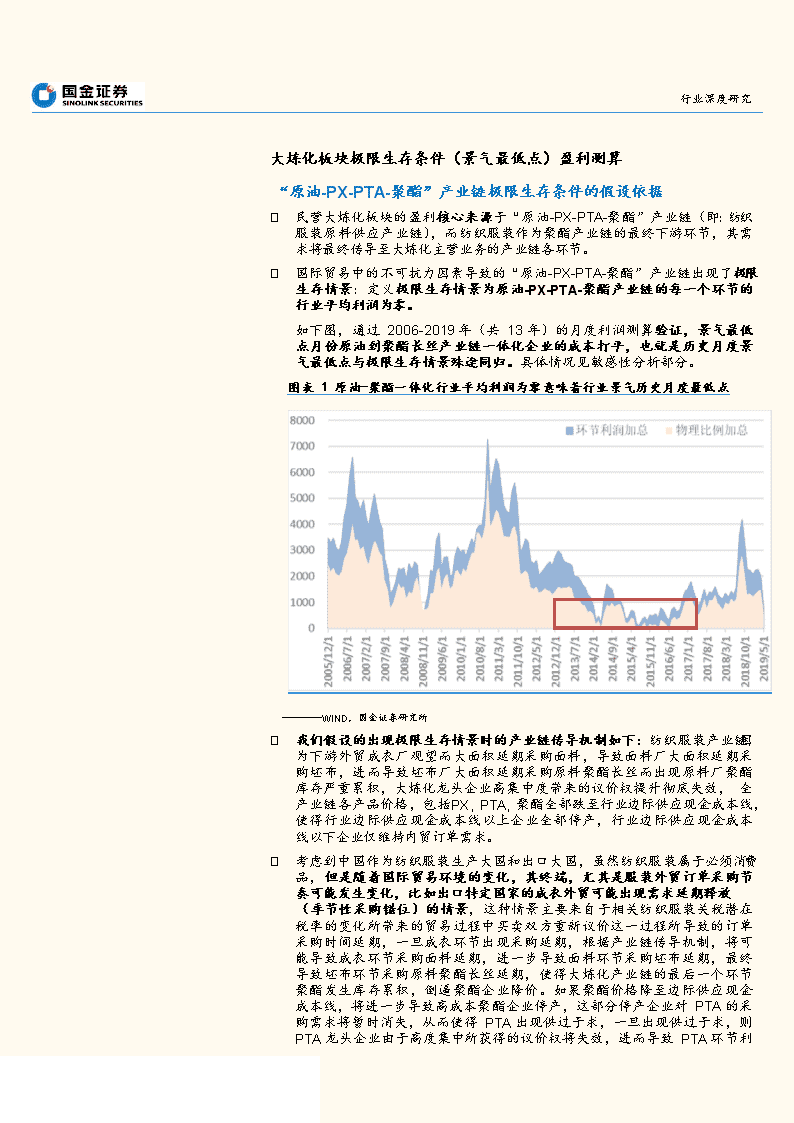

-4-行业深度研究大炼化板块极限生存条件(景气最低点)盈利测算“原油-PX-PTA-聚酯”产业链极限生存条件的假设依据◼民营大炼化板块的盈利核心来源于“原油-PX-PTA-聚酯”产业链(即:纺织服装原料供应产业链),而纺织服装作为聚酯产业链的最终下游环节,其需求将最终传导至大炼化主营业务的产业链各环节。◼国际贸易中的不可抗力因素导致的“原油-PX-PTA-聚酯”产业链出现了极限生存情景:定义极限生存情景为原油-PX-PTA-聚酯产业链的每一个环节的行业平均利润为零。如下图,通过2006-2019年(共13年)的月度利润测算验证,景气最低点月份原油到聚酯长丝产业链一体化企业的成本打平,也就是历史月度景气最低点与极限生存情景殊途同归。具体情况见敏感性分析部分。图表1原油-聚酯一体化行业平均利润为零意味着行业景气历史月度最低点————WIND,国金证券研究所◼我们假设的出现极限生存情景时的产业链传导机制如下:纺织服装产业链因为下游外贸成衣厂观望而大面积延期采购面料,导致面料厂大面积延期采购坯布,进而导致坯布厂大面积延期采购原料聚酯长丝而出现原料厂聚酯库存严重累积,大炼化龙头企业高集中度带来的议价权提升彻底失效,全产业链各产品价格,包括PX,PTA,聚酯全部跌至行业边际供应现金成本线,使得行业边际供应现金成本线以上企业全部停产,行业边际供应现金成本线以下企业仅维持内贸订单需求。◼考虑到中国作为纺织服装生产大国和出口大国,虽然纺织服装属于必须消费品,但是随着国际贸易环境的变化,其终端,尤其是服装外贸订单采购节奏可能发生变化,比如出口特定国家的成衣外贸可能出现需求延期释放敬请参阅最后一页特别声明(季节性采购错位)的情景,这种情景主要来自于相关纺织服装关税潜在税率的变化所带来的贸易过程中买卖双方重新议价这一过程所导致的订单采购时间延期,一旦成衣环节出现采购延期,根据产业链传导机制,将可能导致成衣环节采购面料延期,进一步导致面料环节采购坯布延期,最终导致坯布环节采购原料聚酯长丝延期,使得大炼化产业链的最后一个环节聚酯发生库存累积,倒逼聚酯企业降价。如果聚酯价格降至边际供应现金成本线,将进一步导致高成本聚酯企业停产,这部分停产企业对PTA的采购需求将暂时消失,从而使得PTA出现供过于求,一旦出现供过于求,则PTA龙头企业由于高度集中所获得的议价权将失效,进而导致PTA环节利

润下降,直到降至PTA的边际供应现金成本线。此时高于PTA边际供应

-5-行业深度研究现金成本线的企业将停产,使得这部分企业对PX的采购需求将暂时消失,将最终传导至PX,使得PX环节利润下降至其边际供应现金成本线,导致高成本PX产能退出。◼但是,我们在此也需要特别强调的是:由于大炼化龙头企业的主营业务“原油-PX-PTA-聚酯”作为纺织服装的原料供应产业链,其在数年内对于整个亚洲纺织服装行业具备不可替代性,且该产业链的搭建需要相当长的时间,也就是说不论未来数年内纺织服装的织造环节是否转移至东南亚,其原料的供应都将主要来自于中国,而且原料聚酯长丝的成本占纺织服装售价比例微小。与此同时,由于春夏装和秋冬装的成衣交付节奏有其内在的运行规律,一旦延期的订单需求在贸易“靴子落地”后出现集中释放,则可能出现全行业大面积“赶工”情景,导致聚酯价格进入快速上行通道,从而带动整个产业链各产品价格和利润进入快速上行通道。◼坯布环节“观望”的产生以及“观望”状态下坯布厂进入持续去库存状态:在关税落地之前下游织造企业的悲观情绪大面积存在,以及在关税落地之后也相关环节也需要经历一轮数天甚至数周左右的重新议价,在这一过程中下游成衣环节,面料环节以及坯布环节都在为了交付存量订单而消耗库存,导致其库存将在这一产业链延期采购阶段被不断消耗(直接和聚酯环节相连的坯布环节一般只有1-2个月左右库存),但是由于未来成衣环节外贸价格机制重新理顺需要时间,同时也由于这些环节的厂家的特点是小而散,灵活性强,可以根据在手订单情况,结合市场情况决定开工情况和原料采购节奏和采购规模,这就形成了聚酯长丝的下游坯布环节厂家的“观望”状态。坯布厂家在“观望”状态下其过往根据季节性的批量采购聚酯长丝进行加工的方式将转为零散采购(按照在手订单需求采购)方式,其库存将持续消耗。◼坯布环节“观望”状态下聚酯环节进入持续垒库存状态:由于聚酯长丝的直接下游是坯布,坯布厂从批量采购转为“观望”后,聚酯长丝的常规季节性需求将出现延期(采购订单季节性错位),这将导致聚酯长丝的库存累积。聚酯企业由于回款需要以及其他资金诉求,往往会采取降价促销的手段以降低库存,这就导致了聚酯长丝价格的下降。在这一过程中,规模小,成本高,技术差,产品差异化和附加值低的聚酯长丝企业将率先面临亏损,进而不得不减产或者停工。在极端情况下,行业平均边际供应现金成本线以上的企业将全部亏损停车,此时行业现金成本线以下的企业的盈利将主要依靠成本优势和产品附加值优势。◼聚酯环节持续累库存将导致PTA和PX环节需求延期(季节性错位):一旦出现聚酯环节企业减产和停工,将不可避免地导致对PTA的需求延期,一旦PTA出现降价以及降负荷,在极端情况下,行业平均成本线以上的企业将全部亏损停车,此时行业成本线以下的企业的盈利将主要依靠成本优势。原油-PX-PTA-聚酯”产业链各环节的成本和售价优势的计算依据PTA环节:◼我们发现在极限生存环境下,大炼化PTA环节的超额利润十分显著。敬请参阅最后一页特别声明◼考虑到PTA环节的高集中度,且随着2019年开始大炼化项目PX的逐步投产,PX环节日韩定价权的丧失,理论上当PTA环节跌至PTA的边际供应现金成本线时,不论上游的PX还是下游的聚酯,都将处于边际供应现金成本线。我们认为该种情形为大炼化产业链的极限生存环境。在产业链处于极限生存环境下(假设全年油价波动带来的库存收益和库存损失在进行年化利润计算时冲抵,也就是不考虑短期油价涨跌所带来的库存收益和库存亏损,同时也假设不出现持续一年的油价单边持续上涨或者单边持续下跌所带来的持续库存收益和持续库存亏损),此时边际供应现金成本高的PTA产能将率先实现停车。

敬请参阅最后一页特别声明-6-行业深度研究◼与此同时,由于大炼化龙头企业的PTA在规模和技术上相比老旧产能具备明显的成本优势,因此在极限生存环境下的大炼化PTA环节的盈利能力将依赖PTA环节本身的成本优势。当前大炼化龙头企业的PTA在规模化和技术上相比传统老旧PTA产能具备明显的成本优势。我们发现,目前有1490万吨/年的PTA产能(约占我国PTA有效产能的32%)在2012年之前投放(平均单套规模在53万吨/年),这些产能的规模以及工艺路线都明显落后于2012年后的新增PTA项目(2012年至今的PTA单套规模平均在171万吨/年)。◼考虑到实际边际供应现金成本比完全成本低,而短期企业停车的产品价格应该是产品价格等于现金成本(不含折旧摊销)。目前我们的计算表明,至今的PTA环节现金加工成本约为328元/吨,折旧213元左右,完全成本541元/吨左右;而2005~2011年之间的PTA完全加工成本约为1014元/吨,考虑到其有约362元/吨的折旧计提至最后,因此其实际现金加工成本约为652元,高出2012年之后的装置的完全操作成本约111元。加上额外考虑1kgPX的单耗,每吨PX按照6000元考虑,则成本优势会增加6元每吨。◼因此,我们认为在PTA加工价差达到行业边际供应的现金成本线时,大炼化的先进PTA产能有约117元/吨的利润(所得税前)。图表22012年PTA装置成本情况计算PX单耗657千克除PX外原料155元每吨每吨燃料动力费用174元每吨折旧摊销213元每吨完全成本542元每吨来源:桐昆股份公司公告,WIND,国金证券研究所注:2012年-2015年的产能PTA成本计算参考2013年1月嘉兴石化1期可研情况成本计算参考2013年1月嘉兴石化1期可研情况图表3:2008年PTA装置成本情况计算PX单耗658千克除PX外原料316元每吨每吨燃料动力费用336元每吨折旧摊销362元每吨完全成本1,014元每吨来源:公开资料整理,国金证券研究所注:参考2008年竣工某60万吨/年PTA装置环评数据◼以下是我们计算的大炼化各家权益PTA产能在PTA的加工价差跌至行业边际供应现金成本线时分别能够获取的超额利润(所得税前)。桐昆股份的嘉兴石化二期由于使用英威达P8工艺,最为先进,每吨PTA税前利润增加100元考虑。

-7-行业深度研究图表4四大炼化权益产能与极限生存情况下的PTA环节超额利润权益产能万吨/年PTA环节税前利润亿元恒力7007恒逸6307荣盛6116桐昆4006来源:公司公告,恒力股份年报,桐昆股份年报,国金证券研究所◼在极限生存环境下,预计PTA环节会给四大炼化带来约26.84亿超额利润(所得税前)。聚酯环节:◼我们发现在极限生存环境下,大炼化聚酯长丝环节的超额利润十分显著。◼在产业链处于极限生存环境下,由于可以有约1490万吨的PTA产能(约占我国PTA有效产能的32%)将处于边际供应现金成本线而停车,按照0.855吨PTA生产1吨聚酯的物理比例,反推可知此时有约1742吨聚酯处于停车状态,约占中国有效聚酯产能的31.7%。我们保守假设剩下的68.3%的聚酯产能处于盈亏平衡。目前聚酯环节的成本差异主要在规模化,工艺技术以及管理先进程度方面具备较大差别,比如同样生产POY长丝的企业在规模,效率,设备能耗方面可以有约100-200元/吨的差别。我们保守取大炼化龙头企业的POY环节有100元/吨的成本优势;与此同时,考虑到FDY环节用压缩空气比较多,压缩空气机组可以用蒸汽透平驱动,也可以用电动机驱动,所以能耗是主要成本,如果空压不用电或者工厂有自备电厂则可节省成本150-250元/吨,我们保守取大炼化龙头企业的FDY环节有150元/吨的成本优势。此外,POY-DTY环节一体化的企业相比外购POY进行加弹流程的企业,由于其动力消耗与包装占比达到了DTY加工非原料成本的40%左右,通过配套公用工程系统(自备电厂/蒸汽)与自产包装材料(包括纸管,泡沫板,纸箱,木架回用等)可节省成本约为150-250元/吨。而加弹新旧设备的效率差异,包括车速,电耗,单机台效率等根据长丝种类可以节省成本150-1000元/吨,我们保守取大炼化龙头企业的DTY环节有300元/吨的成本优势。◼以下是我们计算的大炼化各家权益聚酯产能在聚酯长丝跌至边际供应现金成本线时分别能够获取的超额利润(所得税前)。图表5:大炼化具备聚酯权益产能(万吨/年)POYFDYDTY超额利润总和万吨/年万吨/年万吨/年亿恒力股份0110303恒逸石化257131305桐昆股份369141608荣盛石化3850352总计66443215518来源:公司公告,公司网站,国金证券研究所注:恒力股份的FDY和DTY实际售价远高于行业平均水平且幅度巨大,溢价显著,暂不考虑其售价溢价部分的超额收益。◼在极限生存情况下,聚酯长丝环节能够给四大炼化带来17.8亿超额利润(所得税前)。

敬请参阅最后一页特别声明PX环节:

行业深度研究◼我们发现在极限生存环境下,大炼化PX环节的超额利润十分显著。目前国内民营大炼化与日韩企业的PX环节都主要采用IFPAxens以及HoneywellUOP的芳烃专利技术。我们一般将石脑油原料生产PX的工艺流程称为短流程,燃料油-石脑油-PX工艺路线称为中流程,将原油为原料生产PX的工艺流程称为长流程。当前,据我们统计,日本采用中短流程的PX产能有120万吨,而韩国的中短流程产能约为383万吨,占日韩总产能的28左右。图表6日韩PX产能统计公司产能公司产能公司产能SK205现代科斯莫118新日石JXTG362韩华200泰光石化100出光兴产48三南石化185乐天95三菱化学35双龙S-OiI185晓星42三井化学75GS加德士80日本统计总量520韩国平均62韩国统计总量1210日本平均33-8-来源:公开资料整理,中纤网,国金证券研究所◼在产业链处于极限生存环境下(注:我们在此假设全年油价波动带来的库存收益和库存损失在进行年化利润计算时冲抵,也就是不考虑短期油价涨跌所带来的库存收益和库存亏损,同时也假设不出现持续一年的油价单边持续上涨或者单边持续下跌所带来的持续库存收益和持续库存亏损),PX环节理论上可以跌至PX的边际供应成本线,然而由于日韩长流程PX企业可以在零成本的条件下,可以停工芳烃联合单套装置,将PX装置的原料重整生成油掺入汽油中作为调油料获利。而中短流程企业没有此种替代选项,只能在低于现金成本时选择关闭产能。◼因而当日韩企业调油获利等于PX获利时,在PX跌价的预期下,日韩企业会逐步退出非自用的PX出口产能。此刻的PX实际供应将和PTA在极限生存环境下的产量匹配。按照汽油每吨获利100元人民币以及MX:PX=2~2.5:1的情况下,日韩PX获利200~250元每吨时,日韩企业长流程落后产能就会开始逐步停产PX,增加汽油产出。日韩短流程企业的PX每吨成本本来就高于长流程企业355元每吨,因而会先于日韩的长流程企业退出PX产能。◼考虑到PX环节的产品PX本身属于无差别化大宗商品,大炼化龙头企业的平均PX销售价格(和自己的下游PTA配套,但是独立核算)相比行业平均价格没有明显溢价。因此,PX环节在极限生存环境下的盈利能力将依赖PX环节本身的成本优势。我们发现大炼化龙头企业的PX产能相比传统日韩台的老旧PX产能具备十分显著的成本优势,而目前这种成本优势完全被市场所忽视。◼民营大炼化与日韩企业的成本差异主要体现在4个环节:1.相对于日韩短流程企业,大炼化可以获取从原油到石脑油的加工利润。按照(日本石脑油CFR-布伦特原油)5年平均价差与单吨原油到石脑油的加工费做对比,每吨石脑油节省成本355元/吨。2.大炼化的PX装置相比日韩的PX装置有明显的规模优势;从表5可以看到,韩国平均PX产能为62万吨/年,而日本平均PX产能为敬请参阅最后一页特别声明32.9万吨/年。而国内恒力PX规模225*2万吨/年,浙石化200*2万吨/年。规模优势非常明显。

-9-行业深度研究图表7:不同路线的PX加工成本原油-石脑油加工成本311石脑油-MX成本420MX-PX成本718总加工费用1,449外购石脑油成本380石脑油-MX成本480MX-PX成本988总加工费用1,847来源:《炼厂经济评价》,浙石化环评,国金证券研究所按照500万吨/年炼厂(配套150万吨重整和60万吨PX装置)与浙石化2*1000万吨炼厂(配套2*450万吨重整和2*200万吨PX装置)的经济性测算,我们判断,仅考虑规模优势,民营大炼化至少每吨PX加工费用要低于日韩400元每吨。1.日韩的PX需要支付2关税,港口接卸仓储费用以及约20美金的运费(含保险费用)。按照PX6000元/吨考虑,每吨PX节省关税120元,港口接卸费50元以及131元(19美元,美元汇率6.9考虑)运费。2.日韩长流程出口导向的PX装置会在PX价格处于现金成本+(200~250)元的情况下提前选择退出,并将PX装置的原料掺入汽油中获利。当汽油盈利越高时,日韩企业选择退出时间也越早。◼综上所述,大炼化的PX成本相比日韩有约940元/吨的优势。也就是说,在日韩的PX装置选择退出时,大炼化的PX环节还能够获取约940元/吨的利润。图表8日韩中流程长流程退出时民营大炼化盈利情况元/吨日韩中流程退出成本日韩长流程退出成本现金成本690389运费131131关税120120港口5050提前退出选项250总计991940来源:《炼油厂经济评价》,浙石化环评,国金证券研究所◼以下是我们计算的大炼化各家权益PX产能在PX跌至日韩PX成本线时分别能够获取的超额利润(所得税前)。图表9:大炼化权益PX产能以及超额利润产能万吨/年税前利润亿元恒力股份225*242恒逸石化10510荣盛石化204+160(中金石化)28桐昆股份808来源:公司公告,国金证券研究所◼其中荣盛中金石化为中流程,需要扣去355元每吨的石脑油环节利润。浙石化按照一期2*1000万吨年炼油,2*200万吨/年PX考虑。在极限生存情况下,PX环节能够给四大炼化带来88.4亿超额利润(所得税前)。敬请参阅最后一页特别声明大炼化板块主营业务(不含化工品和成品油)极限生存条件的盈利测算结果

-10-行业深度研究◼我们发现,大炼化龙头企业的抗风险能力以及在行业极端悲观环境下的盈利能力远超市场预期。在极限生存情况下,也就是有约30%左右的有效产能由于高于行业边际供应现金成本线而处于停车状态时,我们发现大炼化的PX环节,PTA环节以及聚酯环节都有显著超额利润。从超额利润的计算结果来看,大炼化龙头企业的在产业链各环节的规模化和技术优势,以及一体化优势非常显著,抗风险能力尤其强。而这种显著的竞争优势往往由于市场习惯性采用“拍脑袋”式手法进行成本-盈利计算而被忽略,预期差巨大。图表10:产业链30%边际供应亏损停车时大炼化板块的超额利润PXPTA聚酯超额利润合计亿元亿元亿元亿元恒力428352恒逸107421荣盛287237桐昆86619来源:WIND,国金证券研究所大炼化板块乐观生存条件(景气最高点)盈利测算“原油-PX-PTA-聚酯”产业链乐观生存条件的选取依据◼由于大炼化板块的核心盈利是通过打通“原油-PX-PTA-聚酯”一体化,实现利润飞跃。因此,终端产品聚酯的价格和原料端的原油价格的价差越大,说明产业链的利润空间越大。因此,我们定性的选取“聚酯长丝价格-油价”价差最大的时段为大炼化板块的乐观生存条件(历史景气最高点)。我们发现,这一景气高点的时间出现在2018年3季度,彼时,“聚酯长丝价格-油价”季度平均价差达到了7100元/吨的高位。此时,PX的季度均价为1177美金/吨,PTA的季度均价为6527元/吨(不含税),聚酯长丝的季度均价(按照POY150D规格保守计算)为9288元/吨(不含税),PTA-PX的季度平均价差为1277元/吨(不含税);聚酯长丝POY-PTA的季度平均价差为1531元/吨(不含税)。图表11:聚酯长丝POY/FDY-原油价差与原油价格弱相关来源:WIND,国金证券研究所◼我们假设这一景气最高点出现的时的各产品价格为大炼化各环节在景气最高点时的平均售价。在大炼化满负荷生产的情况下,我们对PX,PTA以及聚酯的盈利情况进行了测算。大炼化板块乐观生存条件的盈利测算结果敬请参阅最后一页特别声明◼根据我们的测算,如果仅追溯2012~2019年出现的原油-聚酯的最高季度产业链各环节的平均价差进行计算的话,大炼化板块4家龙头企业的存量产能(含大炼化项目产能和存量产能,不含在建的PTA和聚酯产能)可以获得

550亿利润(所得税前)。

敬请参阅最后一页特别声明-11-行业深度研究图表12:四大炼化乐观盈利预测单位:亿元PXPTAPOYFDYDTY切片短纤总利润恒力12448-44216恒逸3042193261102荣盛96423123147桐昆2329273385来源:ccfei,wind,国金证券研究所注1:以上利润按照行业平均利润公式在2018Q3平均价格下的盈利情况注2:恒力股份由于纤维差别化程度较高,聚酯板块利润采用了其2018Q3数据进行年化计算。大炼化板块非主营业务(化工和成品油)的利润测算◼大炼化非主营业务的利润测算可以分为两部分。第一部分为成品油,第二部分为化工品。目前炼油盈利与化工盈利均处于历史第二低点,仅次于2008年经济危机。“原油-成品油”环节利润测算成品油关注的核心产品在于汽油,煤油和柴油,忽略其他产品如硫磺,燃料油,沥青的利润影响。通常而言成品油的利润率是比较稳定的,通常保持在4~10区间中。图表13:四大炼化装置满产之后的成品油产量情况恒力荣盛桐昆恒逸航煤3711455782柴油1618835122汽油95号2557730汽油92号20611645182润滑油基础油2类54总计1,047426167386来源:浙石化环评,恒力股份公司公告国金证券研究所以下为新加坡交易所汽油/煤油/柴油每桶价格与原油的价差情况,黄色面积图是按照四大炼化的成品油比例汽油:煤油:柴油=4.5:3.3:2,进行加权得到的成品油综合每桶价差。每桶成品油与原油的价差稳定在8-14美元。注:此价差用于定性判断炼厂的盈利情况,并非真实盈利。

行业深度研究-12-图表14:按照四大炼化成品油产量加权后的炼厂价差来源:WIND,国金证券研究所在极限生存条件下,从图2中不难看出在2016年3季度成品油利润达到低点,我们按照2016年9月1日价格进行测算利润情况。按照四家的权益产能,合计四家成品油计算得到利润约23.1亿图表15:2016年3季度成品油利润低点的盈利情况恒力荣盛桐昆恒逸航煤6211柴油-7-4-1-5汽油95号931-汽油92号5314润滑油基础油2类5---总计17420.3来源:浙石化环评,国金证券研究所目前时点成品油利润情况按照5月20日成品油的价格情况如下,按照目前的利润情况,成品油总计利润约29.74亿。图表16:目前时点的成品油盈利情况·恒力荣盛桐昆恒逸航煤271046柴油3112汽油95号-4-1-1-汽油92号-6-3-1-5润滑油基础油2类-1---总计17732来源:WIND,国金证券研究所在乐观情况下(历史高点)从图中可以看到2015年2季度的成品油利润最高。我们按照2015年6月1日的成品油利润作为高点利润。此时成品敬请参阅最后一页特别声明油总利润测算为135.3亿

敬请参阅最后一页特别声明-13-行业深度研究图表17:2015年2季度成品油利润高点的盈利情况恒力荣盛桐昆恒逸航煤12523柴油-1-10-1汽油95号41125-汽油92号2012518润滑油基础油2类4---总计77281120来源:WIND,国金证券研究所所以成品油利润目前市场过度悲观。在价差最差的时候,四家依旧能够获得23亿利润,而当利润高点出现的时候,成品油出厂价格可以获取将近135亿的税前利润空间。当前的利润已经逼近历史低点,隐含该环节未来利润弹性巨大。“原油-化工品”环节利润测算通常而言,化工品的利润是随着原油一路上涨利润空间缩窄的,原因在于大宗化学品的产品价格弹性相对于原油原料的价格变动幅度较小。2019年初至今,原油价格从2019年年初的50美元/桶上涨至70美元/桶左右,涨幅超过40,而化工品价格除去丙烯腈之外其他产品没有明显涨价,有些产品如苯/乙二醇价格反而出现了较大幅度的下挫,从而使得化工板块的利润空间缩窄至历史上的相对低点。图表18:大炼化主要石化产品价格图(左轴:元/吨,右轴:美元/桶)来源:WIND,国金证券研究所

行业深度研究-14-图表19:石化产品的绝对价格情况(左轴元/吨,右轴,)来源:WIND,国金证券研究所◼原油-化学品的利润测算目前四大炼化具备以下石化权益产能。根据行业平均价差对装置的利润情况进行时间序列的测算。图表20四大炼化的化工产品产能情况(单位:万吨/年)恒力荣盛桐昆恒逸总计丁二烯1311429乙二醇1553815207苯乙烯726124157丙烯腈14519苯974934180CPL3030聚乙烯40331387聚丙烯864618149来源:WIND,国金证券研究所图表21:四大炼化的税前利润测算情况(单位:亿元)恒力荣盛桐昆恒逸总计丁二烯000-0乙二醇-200--2苯乙烯1093-23丙烯腈-42-6苯-7-9-2-3-22CPL---99聚乙烯321-7聚丙烯952-16敬请参阅最后一页特别声明来源:WIND,国金证券研究所

-15-行业深度研究在不考虑聚碳产业链的情况下,目前四大炼化的化工产业链盈利在36亿左右。主要盈利的产品为丙烯腈,苯乙烯,CPL与聚烯烃。亏损的产品主要有苯,乙二醇。根据产业链分析,苯乙烯与CPL的盈利是建立在纯苯亏损的基础上的,因此把三个产品的盈利相加,两个盈利产品利润大部分被纯苯的亏损吞噬。而目前化工产品盈利的核心在于乙烯/丙烯-聚烯烃产业链。目前的化工品盈利处于周期的较低水平◼2016年1月原油月均价31美元每桶时,所有化学品均处于高度盈利状态。如果按照2016年1月的化学品价格以及油价,在不考虑聚碳产业链的情况下,四大炼化的石化产品总盈利达到125亿。图表22:四大炼化石化产品盈利情况(单位:亿)恒力荣盛桐昆恒逸总计丁二烯000-0乙二醇1742-23苯乙烯873-17丙烯腈-10-2苯12164437CPL---33聚乙烯13114-27聚丙烯952-15来源:WIND,国金证券研究所◼高点利润隐含该环节未来利润弹性巨大。然而值得一提的是,历史上通常化学品与油品盈利往往存在对冲,油价上涨,由于原油基数上涨,利润率较为稳定的成品油盈利上升;然而化学品的主要原料就是成品油中的石脑油,原料上涨,而化学品弹性往往较油价较弱,从而利润空间缩窄。目前由于原油今年以来涨幅较大,使得化工板块的盈利没有得到充分反映,从而使得目前处于炼化的周期性低点,该环节未来弹性巨大。原油-聚酯产业链的敏感性分析敏感性分析的情景选择◼原油-聚酯产业链指的是原油-PX-PTA-聚酯产业链,在历史月度景气最低点,按照行业平均成本计算利润在零点附近。◼国内聚酯类的上市公司的亏损源于两方面:1.没有实现一体化经营,当其主营业务的环节亏损,就会出现大幅亏损。2.原油价格大幅单边下跌带来的库存损失。◼聚酯产业链定义了以下4个计算情景1.历史月度景气低点2.行业平均成本打平(行业平均成本为0)3.行业盈利中枢(中枢的定义为2006-1至今月度数据平均值)4.历史月度景气高点◼聚酯产业链敏感性分析考虑了产业链里面的5个主要环节,其中长丝环节我们取平均作为计算聚酯长丝的产业链平均利润。1.原油-PX环节敬请参阅最后一页特别声明2.PX-PTA环节

-16-行业深度研究1.PTA/MEG-POY环节2.PTA/MEG-FDY环节3.PTA/MEG-DTY环节◼根据以上定义,提取从2006年1月至今的数据,我们得到以上4种情景下的单吨产品的盈利情况测算。图表23四种定义情景下的聚酯产业链单一环节与全产业链盈利汇总(单位:元/吨)PX-原油PTA-PXPOY-PTA/MEGFDY-PTA/MEGDTY-PTA/MEG1:1:1利润加总物理比例加总行业平均单吨产品加工费2400(日韩CIF)6001050(150D)2100(68D)2400(150D)月度景气低点(1003)(341)(404)(630)(628)95(116)月度景气高点5589207419425030229572626020行业盈利中枢158940230636427623061556本文定义的极限生存利润0000000PX-原油PTA-PXPOY-PTA/MEGFDY-PTA/MEGDTY-PTA/MEG环节利润加总物理比例加总2008/11/30-10037144169986333947322014/5/31385-341223-235363161412016/2/29972-144-150-630-628359-452015/6/30739-221-404-321-304175-116来源:WIND,国金证券研究所注1:以上表格根据行业平均成本计算景气高低点以及中枢的利润,月度景气低点/高点每一环节并非同时发生注2:第二张表为单一环节低点发生的时间,以及其他产品当时的盈利状况◼从上表中我们能够看出单一产业链都曾出现过月度利润大幅度亏损的现象,然而如果按照PX-PTA-聚酯三个环节加总计算一体化企业的景气最低点的时候,从2006年1月至今13年时间,出现了月度景气最低点利润在95元/吨产品区间。换句话说,虽然单一环节存在着大幅盈亏,但是如果实现全产业链一体化,按照行业平均成本计算,月度最差利润也能够基本打平。◼我们极限生存的情景选取的正是当行业平均成本打平的情况,与一体化企业的月度景气最低点为零的情形殊途同归。◼按照目前四大炼化具备的整体产能与单吨毛利润情况,换算行业平均成本下的利润情况如下表24.图表242006年至今按照行业平均成本计算大炼化的聚酯产业链利润情况PX-原油PTA-PXPOY-PTA/MEGFDY-PTA/MEGDTY-PTA/MEG总利润四大炼化总共具备产能(万吨/年)9192341664432155月度平均景气低点(亿元)(92)(80)(37)(27)(58)月度平均景气高点(亿元)514485178217211盈利中枢(亿元)14694281625309本文定义的绝境生存成本(亿元)000000来源:WIND,国金证券研究所◼以上中枢利润按照行业平均成本计算,未考虑大炼化的超额收益。换句话说,考虑到四大炼化的超额利润,聚酯产业链的中枢利润为(309+129)敬请参阅最后一页特别声明=438亿。

敬请参阅最后一页特别声明-17-行业深度研究敏感性分析情况◼敏感性分析我们根据之前计算得出的盈利中枢,以及相应的中枢产品价格,对其原料-中间产品-产品的价格变动对最终盈利的影响进行分析。◼然而,通过对于大炼化的聚酯产业链的头寸研究,能够看到四大炼化对单一环节的供需情况。下表中可以清晰的看出,在这条聚酯产业链中,大炼化目前需要采购原油,PX,乙二醇,需要出售PTA以及聚酯产品。图表25目前四大炼化的聚酯产业链净头寸情况(单位:万吨/年)原油PXPTAMEGPOYFDYDTY净头寸(1960)(614)1265(206)664432155产出09192341207664432155需求196015331076413来源:公司公告,国金证券研究所注1:以上表格中负数为外购,正数为外销。注2:这里的原油之所以是1960万吨而不是4800万吨原因在于重整用石脑油消耗量在1960万吨左右。原料敏感性分析◼原油-聚酯一体化装置的原料成本核心在于原油,从炼油成本角度来看,最重要的五个因素有折旧费用,燃料动力费,修理费,财务费用和三剂(催化剂吸附剂,溶剂,化学助剂)费用。折旧,修理费用与财务费用主要由建设投资影响,而燃料动力三剂费用体更多体现在工厂的消耗指标上。目前由于四大炼化基本均已建成,对于折旧修理费用以及财务费用基本已经锁定。后续需要进行敏感性分析的,成本端主要由原油价格以及燃料动力费(煤/电力/蒸汽)影响。图表26原油价格敏感性分析原油价格元/吨美元/桶中枢价格383378原油价格变动价格元/吨利润变动(亿元)+100人民币3933-19.60+1美元-9.59变化率价格元/吨利润变化率54025-8.58154408-26.33254791-43.88来源:公司公告,国金证券研究所注1:中枢价格按照2006年至今的月度数据平均得到注2:美元汇率按照6.7考虑产品敏感性分析◼图表27产品价格敏感性分析PX价格元/吨MEG价格元/吨PTA价格元/吨中枢价格7822中枢价格6317中枢价格6125价格上涨价格元/吨利润变动(亿)价格元/吨利润变动(亿)价格元/吨利润变动(亿)+1007,9229.196,417-2.066,22512.65

敬请参阅最后一页特别声明-18-行业深度研究价格变化率价格元/吨利润变化率价格元/吨利润变化率价格元/吨利润变化率58213-8.206633-1.5064322.05158995-26.807264-4.5070446.16259777-48.607896-7.40765710.26敏感度系数-1.94敏感度系数-0.30敏感度系数0.41POY150D价格元/吨FDY68D价格元/吨DTY150D价格元/吨中枢价格8708中枢价格10116中枢价格10029价格上涨价格元/吨利润变动(亿)价格元/吨利润变动(亿)价格元/吨利润变动(亿)+1008,8086.6410,2164.3210,1291.55价格变化率价格元/吨利润变化率价格元/吨利润变化率价格元/吨利润变化率591446.60106225.00105301.80151001419.801163415.00115335.30251088533.001264524.90125368.87%敏感度系数1.32敏感度系数1敏感度系数0.35来源:公司公告,国金证券研究所我们能够从敏感性分析中看到敏感度系数绝对值从大至小为PX>POY>FDY>PTA>DTY>MEG,其中原油与乙二醇价格上涨,利润减薄。而PTA与长丝,价格上涨利润增厚。四大炼化板块估值◼我们针对大炼化进行分部估值,第一部分聚酯产业链借鉴国际行业地位超然的龙头企业的估值;第二部分炼化企业根据其属性,借鉴美国独立炼厂以及国内炼化一体化企业的估值情况。聚酯产业链估值情况适用税率情况PX环节:荣盛中金石化按照15%的企业所得税税率恒力炼化装置为四免六减半(前四年免所得税,后六年减半)恒逸文莱项目为前19+2年免所有税PTA环节与聚酯环节:下游环节按照以往2016~2018年度所得税均值考虑。图表28:2016~2018年3年平均所得税率考虑201820172016平均值恒力股份18%14%18%17%恒逸石化14%6%10%10%荣盛石化14%11%12%12%桐昆股份24%22%19%21%来源:WIND,国金证券研究所

行业深度研究图表29:大炼化聚酯产业链税后超额净利润PX亿元PTA亿元聚酯亿元合计税后利润亿元恒力股份426258恒逸石化106428荣盛石化226540桐昆股份65217来源:WIND,国金证券研究所◼聚酯企业的盈利情况较为稳定,且竞争格局较好,可以参考其他国际化工产业链龙头的估值水平。◼聚酯的估值情况参考海外的部分精细化工下游化工龙头公司的估值情况。我们选取了国内的万华化学(全球8家MDI),海外的空分APD(格局全球6家占大多数高端产能),BASF,PPG(涂料),杜邦(合并前)。目前聚酯的较高的毛利率与万华,APD较为一致,略高于BASF,PPG与杜邦。图表30:国内外行业石化下游产品龙头估值P/E(TTM)18-Dec18-Jun17-Dec17-Jun16-Dec16-Jun15-Dec15-Jun14-Dec14-Jun13-Dec13-Jun12-Dec12-Jun11-DecBASF14196622171517201514121015万华61012141724222418111513171613PPG2016173330192327141486221812APD252412115256242632272522151316Dupont29322620182121131014131215来源:WIND,国金证券研究所◼从估值角度,扣除掉一定的周期波动,估值中枢在15倍左右,而市盈率高点(对应景气最低点)通常在20~30倍市盈率左右。我们按照行业平均成本打平的情况进行估值,按照22倍市盈率估值考虑聚酯全产业链。得到聚酯产业链估值在22*129.2亿=2842亿,当前板块存在严重低估。大炼化板块的合理估值◼恒力炼化具备年产2000万吨炼油,150万吨乙烯装置以及配套聚烯烃装置。◼浙石化一期具备年产2000万吨炼油,140万吨乙烯以及下游多种化学品配套。◼恒逸文莱PMB一期项目具有800万吨/年炼油,目前无化工产品,虽然其PX供给国内,仍然可以视为是独立炼厂。图表31:美国最大的独立炼厂Valero(VLO)估值情况P/E(TTM)18-Dec18-Jun17-Dec17-Jun16-Dec16-Jun15-Dec15-Jun14-Dec14-Jun13-Dec13-Jun12-Dec12-Jun11-Dec11-Jun布伦特727157524840475889109110108110114111111VLO71120141477979116179727-19-来源:WIND,国金证券研究所敬请参阅最后一页特别声明◼恒逸文莱一期800万吨年炼厂由于是独立炼厂,靠近新加坡交易所,可以通过提前锁定炼油价差获利,从而稳定自身的获利能力,对原油的价格对

行业深度研究冲能力较强。由于锁价差能力较强,不论油价变动,都可以保持成品油原油差价盈利。参考美国独立炼厂估值,以美国最大的独立炼厂Valero(VLO)为例,油价高至120美元,低至40美元区间,市盈率低点6-7倍,高点20~27倍。由于目前的盈利情况接近于底部,因此我们按照目前最低盈利的2016年1季度市盈率25倍对恒逸石化文莱PMB一期进行估值。图表32:中美炼化一体化企业估值情况P/E(TTM)18-Dec18-Jun17-Dec17-Jun16-Dec16-Jun15-Dec15-Jun14-Dec14-Jun13-Dec13-Jun12-Dec12-Jun11-Dec11-Jun10-Dec中国石化8151313181627241110771198910中国石油25526351215843726151111121412121417上海石化8101211141542-196552031-50-16-265172334布伦特原油72715752484047588910911010811011411111182西湖化学51023211891014121721211254-5696利安德巴塞尔58129979119131312161113-18-20-来源:WIND,国金证券研究所◼而恒力与浙石化的估值要更加复杂一些。仅仅按照美国独立炼厂的思路是不符合国内实际的,原因是国内不存在成品油与化工产品的成熟期货市场,可以提前锁定炼化价差。国内的原油进口机制不能使得企业自由的进出口原油成品油化工品进行套利。因而需要参考两桶油与上海石化。另外参考海外的同行企业利安得巴塞尔与西湖化学。◼市盈率来看,景气高点中石化/上海石化在在7-8倍市盈率,美股烯烃企业利安得巴塞尔与西湖化学5-6倍市盈率,而中国石油为11倍。按照此种估值方式。我们使用8倍作为利润高点的估值,利润低点由于可能出现亏损,因而往往难于给出市盈率的倍数,中石化的市盈率高点(对应景气低点)在25~30倍,中石油的市盈率高点在50~60倍。西湖化学与利安得巴塞尔由于境外具备大宗化学品的期货市场,可以通过提前锁定价差获利,因而能够在非极端情况下保持较为稳定的价差,利安得巴塞尔市盈率高点(对应景气低点)在16倍,而西湖化学大概在23倍左右,而国内目前暂时是不具备此种机制的。◼我们按照中国石化对企业进行估值对照,我们判断目前四大炼化的炼油化工产品的盈利低点在65亿左右,按景气低点的25倍市盈率测算,从而炼化板块的估值应该在1625亿市值左右。此种方式以投资来进行反算考虑,减去2套PX装置的建设成本三套装置减去2套400万吨级别的芳烃联合装置投资,建设投资在(901亿+725亿+231亿)-128*2亿=1601亿,基本也是符合的。综合考虑产业链的估值,在不考虑全球聚酯一体化标的稀缺溢价以及大炼化各环节高集中度的龙头溢价的情况下,其炼化+聚酯产业链的整体估值应该在4604亿左右。而按照6月2日收盘价四家合计市值仅为2215亿,说明市场严重低估了大炼化板块的价值。◼行业评级与投资策略:通过炼化一体化实现“原油-PX-PTA-PET-涤纶长丝-化纤织造”全产业链【从无到有】的4大民营巨头将迎来盈利结构性变动的业绩腾飞。我们对石油加工行业维持“看好”评级。

敬请参阅最后一页特别声明相关标的:恒力股份,恒逸石化,荣盛石化,桐昆股份

敬请参阅最后一页特别声明-21-行业深度研究风险因素:(1)大炼化装置投产,达产进度不及预期或者出现意外事故导致长期停产(2)中美纺织服装贸易出现持续休克,宏观经济增速严重下滑,导致聚酯需求端严重不振。(3)地缘政治以及厄尔尼诺现象对油价出现大幅度的干扰。(4)油价出现持续一年以上的单向下跌,造成持续一年以上的库存损失。公司投资评级的说明:买入:预期未来6-12个月内上涨幅度在15以上;增持:预期未来6-12个月内上涨幅度在5-15;中性:预期未来6-12个月内变动幅度在-5-5;减持:预期未来6-12个月内下跌幅度在5以上。行业投资评级的说明:买入:预期未来3-6个月内该行业上涨幅度超过大盘在15%以上;增持:预期未来3-6个月内该行业上涨幅度超过大盘在5%-15%;中性:预期未来3-6个月内该行业变动幅度相对大盘在-5%-5%;减持:预期未来3-6个月内该行业下跌幅度超过大盘在5%以上。'

您可能关注的文档

- JP摩根中国石油化工行业报告

- 中原证券2010石油化工行业投资策略

- 石油化工行业安全系统系统距离汇总情况情况

- 2008-2009年石油化工行业分析及展望200862

- 我国石油化工行业合同能源管理(EPC)项目风险管理研究

- 微波技术在石油化工行业中的应用进展

- 生产计划优化系统在石油化工行业的应用(修改稿817)

- 石油化工行业创新 在动荡不定的时代提高收入和效率

- 全球石油化工行业发展概况

- 石油化工行业:从产业格局看化工系列之三,涤纶

- 石油化工行业5月动态报告:2019Q1盈利能力下探印证行业景气下降判断,看好细分领域投资机会

- 石油化工行业管道专题三:美国管道公司比较研究

- 石油化工行业2018年报及19Q1总结:上游逐步恢复,行业盈利创4年来新高

- 石油化工行业:关注供需关系较好的化学品

- 石油化工行业A股上市公司业绩PK04755

- 石油化工行业A股上市公司业绩PK

- 石油化工行业2019年中期投资策略:油价承压,景气下行,改革深化,优选龙头

- 变频调速技术在石油化工行业中的应用

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc