- 713.44 KB

- 2022-04-29 14:05:35 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'HeaderTable_User50173071758448420HeaderTable_Industry13023100看好investRatingChange.same460887479石油化工行业尿素行业将迎来景气反转,利好阳煤化工、鲁西化工报告起因行业评级看好中性看淡(维持)国家/地区中国/A股尿素行业在经历了长达5年的景气低迷之后,于去年4季度需求淡季开始价格大行业石油化工幅上涨。其后随着春耕旺季的到来,未来气价中枢上移推升海外尿素成本,我们报告发布日期2018年01月12日判断年内价格将涨至2300元/吨左右,并且行业有望迎来长期的景气复苏。行业表现石油化工沪深300核心观点40%1.春耕尿素供需将面临极度紧张:本次冬季供暖季期间西南、华北、西北气头27%尿素普遍停产限产。全国尿素日产滑落至11-12万吨/天,淡储补库受压,处13%于历史同期低位,旺季供需将极度紧张,行业开工率将达93%以上。0%-13%2.气价上涨推升全球成本:近期气价大幅上涨,我们预计未来海外除了中东、-27%北美等资源地以外的气头产能成本将提升至2300元/吨以上,远高于我国成本。同时我国尿素出口主要目的地印度新增及规划中的1000万吨气头产能7/01117/0217/0317/0417/0517/0617/0717/0817/0917/1017/1117/12深也将因为盈利性丧失而难以释放,我国尿素出口将大幅改善。资料来源:WIND度3.全球粮价有望走出底部:目前与尿素需求最为相关的玉米价格处于历史性底报部。长周期来看,粮价与油价高度相关。北美玉米乙醇与汽油具有强替代关告系,油价上涨将刺激玉米价格回暖。另一方面,我国计划2020年实现汽油10%的燃料乙醇掺和比例,有望进一步推动库存去化,玉米价格也有望触底回升,从而提振尿素需求。投资建议:因此我们看好未来尿素企业的盈利改善,建议关注阳煤化工(600691,未评级)和鲁西化工(000830,买入),其每万元市值产能分别为5.98吨和0.33吨,对应每100元价格上涨对应的业绩弹性为3亿元和0.68亿元。证券分析师赵辰风险提示021-63325888*5101尿素旺季需求不及预期;天然气及煤炭价格大幅波动;粮价回暖不及预期zhaochen1@orientsec.com.cn执业证书编号:S0860511120005联系人万里扬021-63325888-2504wanliyang@orientsec.com.cn【相关报告行国内LNG正进入长期供给紧张格局,LNG2017-11-13业〃接收站最为受益证全球气价上涨有望带来国内尿素景气新2017-11-09券周期研中国正崛起为世界级化工强国,一批企业2017-10-19究有望冲击全球化工50强!报告】东方证券股份有限公司经相关主管机关核准具备证券投资咨询业务资格,据此开展发布证券研究报告业务。东方证券股份有限公司及其关联机构在法律许可的范围内正在或将要与本研究报告所分析的企业发展业务关系。因此,投资者应当考虑到本公司可能存在对报告的客观性产生影响的利益冲突,不应视本证券研究报告为作出投资决策的唯一因素。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

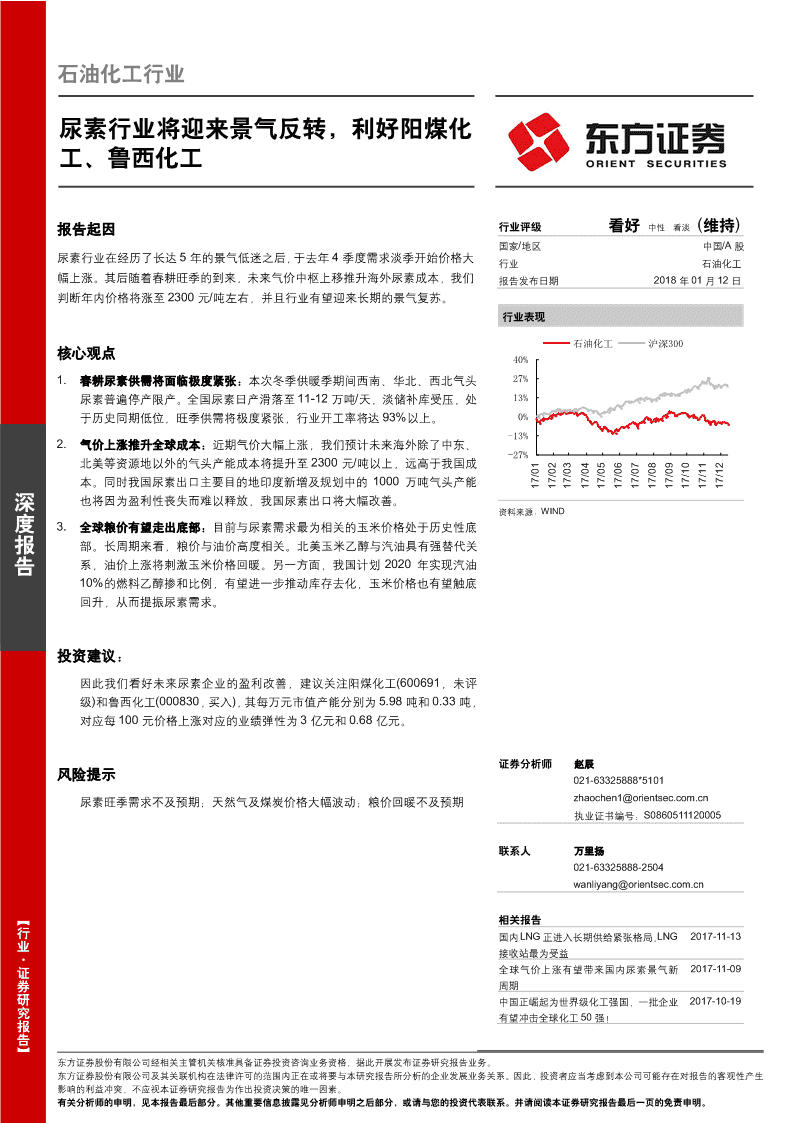

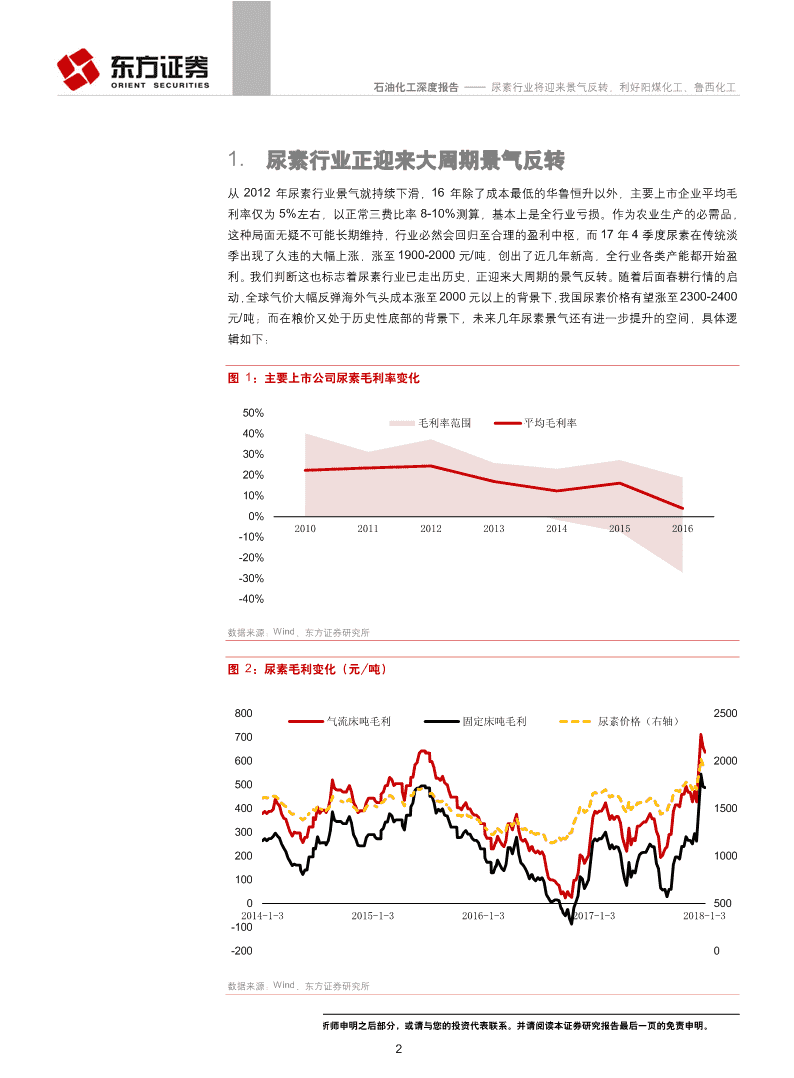

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工1.尿素行业正迎来大周期景气反转从2012年尿素行业景气就持续下滑,16年除了成本最低的华鲁恒升以外,主要上市企业平均毛利率仅为5%左右,以正常三费比率8-10%测算,基本上是全行业亏损。作为农业生产的必需品,这种局面无疑不可能长期维持,行业必然会回归至合理的盈利中枢,而17年4季度尿素在传统淡季出现了久违的大幅上涨,涨至1900-2000元/吨,创出了近几年新高,全行业各类产能都开始盈利。我们判断这也标志着尿素行业已走出历史,正迎来大周期的景气反转。随着后面春耕行情的启动,全球气价大幅反弹海外气头成本涨至2000元以上的背景下,我国尿素价格有望涨至2300-2400元/吨;而在粮价又处于历史性底部的背景下,未来几年尿素景气还有进一步提升的空间,具体逻辑如下:图1:主要上市公司尿素毛利率变化50%毛利率范围平均毛利率40%30%20%10%0%2010201120122013201420152016-10%-20%-30%-40%数据来源:Wind、东方证券研究所图2:尿素毛利变化(元/吨)8002500气流床吨毛利固定床吨毛利尿素价格(右轴)70060020005004001500300200100010005002014-1-32015-1-32016-1-32017-1-32018-1-3-100-2000数据来源:Wind、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。2

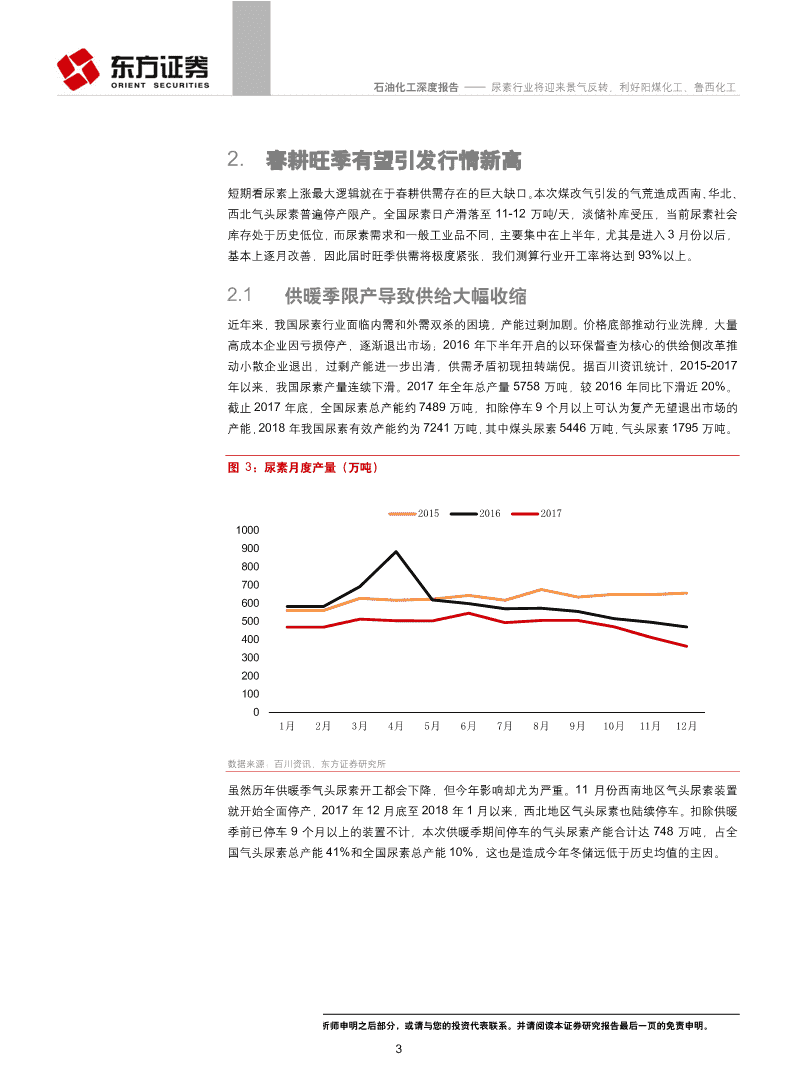

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工2.春耕旺季有望引发行情新高短期看尿素上涨最大逻辑就在于春耕供需存在的巨大缺口。本次煤改气引发的气荒造成西南、华北、西北气头尿素普遍停产限产。全国尿素日产滑落至11-12万吨/天,淡储补库受压,当前尿素社会库存处于历史低位,而尿素需求和一般工业品不同,主要集中在上半年,尤其是进入3月份以后,基本上逐月改善,因此届时旺季供需将极度紧张,我们测算行业开工率将达到93%以上。2.1供暖季限产导致供给大幅收缩近年来,我国尿素行业面临内需和外需双杀的困境,产能过剩加剧。价格底部推动行业洗牌,大量高成本企业因亏损停产,逐渐退出市场;2016年下半年开启的以环保督查为核心的供给侧改革推动小散企业退出,过剩产能进一步出清,供需矛盾初现扭转端倪。据百川资讯统计,2015-2017年以来,我国尿素产量连续下滑。2017年全年总产量5758万吨,较2016年同比下滑近20%。截止2017年底,全国尿素总产能约7489万吨,扣除停车9个月以上可认为复产无望退出市场的产能,2018年我国尿素有效产能约为7241万吨,其中煤头尿素5446万吨,气头尿素1795万吨。图3:尿素月度产量(万吨)201520162017100090080070060050040030020010001月2月3月4月5月6月7月8月9月10月11月12月数据来源:百川资讯、东方证券研究所虽然历年供暖季气头尿素开工都会下降,但今年影响却尤为严重。11月份西南地区气头尿素装臵就开始全面停产,2017年12月底至2018年1月以来,西北地区气头尿素也陆续停车。扣除供暖季前已停车9个月以上的装臵不计,本次供暖季期间停车的气头尿素产能合计达748万吨,占全国气头尿素总产能41%和全国尿素总产能10%,这也是造成今年冬储远低于历史均值的主因。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。3

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工表1:供暖季停产气头尿素梳理企业地区产能(万吨)装置动态(2018年1月5日)内蒙鄂尔多斯联合内蒙古105停车塔西南石化新疆34停车中原大化河南52停车大庆石化黑龙江78停车宁夏石化宁夏134停产甘肃刘化甘肃70停车四川泸天化四川90停车成都玖源四川45检修建峰化工厂重庆140停车合计748数据来源:百川资讯、东方证券研究所2.2社会库存水平远低于历史均值我国供暖季正好与尿素的冬储期重合,我国每年10月起尿素逐渐迈入淡储期,大规模春耕用肥自3月开始,逐渐进入尿素需求的旺季。根据我国主粮作物的用肥需求,尿素的旺季将持续至7月左右,8月开始需求转淡,西北、华北、黄淮等地区的冬小麦播种还将带来一定的冬季用肥需求。在供暖季气头停产限产的背景下,尿素库存累积将受到严重限制。图4:尿素社会库存(万吨)100090080070060050040030020010002013-72014-12014-72015-12015-72016-12016-72017-12017-7数据来源:Bloomberg、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。4

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工图5:我国粮食作物施肥时间1-2月3月4月5月6月7月8月9-11月早稻一季稻晚稻冬小麦春小麦春玉米夏玉米数据来源:互联网、东方证券研究所2.3补库压力大,开工率有望大幅提升结合历史趋势可以看出,社会库存随旺季运行至低位后,淡储补库的开启往往会带动一波涨价行情。今年由于库存达历史新低且产出严重受限,淡储补库面临更大压力;即将释放的春耕需求将面临近年来少见的供给紧张局面,有望为价格带来强有力的正向刺激。而关停的煤头小产能预计复产成本都在1900元/吨以上,更何况以现在的环保核查力度,煤头小产能再复产的概率很小,所以目前2000元/吨左右的尿素价格往下空间其实非常有限。而以这个价格测算,固定床和气流床(包含水煤浆和粉煤气化)尿素的单吨盈利分别达到200和300元左右,处于近几年最好水平。因此即使价格稳定在目前水平不再上涨,尿素行业也是大幅改善。图6:尿素社会库存预测月度期末库存(万吨)月度期末库存E(万吨)山东地区市场价(元/吨,右轴)10002100900190080017007001500600500130040011003009002007001000500数据来源:百川资讯、Bloomberg、Wind、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。5

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工表2:尿素供需平衡试算(万吨)月份需求产能开工率总产量期末库存煤头气头煤头气头平均2018/142471%27%60%3634072018/242471%27%60%3633462018/348195%85%93%5584232018/462095%85%93%558361544617952018/556395%85%93%5583552018/659295%85%93%5583222018/757395%85%93%5583072018/850180%80%80%483289FY581085%67%80%5811数据来源:百川资讯、Bloomberg、Wind、东方证券研究所3.气价上涨将推升全球成本对于尿素行业而言,过去两年最大的外部变化无疑是煤价大幅上涨,气价仍然维持底部,而全球除了我国是煤头产能以外,基本都是气头产能,因此我国基本丧失了出口的成本优势,17年出口量仅为450万吨,同比下降了49%。但我们判断未来天然气中枢价格将会大幅上涨,国外中东和北美以外的气头产能相比我国煤头尿素将丧失成本优势,相应出口需求也将显著改善。图7:IPE英国天然气价格(美元/mbtu)10.009.008.007.006.005.004.003.002.001.000.002015-2-22015-8-22016-2-22016-8-22017-2-22017-8-2数据来源:百川资讯、Bloomberg、Wind、东方证券研究所3.1气价上涨推升全球尿素成本有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。6

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工海外尿素产能绝大多数以天然气为原料,2014年受原油价格暴跌拖累,国际天然气价格持续下跌至2016年下半年。此阶段也是海外气头尿素新产能集中投放的高峰期,低廉的原料价格使得海外尿素成本具有明显的成本优势。由于17年我国煤改气拉高了全球气价,北海天然气价格已从前三季度的5.5美元涨至7.40美元/Mbtu,亚洲更是达到了8.03美元/Mbtu。从长周期看,等热值油煤气价格比一直呈现比较稳定。过去两年无论是油价还是煤价都已翻倍,相应10美元/Mbtu(2.3元/方)可以认为是中长期全球非资源地气价中枢,这也意味着其气头产能含税价将提高至2335元/吨以上,即使相比我国高成本的固定床产能也将丧失成本优势,我国将重夺出口成本优势。图8:气价为5.5美元/mbtu的全球尿素成本曲线(元/吨)25002000中国气头西欧中国固定床非洲印度印尼亚洲其他其他1500中国气流床拉美北美俄罗斯1000中东500005000100001500020000数据来源:百川资讯、Bloomberg、Wind、东方证券研究所图9:气价10美元/mbtu的全球尿素成本曲线(元/吨)2500西欧非洲印度印尼亚洲其他其他中国气头2000中国固定床拉美中国气流床1500北美俄罗斯中东1000500005000100001500020000数据来源:百川资讯、Bloomberg、Wind、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。7

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工3.2海外部分新增气头或难如期释放据YARA统计,海外尿素扩张以2017年为拐点,扩产高峰已过。未来全球尿素总产能增长将保持稳定,预计将低于消费量年增长水平。未来新增全球产能中,除伊朗、俄罗斯和美国这些天然气成本相对低廉的国家之外,亚洲地区2017-2018两年间累计新增的400多万吨气头尿素产能恐将面临气价上涨的不利局面。其中印度作为仅次于中国的全球第二大尿素消费国,其进口量占其总消费量的25%以上,主要来自于阿曼、中国和伊朗。为此,印度曾计划2022年实现尿素自给,并成为尿素净出口国。印度为此制定了2022年前新增1108万吨产能的规划,其中绝大部分以天然气为原料,目前仅Matix于去年10月份开车。我们认为印度尿素成本对天然气价格的高度敏感性及工程缓慢的建设进度将使得其新产能难以如期释放。图10:近年海外尿素扩产情况(百万吨)图11:全球尿素产能预测(百万吨)290270250230~300万吨近10年消费年均增长21019017015020162017201820192020202120222023其他俄罗斯尼日利亚印度伊朗数据来源:YARA、东方证券研究所数据来源:BloombergIntelligence、东方证券研究所表3:印度计划新增产能(百万吨)企业地址产能计划开车原料目前状态MatixPanagarh1.272017/10煤层甲烷已试车ChambalGadepan(Brn.)1.272019/1天然气建设中FertilizersRFCL(JV)Ramagundam(Brn.)1.122019/1天然气建设中HURL(JV)Sindri(Brn.)1.302020/9天然气最后招标/启动HURL(JV)Gorakhpur(Brn.)1.302020/8天然气最后招标/启动TFL(JV)Talcher1.272021/2煤气化最后招标/启动HURL(JV)Barauni(Brn.)1.272020/10天然气最后招标/启动RCFThal1.302021-2022天然气等待政府批准BVFCLNamrup(Brn.)0.892021-2022天然气等待政府批/融资合计11.0数据来源:百川资讯、Bloomberg、Wind、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。8

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工4.粮价有望走出底部过去两年,尿素之所以在持续去产能的情况下价格还如此低迷,主要原因就在于需求也同样在大幅下滑。近两年我国玉米收储改直补后导致播种面积下滑、尿素表观消费量累计减少近13.6%。而同期据WASED预测,美国也有8%玉米转产为基本不需要尿素的大豆,尿素需求也减少了7%。但现在粮价已经处于历史底部,而油价还在持续上涨,从长周期来看,海外玉米乙醇需求与油价高度相关,我国也计划2020年实现汽油10%的燃料乙醇掺和比例,这将有望进一步推动库存去化,玉米价格未来上涨的概率很大,相应尿素需求也将逐渐走出底部。4.1原油上涨将提振北美玉米价格据USDA,燃料乙醇占美国玉米终端用途40%以上。北美燃料乙醇和汽油有很强的替代关系。原油成本占炼油成本70%,油价上涨带动汽油涨价将支撑美国玉米价格。图12:美国玉米终端用途(十亿蒲式耳,截至2017年11月)其他食物、种子和工业用途燃料乙醇用途饲料和其他用途数据来源:USDA、东方证券研究所图13:美国玉米与原油价格强相关性160WTI(美元/桶)CBOT玉米(美分/蒲式耳,右轴)9001408007001206001005008040060300402002010000数据来源:Wind、东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。9

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工4.2我国燃料乙醇推广有望带领粮价走出底部2017年9月,我国十五部委联合印发乙醇汽油实施方案,计划在2020年达到10%的汽油掺加比例。以我国目前汽油年消费量约1.2亿吨来计算,10%掺和比例对应1200万吨燃料乙醇需求。若玉米乙醇渗透率可达80%,将新增2400万吨玉米消耗量,占全国总库存的近10%。中期来看,我国乙醇汽油的大力推广将进一步推动玉米去库存,带动粮食价格景气回暖,推动尿素需求回升。表4:燃料乙醇玉米需求测算燃料乙醇燃料乙醇燃料乙醇玉米乙醇玉米乙醇玉米新增玉米单耗现有产能未来需求新增需求渗透率新增需求需求15%14245330%283906256120094450%4723.2151060%566181280%7552417数据来源:中国淀粉工业协会网站、东方证券研究所图14:我国玉米期末库存(万吨)图15:我国玉米价格(元/吨)300003000250002500200002000150001500100001000500500000数据来源:Wind、东方证券研究所数据来源:Wind、东方证券研究所5.投资建议本轮尿素上涨最受益的无疑是煤头尿素产能,主要弹性标的为阳煤化工和鲁西化工,每100元/吨价格上涨的业绩弹性如下表。鲁西化工我们前期曾有深度报告,阳煤化工简单介绍如下:有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。10

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工表5:阳煤化工业绩弹性市值产能单位市值产能尿素每上涨100元EPS提升(亿元)(万吨)(万吨/亿元)66.94005.980.171数据来源:Wind、东方证券研究所阳煤化工目前有尿素总产能约400万吨,其中先进气化炉产能210万吨,其余为高成本的固定床产能。虽然公司整体尿素成本偏高,但是优势在于体量大,在行业上行周期中弹性无疑也更大。另外公司除了尿素产能以外,其他还有乙二醇、甲醇、烧碱等产品,去年至今的价差也都在大幅改善。表6:阳煤化工主要产品季度价差变化(元/吨)年度产能产品2017Q1Q2Q3Q4(万吨/年)尿素-气流床210846769776956尿素-固定床180808720693847甲醇1081315116512231595烧碱402826304631114083PVC301841185125001546双氧水30587593721丁辛醇217789921877981乙二醇223696300137613320乙烯304980443944274812数据来源:Wind、百川资讯、东方证券研究所6.风险提示1.尿素旺季需求不及预期:若旺季到来尿素需求回暖乏力,且出口持续疲软,供需紧张程度将不及预期,削弱涨价动力。2.天然气及煤炭价格大幅波动:天然气及煤炭价格大幅波动导致成本曲线再次发生大幅偏移,改变不同地区、不同原料的尿素产能在成本曲线中的位臵,从而影响企业盈利和竞争力。3.粮价回暖不及预期:当前粮食价格处于底部,若去库存效果及粮价回暖不及预期,将使得尿素的农业需求回暖受影响。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。11

HeaderTable_TypeTitle石油化工深度报告——尿素行业将迎来景气反转,利好阳煤化工、鲁西化工分析师申明每位负责撰写本研究报告全部或部分内容的研究分析师在此作以下声明:分析师在本报告中对所提及的证券或发行人发表的任何建议和观点均准确地反映了其个人对该证券或发行人的看法和判断;分析师薪酬的任何组成部分无论是在过去、现在及将来,均与其在本研究报告中所表述的具体建议或观点无任何直接或间接的关系。投资评级和相关定义报告发布日后的12个月内的公司的涨跌幅相对同期的上证指数/深证成指的涨跌幅为基准;公司投资评级的量化标准买入:相对强于市场基准指数收益率15%以上;增持:相对强于市场基准指数收益率5%~15%;中性:相对于市场基准指数收益率在-5%~+5%之间波动;减持:相对弱于市场基准指数收益率在-5%以下。未评级——由于在报告发出之时该股票不在本公司研究覆盖范围内,分析师基于当时对该股票的研究状况,未给予投资评级相关信息。暂停评级——根据监管制度及本公司相关规定,研究报告发布之时该投资对象可能与本公司存在潜在的利益冲突情形;亦或是研究报告发布当时该股票的价值和价格分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确投资评级;分析师在上述情况下暂停对该股票给予投资评级等信息,投资者需要注意在此报告发布之前曾给予该股票的投资评级、盈利预测及目标价格等信息不再有效。行业投资评级的量化标准:看好:相对强于市场基准指数收益率5%以上;中性:相对于市场基准指数收益率在-5%~+5%之间波动;看淡:相对于市场基准指数收益率在-5%以下。未评级:由于在报告发出之时该行业不在本公司研究覆盖范围内,分析师基于当时对该行业的研究状况,未给予投资评级等相关信息。暂停评级:由于研究报告发布当时该行业的投资价值分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确行业投资评级;分析师在上述情况下暂停对该行业给予投资评级信息,投资者需要注意在此报告发布之前曾给予该行业的投资评级信息不再有效。

免责声明本研究报告由东方证券股份有限公司(以下简称“本公司”)制作及发布。本研究仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。本报告的全体接收人应当采取必备措施防止本报告被转发给他人。本报告是基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性,客户也不应该认为该信息是准确和完整的。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的证券研究报告。本公司会适时更新我们的研究,但可能会因某些规定而无法做到。除了一些定期出版的证券研究报告之外,绝大多数证券研究报告是在分析师认为适当的时候不定期地发布。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人作出邀请。本报告中提及的投资价格和价值以及这些投资带来的收入可能会波动。过去的表现并不代表未来的表现,未来的回报也无法保证,投资者可能会损失本金。外汇汇率波动有可能对某些投资的价值或价格或来自这一投资的收入产生不良影响。那些涉及期货、期权及其它衍生工具的交易,因其包括重大的市场风险,因此并不适合所有投资者。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本报告主要以电子版形式分发,间或也会辅以印刷品形式分发,所有报告版权均归本公司所有。未经本公司事先书面协议授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或用于未经允许的其它用途。经本公司事先书面协议授权刊载或转发,被授权机构承担相关刊载或者转发责任。不得对本报告进行任何有悖原意的引用、删节和修改。提示客户及公众投资者慎重使用未经授权刊载或者转发的本公司证券研究报告,慎重使用公众媒体刊载的证券研究报告。HeadertTable_Address东方证券研究所地址:上海市中山南路318号东方国际金融广场26楼联系人:王骏飞电话:021-63325888*1131传真:021-63326786网址:www.dfzq.com.cnEmail:wangjunfei@orientsec.com.cn'

您可能关注的文档

- 石油化工行业个人工作总结

- 石油化工行业个人年终-年度工作总结

- 石油化工行业年终工作总结

- 石油化工行业个人工作总结

- 石油化工行业个人工作总结

- 石油化工行业深度报告:我国乙烯原料轻质化进程加快

- 石油化工行业原油期货上市对我国的影响:五年打磨今朝出鞘,原油期货上市尘埃落定

- 石油化工行业2月点评:淡季播种,守望春华

- 石油化工行业深度报告:地缘政治仅制造短期油价高点,中枢将保持在60~70美元桶之间

- 石油化工行业深度报告:18年pvc景气度有望进一步提升

- 石油化工行业2018年投资策略之一:原油走向复苏,看好天然气和民营大炼化的崛起

- 石油化工行业2018年投资策略:重视石化配置价值

- 石油化工行业每周动态跟踪:石化产品联动以及2018年展望

- 石油化工行业深度报告:全球视野看c3产业链景气复苏,推荐卫星石化、滨化股份

- 石油化工行业:“黑天鹅”起舞,2018年原油市场的五大风险

- 石油化工行业深度报告:18年油价展望,地缘政治是关键!

- 石油化工行业深度报告:压裂行业触底回升,有望抬升页岩油成本

- 石油化工行业2018年投资策略之三:民营炼化巨头的崛起

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc