- 1.10 MB

- 2022-04-29 14:05:40 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'行业及产业化工/石油化工2018年01月02日行石化产品联动以及2018年展望业研究/看好——石油化工行业每周动态跟踪行业相关研究原油:预计未来油价中枢缓慢上行。油价目前处于短期高位,2018年从供需角度,我们点"海外炼油利润分析以及主要石化产评观察到北美页岩油的复产弹性,一方面减产已经逐步推动市场走向再平衡,另一方面品展望——石油化工行业每周动态跟踪"2017年12月25日OPEC和俄罗斯等国旨在改变市场供应过剩的格局,避免原油价格大幅下跌,同时也不会"产能分布与成本曲线持续看好甲醇、让油价迅速上升,使得北美页岩油大量增产从而丢失市场份额。PTA的盈利空间——石油化工行业每周动态跟踪"2017年12月18日乙烯:国内新增煤化工产能较多,但是美国以乙烷为原料的乙烯装置陆续投产,副产丙烯量较少。国内新增大型炼化产能主要于2019年投产,但下游聚丙烯预计需求稳定增长,证加上国内出口量增加,预计供需将逐渐趋于紧张。炼厂开工率(主要是FCC路线)对于券研证券分析师丙烯的影响较大,的截止2017年12月28日,山东地炼常减压开工率为64.98%,较上周究谢建斌A0230516050003下降1.17个百分点。报xiejb@swsresearch.com告研究支持丙烯:国内新增煤化工产能较多,但是美国以乙烷为原料的乙烯装置陆续投产,副产丙董宜安A0230516050001烯量较少。国内新增大型炼化产能主要于2019年投产,但下游聚丙烯预计需求稳定增长,dongya@swsresearch.com徐睿潇A0230116120001加上国内出口量增加,预计供需将逐渐趋于紧张。xurx2@swsresearch.com丁二烯:预计2018年弱平衡,新增供给来自于中海壳牌的新增裂解乙烯装置。价格主要联系人江真俊取决于下游橡胶的需求,以及液化石油气和石脑油之间价差(生产乙烯的性价比);长(8621)23297818×转期来看不容乐观。jiangzj@swsresearch.com甲醇:取暖季结束后预计价格将会回落。下游MTO对于甲醇的需求持续,醋酸维持紧张。预计海外美国、伊朗的新增产能投产延期,甲醇仍将长期紧缺。价格主要取决于MTO的盈利能力。纯苯:美国市场紧缺,下游苯乙烯、苯胺、苯酚、己内酰胺等均盈利良好。未来石脑油加工乙烯增加,以及PX、炼油项目的投产,供给增加。美国受原料轻质化影响,未来有望长期紧缺。丙烯酸及酯:2018年国内无新增产能投放,预计供需格局将逐渐好转。长期来看,海外丙烯酸装置较老,未来国内出口及竞争力有望提升。环氧丙烷:2018年东北亚地区装置检修较多,下游需求稳定,预计价格及盈利能力看涨。国内占比约60%的氯醇法工艺存环保问题,开工率不足;且双氧水法的工艺不稳定。PX:2018年上半年无新增产能,预计供应仍然紧张。但下半年以后,以及2019年将会有大型装置陆续投产,长期价格不容乐观。传统石脑油重整路线盈利受损,利润主要取决于PX与甲苯之间价差(甲苯歧化TDP/STDP),以及燃料油为路线的重整装置。PTA:长期格局逐渐向好。主要由于1、需求良好,下游涤纶长丝需求良好,聚酯回收料的减少;2、海外美国价格坚挺,乙烯、炼油轻质化,未来原料成本较高;3、边际定价,复产产能的边际成本较高,财务+折旧费用高;4、行业格局良好,龙头企业地位突出;5、PX供应充足(甲苯歧化生产PX盈利良好),原料PX合约的国内溢价减少。1请务必仔细阅读正文之后的各项信息披露与声明14325299/30242/2018010210:21

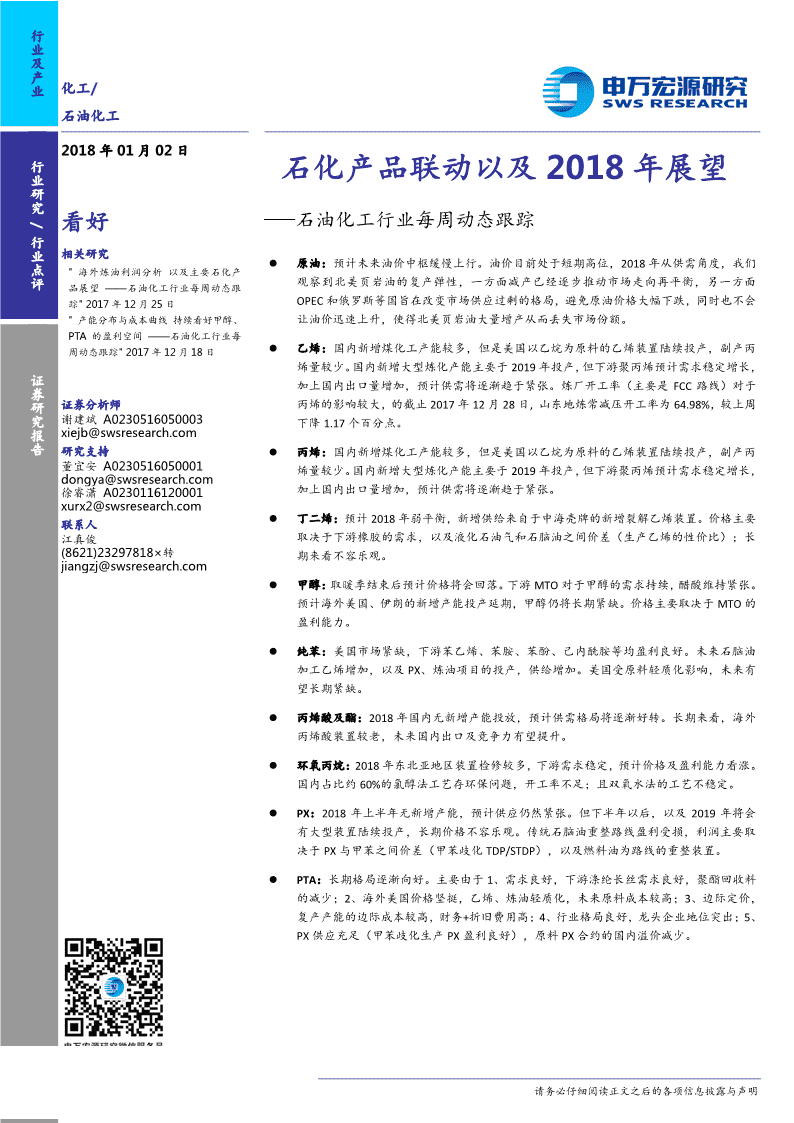

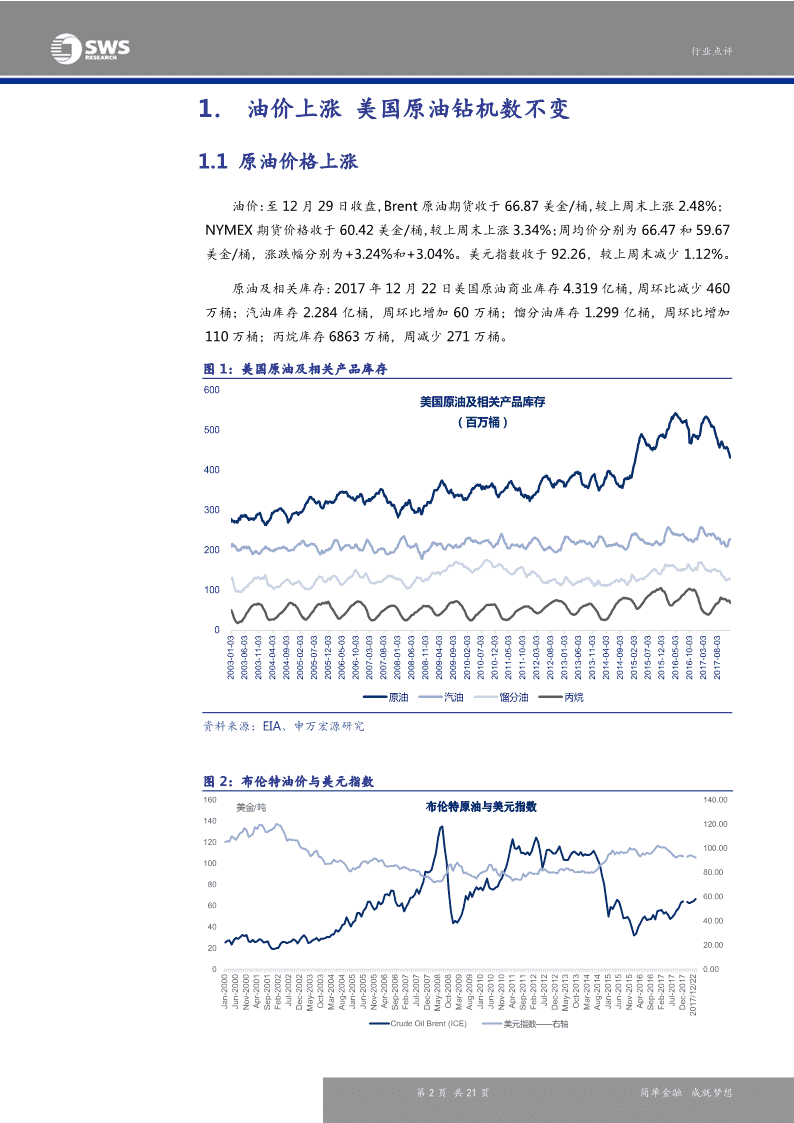

行业点评1.油价上涨美国原油钻机数不变1.1原油价格上涨油价:至12月29日收盘,Brent原油期货收于66.87美金/桶,较上周末上涨2.48%;NYMEX期货价格收于60.42美金/桶,较上周末上涨3.34%;周均价分别为66.47和59.67美金/桶,涨跌幅分别为+3.24%和+3.04%。美元指数收于92.26,较上周末减少1.12%。原油及相关库存:2017年12月22日美国原油商业库存4.319亿桶,周环比减少460万桶;汽油库存2.284亿桶,周环比增加60万桶;馏分油库存1.299亿桶,周环比增加110万桶;丙烷库存6863万桶,周减少271万桶。图1:美国原油及相关产品库存600美国原油及相关产品库存(百万桶)50040030020010002003-01-032003-06-032003-11-032004-04-032004-09-032005-02-032005-07-032005-12-032006-05-032006-10-032007-03-032007-08-032008-01-032008-06-032008-11-032009-04-032009-09-032010-02-032010-07-032010-12-032011-05-032011-10-032012-03-032012-08-032013-01-032013-06-032013-11-032014-04-032014-09-032015-02-032015-07-032015-12-032016-05-032016-10-032017-03-032017-08-03原油汽油馏分油丙烷资料来源:EIA、申万宏源研究图2:布伦特油价与美元指数160140.00美金/吨布伦特原油与美元指数140120.00120100.0010080.008060.006040.00402020.0000.00Jan-2000Jun-2000Nov-2000Apr-2001Sep-2001Feb-2002Jul-2002Dec-2002May-2003Oct-2003Mar-2004Aug-2004Jan-2005Jun-2005Nov-2005Apr-2006Sep-2006Feb-2007Jul-2007Dec-2007May-2008Oct-2008Mar-2009Aug-2009Jan-2010Jun-2010Nov-2010Apr-2011Sep-2011Feb-2012Jul-2012Dec-2012May-2013Oct-2013Mar-2014Aug-2014Jan-2015Jun-2015Nov-2015Apr-2016Sep-2016Feb-2017Jul-2017Dec-20172017/12/22CrudeOilBrent(ICE)美元指数——右轴2请务必仔细阅读正文之后的各项信息披露与声明第2页共21页简单金融成就梦想14325299/30242/2018010210:21

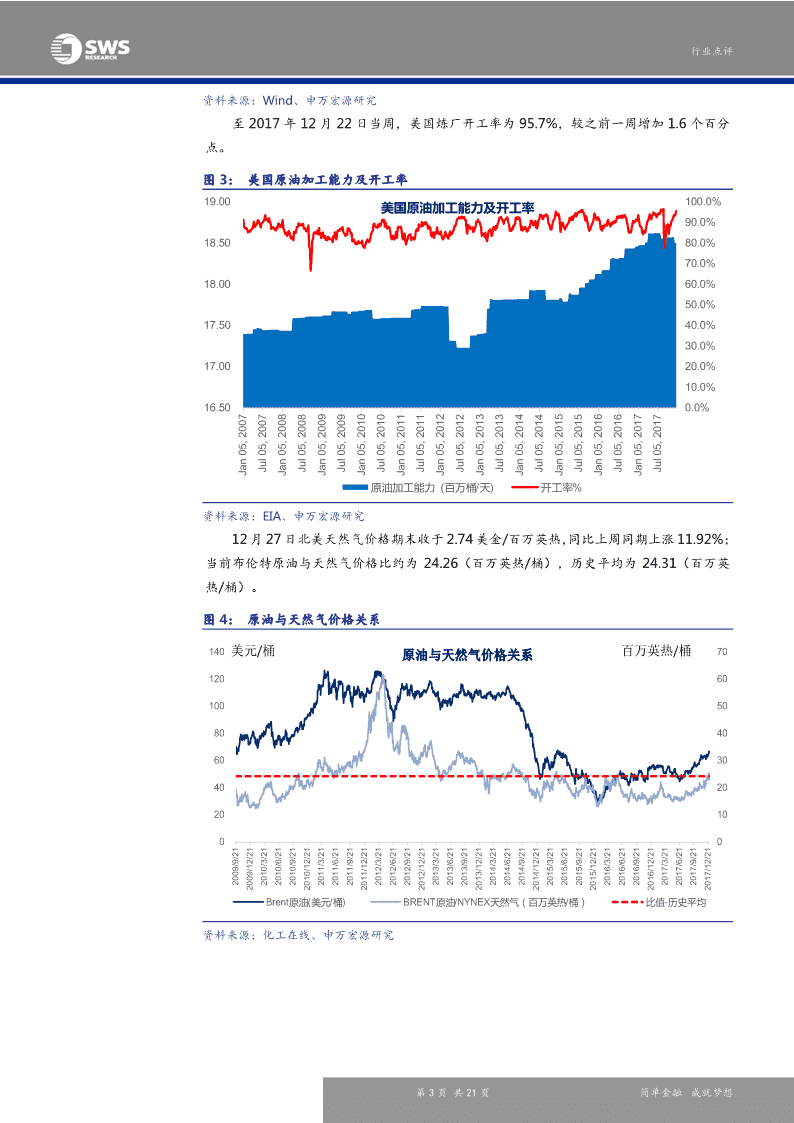

行业点评资料来源:Wind、申万宏源研究至2017年12月22日当周,美国炼厂开工率为95.7%,较之前一周增加1.6个百分点。图3:美国原油加工能力及开工率19.00100.0%美国原油加工能力及开工率90.0%18.5080.0%70.0%18.0060.0%50.0%17.5040.0%30.0%17.0020.0%10.0%16.500.0%Jan05,2007Jul05,2007Jan05,2008Jul05,2008Jan05,2009Jul05,2009Jan05,2010Jul05,2010Jan05,2011Jul05,2011Jan05,2012Jul05,2012Jan05,2013Jul05,2013Jan05,2014Jul05,2014Jan05,2015Jul05,2015Jan05,2016Jul05,2016Jan05,2017Jul05,2017原油加工能力(百万桶/天)开工率%资料来源:EIA、申万宏源研究12月27日北美天然气价格期末收于2.74美金/百万英热,同比上周同期上涨11.92%;当前布伦特原油与天然气价格比约为24.26(百万英热/桶),历史平均为24.31(百万英热/桶)。图4:原油与天然气价格关系140美元/桶原油与天然气价格关系百万英热/桶7012060100508040603040202010002009/9/212010/3/212010/6/212010/9/212011/3/212011/6/212011/9/212012/3/212012/6/212012/9/212013/3/212013/6/212013/9/212014/3/212014/6/212014/9/212015/3/212015/6/212015/9/212016/3/212016/6/212016/9/212017/3/212017/6/212017/9/212009/12/212010/12/212011/12/212012/12/212013/12/212014/12/212015/12/212016/12/212017/12/21Brent原油(美元/桶)BRENT原油/NYNEX天然气(百万英热/桶)比值-历史平均资料来源:化工在线、申万宏源研究3请务必仔细阅读正文之后的各项信息披露与声明第3页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评1.2美国原油钻机数稳定美国原油产量:12月22日美国原油产量为975.4万桶/天,较之前一周减少3.5万桶/天,较一年前增加98.8万桶/天。12月29日美国钻机数929台,与上周减少2台,年增加271台;加拿大钻机数136台,周数量减少74台,年减少21台。其中美国采油钻机747台,周数量不变,年增加222台。图5:美国原油产量与钻机数变化12001800美国原油产量与采油钻机数16001000140080012001000600800400600400200200002011/2/42011/5/42011/8/42012/2/42012/5/42012/8/42013/2/42013/5/42013/8/42014/2/42014/5/42014/8/42015/2/42015/5/42015/8/42016/2/42016/5/42016/8/42017/2/42017/5/42017/8/42011/11/42012/11/42013/11/42014/11/42015/11/42016/11/42017/11/4美国原油产量(万桶/天)美国采油钻机数(右轴)资料来源:BakerHughes、EIA、申万宏源研究全球钻机数:BakerHughes公布2017年11月全球钻机数共2057台,较上月减少20台,较去年同期增加379台;其中美国钻机数911台,月减少11台,年增加331台;加拿大钻机数204台,月不变,年增加31台;除美国、加拿大之外的钻机总数为942台,月减少9台,年增加17台。图6:油价与全球钻机数4请务必仔细阅读正文之后的各项信息披露与声明第4页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评1604500美金/桶油价与钻机数钻机数14040003500120300010025008020006015004010002050000月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月19519519519519519519519519519519519年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年19951995199619971997199819991999200020012001200220032003200420052005200620072007200820092009201020112011201220132013201420152015201620172017CrudeOilBrent(ICE)全球钻机数资料来源:BakerHughes、申万宏源研究1.3权威机构对全球原油市场的判断EIA短期能源展望(2017年12月12日)1、EIA预计11月份美国原油产量为970万桶/天(较10月水平上涨36万桶/天)。11月份的产量提高,反映出飓风“Nate”后,石油生产平台恢复运营。EIA预计,未来几个月美国原油产量将继续增长;预计2017年日产量为920万桶/天,2018年1000万桶/天(上次预测990万桶/天),超过1970年创下的每天960万桶的纪录。2、Brent原油11月均价为63美元/桶,比10月均价高5美元。预计Brent原油2017年均价为54美元/桶(比上期预期高1美元/桶),2018年为57美元/桶(比上期预期高1美元/桶)。预计WTI原油在2018年期间平均价格比Brent原油低4美元/桶(比上期预期降低1美元/桶)。3、预计2017年天然气干气产量为735亿立方英尺/天(比上期预测高1亿立方英尺/天),与2016年比增加7亿立方英尺/天;预计2018年产量同比增加61亿立方英尺/天(比上期预测高出6亿立方英尺/天)图7:油价与全球钻机数5请务必仔细阅读正文之后的各项信息披露与声明第5页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评全球原油供需1026(百万桶/天)Forecast1005MMb/d98496394292190088-186-284-32012-Q12013-Q12014-Q12015-Q12016-Q12017-Q12018-Q1Impliedstockchangeandbalance(rightaxis)Worldproduction(leftaxis)Worldconsumption(leftaxis)Source:Short-TermEnergyOutlook,November2017.资料来源:EIA、申万宏源研究IEA月报:(2017年12月14日)1、需求方面:全球石油需求增长维持不变。2017年为150万桶/日(1.6%),2018年为130万桶/日(1.3%)。对尼日利亚、德国、伊朗的数据进行修订后,石油需求的基准水平大约提高20万桶/日。2、供给方面:在美国石油产量增长的背景下,11月全球石油供给增长20万桶/日,达9780万桶/日,为今年最高水平。一年前,俄罗斯和中东OPEC产油国的产出创下纪录,但产量却下降110万桶/日。预计非OPEC国家在2017年,石油供给增长为60万桶/日,2018年将增长160万桶/日。3、OPEC减产相关:OPEC国家11月份原油供应量连续第四个月下滑,至3236万桶/日,比一年前下降130万桶/日,主要由沙特阿拉伯,安哥拉和委内瑞拉减产所致。11月减产执行率提高到115%,为今年以来最高,将2017年整体减产执行率提高至91%。4、库存:10月OECD商业库存下降0.403亿桶/日,至29.40亿桶/日。创下自2015年7月以来,OECD商业库存的最低水平。比OECD过去5年平均商业库存高1.11亿桶/日。10月,中国的原油库存出现今年以来的首次下降。11月,全球的商业库存数据表现分化。5、油价:基准油价在11月平均上涨了4-5美元/桶,同时12月初油价已经到达这两年以来的最高水平。主要是源于最近OPEC/非OPEC国家减产和Forties输油管道系统关闭。6请务必仔细阅读正文之后的各项信息披露与声明第6页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评OPEC月报(2017年12月13日)全球经济增速:2017年预期增长3.7%(与上月增长一致),2018年预期增长3.7%(与上月增长一致)。全球原油需求:2017年平均每天增长153万桶(与上月预测一致),2018年平均每天增长151万桶(与上月预测一致)。2017年,非OECD国家,以中国为首拉动原油需求增长达46万桶/日;其他亚洲国家(特别是印度为主的),原油需求增长达28万桶/日,OECD美洲国家原油需求增长达24万桶/日。预计2018年,OECD国家对原油需求增长达28桶/日,而非OECD国家原油需求有望大幅增长,潜在增长达123万桶/日。全球原油供给:11月OPEC(除去印尼)的原油产量减少13.3万桶/日,至3245万桶/日。预计2017年非OPEC国家原油供给将增长81万桶/日(比上月增长15万桶/日),至5782万桶/日。2018年,预计非OPEC国家的原油供给量增长99万桶/日(比上月增长12万桶/日),达5881万桶/日。OPEC天然气凝析液和非常规油产量2017年增长17万桶/日,达631万桶/日;2018年预计将增长18万桶/日,达649万桶/日。根据二手资料显示,OPEC11月原油产量减少13.3万桶/日,至3245万桶/日。库存变化:OECD库存10月下降,仍高出过去五年平均水平1.37亿桶、1.8天。OECD总商业库存在2017年10月份下降至29.48亿桶(比过去五年平均水平高1.37亿桶),库存可用天数为62.1天(比过去五年平均水平高1.8天),原油及其产品分别过剩1.1亿桶和0.27亿桶。供需平衡:2017年对OPEC原油的需求维持在3280万桶/日(比2016年增长60万桶/日),预计2018年为3320万桶/日的水平(比2017年增长30万桶/日)。2.乙烯盈利仍然良好2.1乙烯价格上涨盈利维持良好上周石脑油日本到岸周均价上涨16美金,为605美金/吨;丙烷12月26日CFR华东较上周不变,为606美金/吨;乙烯周均价上涨19美金,为CFR东北亚1367美金/吨;丙烯周均价上涨9美金,为CFR中国999美金/吨(山东地区较之前一周上涨100元,为8250-8300元/吨);丁二烯周均价不变,为CFR中国1150美金/吨。芳烃价格:纯苯外盘周均价下降9美金,为FOB韩国866美金/吨(国内华东价格下降150元,为6850元/吨);PX周均价上涨14美金,为CFR中国922美金/吨;PTA期末价格较上周下降40元,为5650元/吨。原料石脑油价格上涨,纯苯回调,上周石脑油裂解乙烯价差为144美金/吨,较之前一周下降10美金(未考虑副产品利用),远高于历史平均的数值。图8:石脑油裂解乙烯价差7请务必仔细阅读正文之后的各项信息披露与声明第7页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评4500400石脑油裂解乙烯价差4000美金/吨3003500300020025001002000150001000(100)5000(200)Jan-08May-08Sep-08Jan-09May-09Sep-09Jan-10May-10Sep-10Jan-11May-11Sep-11Jan-12May-12Sep-12Jan-13May-13Sep-13Jan-14May-14Sep-14Jan-15May-15Sep-15Jan-16May-16Sep-16Jan-17May-17Sep-17价差(右轴)石脑油乙烯丙烯丁二烯纯苯价差=(乙烯+0.5*丙烯+0.15*丁二烯+0.25*纯苯)/3-石脑油(未考虑其他副产品)资料来源:隆众石化、申万宏源研究乙烯目前与石脑油价差762美金/吨,较之前一周增加2美金/吨,远超历史平均452美金/吨的水平。图9:乙烯与石脑油价差1800美金/吨乙烯与石脑油价差16001400120010008006004002000月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月1471471471471471471471471471471471010101010101010101010年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年2007200720072008200820082009200920092010201020102011201120112012201220122013201320132014201420142015201520152016201620162017201720172017/12/1520072008200920102011201220132014201520162017乙烯-石脑油价差乙烯CFR东北亚石脑油日本到岸乙烯-石脑油价差(历史平均)资料来源:Wind、申万宏源研究图10:全球未来主要新增乙烯产能情况(未考虑煤化工新增产能)8请务必仔细阅读正文之后的各项信息披露与声明第8页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评乙烯产能项目投资地区公司地址原料下游预计进度(万吨)(亿美金)Parkersburg,West2012年5月开工,2016Braskem-IdesaJV105乙烷PE52Virginia年6月投产ExxonMobilBaytown,TX150乙烷PE(130万吨)2014年6月建设FormosaPointComfort,TX80乙烷PE30万吨202016EPDM、弹性体、PE、2014年6月开工,预计DowFreeport,TX150乙烷、丙烷40PE2017H1投产北美SasolLakeCharles,LA150乙烷LDPE、EO、MEG702017LakeCharles,Axiall与Lotte化学(LAAC)100乙烷MEG(11亿美金)192019Louisiana2014年4月开工,预计CPChemicalCedarBayou,TX150乙烷聚乙烯50+50万吨2017年投产InglesideEthyleneSanPatricioCounty,55乙烷PVC152017Oxychem/MexichemJVTXSadaraJubail130石脑油/LPGPO、MDI、MEG2002017中东AlSejeelPetrochemical乙烷、丁烷、PE、PP(76万吨)、RasLaffan,Qatar1402018Complex石脑油丁二烯(8.3万吨)亚洲中海油惠州惠州100石脑油2018华锦股份盘锦50石脑油2018中石化湛江湛江80石脑油2019总计1440资料来源:申万宏源研究2.2丙烯价格上涨与丙烷价仍差低于历史均值丙烷价格走强,丙烯与丙烷价差为295美金/吨,较之前一周下降5美金/吨,历史平均价差为355美金/吨。图11:丙烯及丙烷价差2000美金/吨丙烯与丙烷价差150010005000月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月1471471471471471471471471471471471010101010101010101010年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年-5002007200720072008200820082009200920092010201020102011201120112012201220122013201320132014201420142015201520152016201620162017201720172017/12/1520072008200920102011201220132014201520162017丙烯-1.2*丙烷丙烷FOB沙特丙烯CFR东北亚价差平均资料来源:Wind、申万宏源研究图12:全球未来主要新增丙烯产能情况(未考虑煤化工新增产能)9请务必仔细阅读正文之后的各项信息披露与声明第9页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评地区公司地址产能开车时间说明海伟集团河北衡水502016PDH福建美德石化福建福清662017PDH广东尊鹏广东湛江302016PDH宁波福基宁波662017PDH中国卫星石化二期嘉兴452018PDH中海油壳牌二期惠州502018石脑油裂解中海油炼化惠州202018FCC华锦股份盘锦352018石脑油裂解/FCC恒力石化大连402019PDHDowChemicalFreeport,Texas752016PDHEnterpriseProductsMontBelvieu,TX.752017PDHFPCUSAPointComfort,TX552016PDH北美REXtacOdessa,TX302017PDHAscendMaterialsChoc.Bayou,TX1002017PDHWilliamsAlberta,Canada452016PDHC3PetrochemicalsAlvin,Texas502015/2016PDH其他GrupaAzotyGroup’sPolice,Poland402019PDH哈萨克斯坦石化工业公司(KPI)Atyrau502017PDH总计922资料来源:申万宏源研究2.3丁二烯价格稳定长期需求仍紧缺丁二烯价格稳定,与石脑油价差为495美金/吨,与之前一周周相比下降17美金/吨,历史平均为986美金/吨。图13:丁二烯与石脑油价差4500美金/吨丁二烯与石脑油价差40003500300025002000150010005000月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月1471471471471471471471471010101010101010年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年2010201020102011201120112012201220122013201320132014201420142015201520152016201620162017201720172017/12/1520102011201220132014201520162017丁二烯-石脑油价差石脑油日本到岸丁二烯FOB韩国价差平均资料来源:Wind、申万宏源研究10请务必仔细阅读正文之后的各项信息披露与声明第10页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评2.4PX价格上涨长期受油价反弹和下游需求启动带动价格回升PX与石脑油价差在317美金/吨,较之前一周下降3美金,价差历史平均为436美金/吨。图14:PX与石脑油价差2000美元/吨PX-石脑油价差180016001400120010008006004002000月月月月月月月月月月月月月月月月月月月月月月月月月月月月月月159159159159159159159159159159年年年年年年年年年年年年年年年年年年年年年年年年年年年年年年200820082008200920092009201020102010201120112011201220122012201320132013201420142014201520152015201620162016201720172017PX-石脑油价差PXCFR中国石脑油日本到岸PX-石脑油价差…资料来源:Wind、申万宏源研究2.5PTA价格下跌与PX价差扩大PTA-0.66*PX价差为907元/吨,较之前一周下降80元/吨,历史平均为605元/吨。图15:PTA与PX价差(元/吨)14,0002,000PTA与PX价差1,80012,0001,60010,0001,4001,2008,0001,0006,0008004,0006004002,00020000Aug-11Oct-11Dec-11Feb-12Apr-12Jun-12Aug-12Oct-12Dec-12Feb-13Apr-13Jun-13Aug-13Oct-13Dec-13Feb-14Apr-14Jun-14Aug-14Oct-14Dec-14Feb-15Apr-15Jun-15Aug-15Oct-15Dec-15Feb-16Apr-16Jun-16Aug-16Oct-16Dec-16Feb-17Apr-17Jun-17Aug-17Oct-17Dec-17价差-右轴PTAPX历史价差资料来源:Wind、申万宏源研究11请务必仔细阅读正文之后的各项信息披露与声明第11页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评涤纶长丝POY价差为1237元/吨,较之前一周增加64元/吨,历史平均为1356元/吨。图16:涤纶长丝与PTA、乙二醇价差16,0003,000元/吨14,000价差2,50012,000产能过剩价差成本下降2,00010,000需求向好8,0001,5006,0001,0004,0005002,00000Aug-11Oct-11Dec-11Feb-12Apr-12Jun-12Aug-12Oct-12Dec-12Feb-13Apr-13Jun-13Aug-13Oct-13Dec-13Feb-14Apr-14Jun-14Aug-14Oct-14Dec-14Feb-15Apr-15Jun-15Aug-15Oct-15Dec-15Feb-16Apr-16Jun-16Aug-16Oct-16Dec-16Feb-17Apr-17Jun-17Aug-17Oct-17Dec-17价差—右轴涤纶长丝(POY150D/48F)PTA乙二醇历史价差资料来源:Wind、申万宏源研究2.6丙烯酸价格下跌与丙烯价差仍低于历史均值丙烯酸仍处于需求淡季,丙烯国内价格小幅上涨,与丙烯价差为1847元/吨,较之前一周减少268元/吨,仍低于历史4766元/吨的价差平均值。图17:丙烯酸与丙烯价差3000025000丙烯酸与丙烯价差图250002000020000150001500010000100005000500000Jan-05May-05Sep-05Jan-06May-06Sep-06Jan-07May-07Sep-07Jan-08May-08Sep-08Jan-09May-09Sep-09Jan-10May-10Sep-10Jan-11May-11Sep-11Jan-12May-12Sep-12Jan-13May-13Sep-13Jan-14May-14Sep-14Jan-15May-15Sep-15Jan-16May-16Sep-16Jan-17May-17Sep-17丙烯酸-0.73*丙烯价差(右轴)丙烯酸(元/吨)丙烯(元/吨)价差-均值(右轴)资料来源:Wind、申万宏源研究12请务必仔细阅读正文之后的各项信息披露与声明第12页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评2.7环氧丙烷价格上涨与丙烯价差扩大环氧丙烷价格上涨,上周环氧丙烷与丙烯价差为6698元/吨,较之前一周增加207元/吨,历史平均为4565元/吨。图18:环氧丙烷与丙烯价差20000环氧丙烷与丙烯价差18000元/吨1600014000120001000080006000400020000Jan-05Jun-05Nov-05Apr-06Sep-06Feb-07Jul-07Dec-07May-08Oct-08Mar-09Aug-09Jan-10Jun-10Nov-10Apr-11Sep-11Feb-12Jul-12Dec-12May-13Oct-13Mar-14Aug-14Jan-15Jun-15Nov-15Apr-16Sep-16Feb-17Jul-17Dec-17环氧丙烷-0.83*丙烯价差丙烯价格环氧丙烷价格年平均价差资料来源:Wind、申万宏源研究2.8天然橡胶价格回落,或将支持合成橡胶需求天胶价格回落;天然橡胶与顺丁橡胶BR9000的价差2076元/吨,较之前一周下降275元/吨,历史平均超过2649元/吨。图19:天然、丁苯、顺丁橡胶价格曲线50000天然、丁苯与顺丁橡胶价格曲线400003000020000100000-10000Jan-06May-06Sep-06Jan-07May-07Sep-07Jan-08May-08Sep-08Jan-09May-09Sep-09Jan-10May-10Sep-10Jan-11May-11Sep-11Jan-12May-12Sep-12Jan-13May-13Sep-13Jan-14May-14Sep-14Jan-15May-15Sep-15Jan-16May-16Sep-16Jan-17May-17Sep-17天胶与顺丁价差天然橡胶期货价(元/吨)丁苯橡胶(元/吨)顺丁橡胶(元/吨)资料来源:Wind、申万宏源研究13请务必仔细阅读正文之后的各项信息披露与声明第13页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评3.关注油气混改带来的投资机会中央经济会议强调混改体现改革决心,油气成为混改重点领域。2017年中央经济工作会议强调,要按照统筹推进、重点突破的要求加快改革步伐,更好地发挥改革牵引作用。要深化国企国资改革,加快形成有效制衡的公司法人治理结构、灵活高效的市场化经营机制。混合所有制改革是国企改革的重要突破口,按照完善治理、强化激励、突出主业、提高效率的要求,在电力、石油、天然气、铁路、民航、电信、军工等领域迈出实质性步伐。加快推动国有资本投资、运营公司改革试点。表1:混改的主要类型主要类型具体形式鼓励非公有资本参与国有企业非公有资本投资主体可通过出资入股、收购股权、认购可转债、股权置换等多种方式,混合所有制改革参与国有企业改制重组或国有控股上市公司增资扩股以及企业经营管理持集体资本参与国有企业混合允许经确认认定的集体资本、资产和其他生产要素作价入股,参与国有企业混合制改所有制改革革有序吸收外资参与国有企业混引入外资参与国有企业改革重组、合资合作,鼓励通过海外并购、投融资合作、离岸合制改革金融等方式,充分利用国际市场、技术、人才等资源和要素,发展混合所有制经济优化政府投资方式,通过投资补助、基金注资、担保补贴等,优先支持引入社会资本推广政府和社会资本合作模式的项目。鼓励社会资本投资或参股基础设施、公有事业、公共服务领域在公共服务、高新技术、生态环境保护和战略性产业等重点领域,充分发挥国有资本鼓励国有资本以多种方式入股投资、运营公司的资本运作平台作用,对发展潜力大、成长性强的非国有企业进行股非国有企业权投资。探索完善优先股和国家特殊管国有资本参股非国有企业或国有企业引入非国有资本时,允许将部分国有资本转化为理股方式优先股。在少数特定领域探索机那里国家特殊管理股制度坚持激励与约束相结合的原则,通过试点稳妥推进员工持股。主要采取增资扩股、出探索实行混合所有制企业员工资新设等方式,优先支持人才资本和技术要素贡献占比较高的转制科研院所、高新技持股术企业和科技型企业开展试点,推进核心科研人员、经营管理人员和业务骨干等持股资料来源:《国企混改面对面——发展混合所有制经济政策解读》,申万宏源研究油气产业上游小试牛刀,混改重点将在中下游领域。我国油气行业在产业链各个环节都存在较高的垄断,其行业格局的打破依赖于制度的变化,对于油田产业链的混合所有制改革是从下游到上游逐渐放开,目前上游部分主要在新疆地区油田进行试点改革,中油管道气方面今年政策频出,预计未来管网相关混改有望提速,下游零售环节中石化销售公司已经完成混改,未来有望推进上市,中石油销售板块未来有望跟进。表2:“38号文”奠定了我国油气行业上、中、下游行政性垄断的制度基础政策文件上游中游下游炼油:清理关闭小炼油厂;原油进口和流通:国产《关于清理整顿小炼油厂和规范原油开采:取缔没原油和进口原油由国家成品油批发:由中石油、中石化统一经营,原油成品油流通秩序的意见》国办有采矿许可证的采统一配置,不得自行销各炼油厂不得自销;发【1999】38号油场点;售;成品油零售:规范成品油零售市场成品油销售:清理未取得营业执照和《成品关于进一步整顿和规范成品油市油零售经营批准证书》的加油站;新建加油场秩序意见的通知》国办发【2001】N/AN/A站统一由两桶油建设;72号成品油仓储:严格控制14请务必仔细阅读正文之后的各项信息披露与声明第14页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评成品油市场准入:经营资格(批发、零售、仓储)动态管理,每年审核成品油批发:具有长期稳定供应渠道,注册资本不低于3000万元,拥有库存不低于1万立方米油库,拥有成品油管道、铁路专用线、《成品油市场管理办法》N/AN/A公路运输车辆或1万吨以上的成品油水运码头;成品油零售:具有长期供应渠道,与具有批发资格企业签订3年以上供油协议等资料来源:发改委、申万宏源研究把握“两桶油”混改带来的资产整合与民企投资机会。中石化旗下销售公司有望上市,带来加油站资产价值重估,推荐泰山石油;“两桶油”集团实现业务整合,我们推测旗下上市公司有望受益资产注入,推荐大庆华科、四川美丰、中石化冠德;上游勘探业务逐步放开,“老旧”油气田亟需民营资本与技术投入,推荐具有海外油气勘探开采经验的洲际油气、中天能源、新奥股份;混改有利于推进油气管网分离改革,实现管道向第三方开放、独立运营,推动行业良性发展,推荐与中石化合作联营LNG运输分销的恒通股份。表3:中石化集团旗下剩余上市平台(剔除中石化股份有限公司)公司业绩公司代码公司简称市值(亿元)主要业务是否亏损中国最大之石油化工企业之一,是高度综合性石油化工企业,主要生产600688上海石化610否合成纤维、树脂和塑料、中间石油化工产品及石油产品。000554泰山石油57成品油与天然气销售否尿素、复合肥、柴油发动机氮氧化物、三聚氰胺、硝酸铵、包装塑料制16年亏损000731四川美丰60品等化工产品;目前公司开展LNG清洁能源供应业务且在扩大000819岳阳兴长77石油化工品,包括有丙烯、聚丙烯、MTBE、液化气、无纺布、邻甲酚等否石油化工品,包括液化气、聚丙烯、醋酸仲丁酯、MTBE、溶剂油、乙醇000637茂化实华40否胺、聚合级异丁烷、丙烷等2386.HK中石化炼化工程283炼化工程业务否0934.HK中石化冠德88仓储、天然气运输、港口码头服务业务否资料来源:Wind、申万宏源研究4.行业重点信息跟踪1、古雷炼化一体化项目开建。该项目一期工程主要包括80万吨/年乙烯和9套下游深加工化工装置,以及配套的公用工程、码头及储运设施等,项目预计总投资278.8亿元,计划2020年6月30日前建成投产。2、商务部对进口正丁醇进行反倾销立案调查。12月29日,商务部发布公告,决定即日起对原产于台湾地区、马来西亚和美国的进口正丁醇进行反倾销立案调查。本次调查确定的倾销调查期为2016年7月1日至2017年6月30日,产业损害调查期为2014年1月1日至2017年6月30日。调查通常应在2018年12月29日前结束,特殊情况下可延长至2019年6月29日。15请务必仔细阅读正文之后的各项信息披露与声明第15页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评3、山东炼化能源有限公司成立计划五年投资1000亿元。由核心骨干地炼企业牵头发起,以市场化运作方式组建的山东炼化能源集团12月28日正式成立,成为山东省炼化行业转型升级的重要转折点。4、1-11月化学原料和制品业利润增长36.7%。国家统计局12月27日发布的工业企业财务数据显示,2017年1-11月份,规模以上工业企业利润同比增长21.9%。煤炭开采和洗选业、黑色金属冶炼和压延加工业、化学原料和化学制品制造业、石油和天然气开采业4个行业合计新增利润6507亿元,对全部规模以上工业企业利润增长的贡献率为52.8%。5.观点及推荐5.1观点2017年回顾:过去五年行业的资本开支不足,以及低油价支撑,石化盈利持续向好。2014年四季度起油价下跌,2015年石化行业进行去库存以及去合约货过程,2016年化工品整体反弹;2017年油价上涨,企业经过资产负债表修复,盈利也同步大幅改善。1、原油价格上涨:除二季度由于美国钻机数增加、尼日利亚、利比亚产量增加影响外,2017年原油价格整体上行。2、LPG市场紧张:沙特为代表的原油减产,带来油田伴生气的产量减少,LPG(丙烷、丁烷)价格紧张。同时,8月份以来的美国飓风影响,加剧了LPG的价格上涨,出现了价格高于石脑油的现象。3、LNG及天然气产业链:天然气存季节性需求不平衡,LNG和管道气的定价机制因素。冬季为保民用,LNG价格市场化,导致了价格大幅上涨。同时,工业用气的紧张带来了气头化工如甲醇、尿素的价格大幅上涨。4、石化产品联动:石脑油化工路线盈利良好,带来丁二烯的产出占比提升;石脑油重整路线PX盈利受损,甲苯歧化路线盈利改善;甲醇的边际定价受MTO开工率影响;低油价下,轻质油(或低硫油)的加工比例提升;地炼二次加工能力提升的影响等。表4:2016与17年石化大宗商品价格变化产品单位2016年均价2017年均价2016年价差2017年价差价差说明原油(布伦特)美金/桶4555石脑油(C&F日本)美金/吨3994967096与原油丙烷(FOB沙特)美金/吨329466-70-30与石脑油乙烯(CFR东北亚)美金/吨10961192697697与石脑油乙烯(换算)元/吨85979538丙烯(CFR中国)美金/吨758918363359与丙烷丁二烯(FOB韩国)美金/吨113915087401012与石脑油纯苯(FOB韩国)美金/吨641819242323与石脑油16请务必仔细阅读正文之后的各项信息披露与声明第16页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评PX(CFR中国)美金/吨794854395358与石脑油纯苯(华东)元/吨53516752甲苯(华东)元/吨49725434丙烯(华东)元/吨6272750533333261与丙烷换算丙烯酸(华东)元/吨6299835617202877与丙烯环氧丙烷(华东)元/吨91881090439834675与丙烯聚乙烯(期货)元/吨89179508320-30与乙烯聚丙烯(期货)元/吨7399856211271057与丙烯乙二醇(华东)元/吨542170852631362与乙烯PX(华东)元/吨6299688513271451与甲苯PTA(华东)元/吨46335170476626与PX涤纶长丝(POY150D/48F)元/吨6993838611651531与PTA、乙二醇甲醇(港口)元/吨20422778MTO(50%乙烯+50%丙烯)元/吨743485221308188与甲醇苯乙烯(华东)元/吨84751009616151833与纯苯、乙烯环氧乙烷(华东)元/吨8540976813181756与乙烯正丁醇(华东)元/吨537368486691219与丙烯PVC(期货)元/吨5713647715001803与乙烯美元汇率6.646.77资料来源:化工在线、申万宏源研究原油展望:预计未来油价中枢缓慢上行。油价目前处于短期高位,2018年从供需角度,我们观察到北美页岩油的复产弹性,一方面减产已经逐步推动市场走向再平衡,另一方面OPEC和俄罗斯等国旨在改变市场供应过剩的格局,避免原油价格大幅下跌,同时也不会让油价迅速上升,使得北美页岩油大量增产从而丢失市场份额。图20:2016年冻产至今ICE布伦特原油走势702016年冻产至今ICE布伦特原油走势2017年12月(美元/桶)美国原油库存持续下降。65北海Forties管线影响。利比亚管线爆炸。602017年11月55沙特与俄罗斯冻产进一步协议。沙特反腐风暴。2016年12月01日冻产延长。50OPEC达成8年来首2017年8-10月个减产协议2017年5-7月美国钻机数放缓。美国钻机数增加。45美国飓风影响原油产量尼日利亚、利比亚产量中国9月份加大原油进口。增加。402017/2/92017/3/92017/4/62017/5/42017/6/12017/9/72016/12/12017/1/122017/1/262017/2/232017/3/232017/4/202017/5/182017/6/152017/6/292017/7/132017/7/272017/8/102017/8/242017/9/212017/10/52017/11/22016/12/152016/12/292017/10/192017/11/162017/11/302017/12/142017/12/28资料来源:Wind、申万宏源研究17请务必仔细阅读正文之后的各项信息披露与声明第17页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评主要石化产品2018年展望:乙烯:2018年亚洲地区石化检修较多,中东因下游装置投产,预计现货供给量减少。据悉CFR东北亚2018年长约谈判的溢价为80美元/吨,高于2017年50-55美元/吨的溢价结算价。由于美国乙烯装置在2018年起陆续投产,将会以衍生品如聚乙烯的形式冲击东北亚市场。丙烯:国内新增煤化工产能较多,但是美国以乙烷为原料的乙烯装置陆续投产,副产丙烯量较少。国内新增大型炼化产能主要于2019年投产,但下游聚丙烯预计需求稳定增长,加上国内出口量增加,预计供需将逐渐趋于紧张。炼厂开工率(主要是FCC路线)对于丙烯的影响较大,的截止2017年12月28日,山东地炼常减压开工率为64.98%,较上周下降1.17个百分点。丁二烯:预计2018年弱平衡,新增供给来自于中海壳牌的新增裂解乙烯装置。价格主要取决于下游橡胶的需求,以及液化石油气和石脑油之间价差(生产乙烯的性价比);长期来看不容乐观。甲醇:取暖季结束后预计价格将会回落。下游MTO对于甲醇的需求持续,醋酸维持紧张。预计海外美国、伊朗的新增产能投产延期,甲醇仍将长期紧缺。价格主要取决于MTO的盈利能力。纯苯:美国市场紧缺,下游苯乙烯、苯胺、苯酚、己内酰胺等均盈利良好。未来石脑油加工乙烯增加,以及PX、炼油项目的投产,供给增加。美国受原料轻质化影响,未来有望长期紧缺。丙烯酸及酯:2018年国内无新增产能投放,预计供需格局将逐渐好转。长期来看,海外丙烯酸装置较老,未来国内出口及竞争力有望提升。环氧丙烷:2018年东北亚地区装置检修较多,下游需求稳定,预计价格及盈利能力看涨。国内占比约60%的氯醇法工艺存环保问题,开工率不足;且双氧水法的工艺不稳定。PX:2018年上半年无新增产能,预计供应仍然紧张。但下半年以后,以及2019年将会有大型装置陆续投产,长期价格不容乐观。传统石脑油重整路线盈利受损,利润主要取决于PX与甲苯之间价差(甲苯歧化TDP/STDP),以及燃料油为路线的重整装置。PTA:长期格局逐渐向好。主要由于1、需求良好,下游涤纶长丝需求良好,聚酯回收料的减少;2、海外美国价格坚挺,乙烯、炼油轻质化,未来原料成本较高;3、边际定价,复产产能的边际成本较高,财务+折旧费用高;4、行业格局良好,龙头企业地位突出;5、PX供应充足(甲苯歧化生产PX盈利良好),原料PX合约的国内溢价减少。图21:主要乙烯丙烯下游产品价格及生产成本18请务必仔细阅读正文之后的各项信息披露与声明第18页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评主要产品生产成本及利润16000元/吨14000120001000080006000400020000-2000PX乙烯PVC丙烯甲醇MTOPTA-4000LLDPE乙二醇苯乙烯丙烯酸正丁醇聚丙烯环氧乙烷PDH环氧丙烷顺丁橡胶沿海乙烯法市场价格非一体化生产成本利润根据12月29日市场价格资料来源:Wind、申万宏源研究5.2建议关注虽然石油化工短期价格波动性加大,但仍建议关注长期盈利的持续性。由于过去五年石油化工行业新增资本开支增速的下降,导致了新增产能供给有限,而同时下游需求的消费属性增强,盈利有望长期向好。在短期油价窄幅震荡,长期缓慢上升的前提下,石油化工产品盈利整体稳定,但是价格趋势的弹性不大。投资主线仍然是资产负债表健康、盈利稳定、业绩持续改善的行业龙头企业。投资主线是:民企进入大炼化行业、天然气产业链、甲醇以及PTA产业链等。乙烯盈利良好;PX-PTA-涤纶长丝产业链持续向好;沿海地区甲醇上涨,在海外天然气上涨等因素带动下,基本面良好。相对于海外能源巨头埃克森美孚、BP、壳牌、雪佛龙、道达尔等公司,中国石油和中国石化仍有较大的估值优势(PB、PE以及资源储量等角度),建议积极配置。从资源价值(Santos油气资源)、甲醇盈利向好、天然气产业链布局等,推荐新奥股份。涤纶长丝盈利持续,推荐恒力股份、荣盛石化等。低估值,高分红,推荐中国石化、上海石化。丙烷脱氢产业链推荐东华能源、卫星石化。油服行业弹性较大,预计油价如果稳定在60美元/桶以上,油公司后续资本支出将提升,油服公司届时有望迎来量价齐升,建议关注龙头公司海油工程以及布局北美油服的弹性标的通源石油、拥有地理位置和资源优势的贝肯能源。天然气板块需求确定,看好相关产业链投资:1)、煤改气带来的需求量大增;2)、国际能源巨头豪赌天然气产业,未来海外长期供应增加(如澳大利亚高更、俄罗斯亚马尔项目等);3)、价格公式多元化,亚洲定价话语权的增加。表5:石油化工行业重点公司估值表2017/12/29总市值EPSPE行业简称代码收盘价(亿元)16A17E18E19E16A17E18E19E洲际油气600759.SH4.2696.430.020.010.070.303243846314油气开采新潮能源600777.SH3.70251.62(0.05)0.050.260.38-79141019请务必仔细阅读正文之后的各项信息披露与声明第19页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评中国石化600028.SH6.137079.720.380.440.550.6118141110中国石油601857.SH8.0914060.700.040.160.240.26215513331通源石油300164.SZ6.3728.620.050.160.260.38(239)402517华锦股份000059.SZ9.53152.431.131.201.331.4313877中化国际600500.SH8.46176.220.030.330.450.5385261916卫星石化002648.SZ16.60176.580.391.011.271.84(88)16139齐翔腾达002408.SZ12.68225.100.280.470.540.6072272421原油加工及东华能源002221.SZ12.21201.440.330.640.991.303219129下游石油化工中国石油601857.SH8.0914060.700.040.160.240.26215513331中国石化600028.SH6.137079.720.380.440.550.6118141110上海石化600688.SH6.33593.310.550.540.620.5514121012*ST沧大600230.SH42.50125.031.265.015.325.38(48)888康普顿603798.SH17.9935.981.210.660.871.1963272115恒通股份603223.SH23.9828.780.480.550.851.0063442824LNG中天能源600856.SH11.69159.760.380.580.881.423220138泰山石油000554.SZ8.1339.090.010.010.020.023577650391327大庆华科000985.SZ20.8226.990.260.330.380.45164635447油气混改四川美丰000731.SZ7.9847.20(0.42)0.000.000.00(57)---新奥股份600803.SH15.02148.060.530.891.281.5528171210资料来源:Wind资讯、申万宏源研究6.风险油价及化工品回落风险。地缘政治影响。20请务必仔细阅读正文之后的各项信息披露与声明第20页共21页简单金融成就梦想14325299/30242/2018010210:21

行业点评信息披露证券分析师承诺本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,并对本报告的内容和观点负责。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。与公司有关的信息披露本公司隶属于申万宏源证券有限公司。本公司经中国证券监督管理委员会核准,取得证券投资咨询业务许可,资格证书编号为:ZX0065。本公司关联机构在法律许可情况下可能持有或交易本报告提到的投资标的,还可能为或争取为这些标的提供投资银行服务。本公司在知晓范围内依法合规地履行披露义务。客户可通过compliance@swsresearch.com索取有关披露资料或登录www.swsresearch.com信息披露栏目查询从业人员资质情况、静默期安排及其他有关的信息披露。机构销售团队联系人上海陈陶021-2329722118930809221chentao@swsresearch.com北京李丹010-6650061018930809610lidan@swsresearch.com深圳胡洁云021-2329724713916685683hujy@swsresearch.com股票投资评级说明证券的投资评级:以报告日后的6个月内,证券相对于市场基准指数的涨跌幅为标准,定义如下:买入(Buy):相对强于市场表现20%以上;增持(Outperform):相对强于市场表现5%~20%;中性(Neutral):相对市场表现在-5%~+5%之间波动;减持(Underperform):相对弱于市场表现5%以下。行业的投资评级:以报告日后的6个月内,行业相对于市场基准指数的涨跌幅为标准,定义如下:看好(Overweight):行业超越整体市场表现;中性(Neutral):行业与整体市场表现基本持平;看淡(Underweight):行业弱于整体市场表现。我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议;投资者买入或者卖出证券的决定取决于个人的实际情况,比如当前的持仓结构以及其他需要考虑的因素。投资者应阅读整篇报告,以获取比较完整的观点与信息,不应仅仅依靠投资评级来推断结论。申银万国使用自己的行业分类体系,如果您对我们的行业分类有兴趣,可以向我们的销售员索取。本报告采用的基准指数:沪深300指数法律声明本报告仅供上海申银万国证券研究所有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。客户应当认识到有关本报告的短信提示、电话推荐等只是研究观点的简要沟通,需以本公司http://www.swsresearch.com网站刊载的完整报告为准,本公司并接受客户的后续问询。本报告首页列示的联系人,除非另有说明,仅作为本公司就本报告与客户的联络人,承担联络工作,不从事任何证券投资咨询服务业务。本报告是基于已公开信息撰写,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人作出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为作出投资决策的惟一因素。客户应自主作出投资决策并自行承担投资风险。本公司特别提示,本公司不会与任何客户以任何形式分享证券投资收益或分担证券投资损失,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。市场有风险,投资需谨慎。若本报告的接收人非本公司的客户,应在基于本报告作出任何投资决定或就本报告要求任何解释前咨询独立投资顾问。本报告的版权归本公司所有,属于非公开资料。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。21请务必仔细阅读正文之后的各项信息披露与声明第21页共21页简单金融成就梦想14325299/30242/2018010210:21'

您可能关注的文档

- 石油化工行业个人工作总结

- 石油化工行业深度报告:我国乙烯原料轻质化进程加快

- 石油化工行业原油期货上市对我国的影响:五年打磨今朝出鞘,原油期货上市尘埃落定

- 石油化工行业2月点评:淡季播种,守望春华

- 石油化工行业深度报告:地缘政治仅制造短期油价高点,中枢将保持在60~70美元桶之间

- 石油化工行业:尿素行业将迎来景气反转,利好阳煤化工、鲁西化工

- 石油化工行业深度报告:18年pvc景气度有望进一步提升

- 石油化工行业2018年投资策略之一:原油走向复苏,看好天然气和民营大炼化的崛起

- 石油化工行业2018年投资策略:重视石化配置价值

- 石油化工行业深度报告:全球视野看c3产业链景气复苏,推荐卫星石化、滨化股份

- 石油化工行业:“黑天鹅”起舞,2018年原油市场的五大风险

- 石油化工行业深度报告:18年油价展望,地缘政治是关键!

- 石油化工行业深度报告:压裂行业触底回升,有望抬升页岩油成本

- 石油化工行业2018年投资策略之三:民营炼化巨头的崛起

- 石油化工行业2018年投资策略之二:环保约束催生供需改善,芯片国产化带来本土材料机会

- 石油化工行业深度报告:中报符合预期,油价成为关键变量

- 石油化工行业2017年中报回顾:上游复苏、下游景气维持,预计q3业绩环比提升

- 石油化工行业每周动态跟踪:烯烃下游价格传导受阻,三季度石化业绩有望大幅改善

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc