- 663.66 KB

- 2022-04-29 14:10:26 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'Page2/19行业报告内容目录15G商用驱动射频前端增长趋势确定,2023年全球市场有望达到350亿美元41.1射频前端承载射频信号的处理功能,是无线通信的硬件基础41.25G商用将使联网终端数及射频模块价值量大幅增加,射频前端迎来量价齐升机会61.3射频前端市场年复合增速超14%,2023年全球市场有望达到350亿美元82完成兼并整合的国际大厂商受益行业增长,国内加强射频产业链建设有望渐次突破92.1国外厂商垄断射频前端器件供应,集成化趋势进一步加强产业集中度92.2性能决定滤波器终端应用,Avago、Qorvo等厂商垄断高端市场102.3射频功放制程工艺特殊,IDM厂商占据市场核心地位122.4国内产业链建设逐渐完备,射频器件企业有望渐次突破153先进技术工艺、强产业资源整合能力构建行业核心竞争力163.1先进技术工艺和系统性封装打造强产品力163.2产线齐全、具备模组能力的厂商构建行业壁垒163.3深度绑定基带厂商,构筑行业强话语权174投资策略:关注向上突破——向中高端市场渗透、向下整合——与射频模组和方案厂商有深度协作的射频器件企业185风险提示18第30页共30页

图表目录图表1电磁波频谱划分4图表2射频和微波典型应用与频率范围4图表3典型无线电发射机和接收机系统构成5图表4射频前端器件种类及功能6图表55G相关应用场景6图表62014-2022年国内物联网市场规模(亿元)6图表75G通信下手机射频前端器件数量变化7图表8智能手机射频前端模块平均价值量(美元)7图表9历代iphone手机射频前端模块价值量7图表10预计2023年射频前端各器件市场空间(亿美元)及增速8图表11各主要厂商在苹果手机射频前端市场占比9图表12射频行业并购整合9图表13射频前端相关模组及器件集成度10图表14滤波器核心参数10图表15金属腔体和陶瓷介质滤波器技术原理及核心参数对比11图表16SAW和BAW滤波器核心参数对比11图表17SAW滤波器全球市场份额12图表18BAW滤波器全球市场份额12图表19国内主要滤波器企业12图表20功率放大器核心参数13图表21射频功放制作材料、工艺及优劣势对比13图表22全球功放企业市场份额14图表23国内主要的PA企业14图表24射频前端器件产业链15图表25全球主要射频厂商产品能力16图表26高通在射频前端领域的竞争优势17图表27高通射频前端方案涵盖范围17图表28全球基带芯片市场份额17第30页共30页

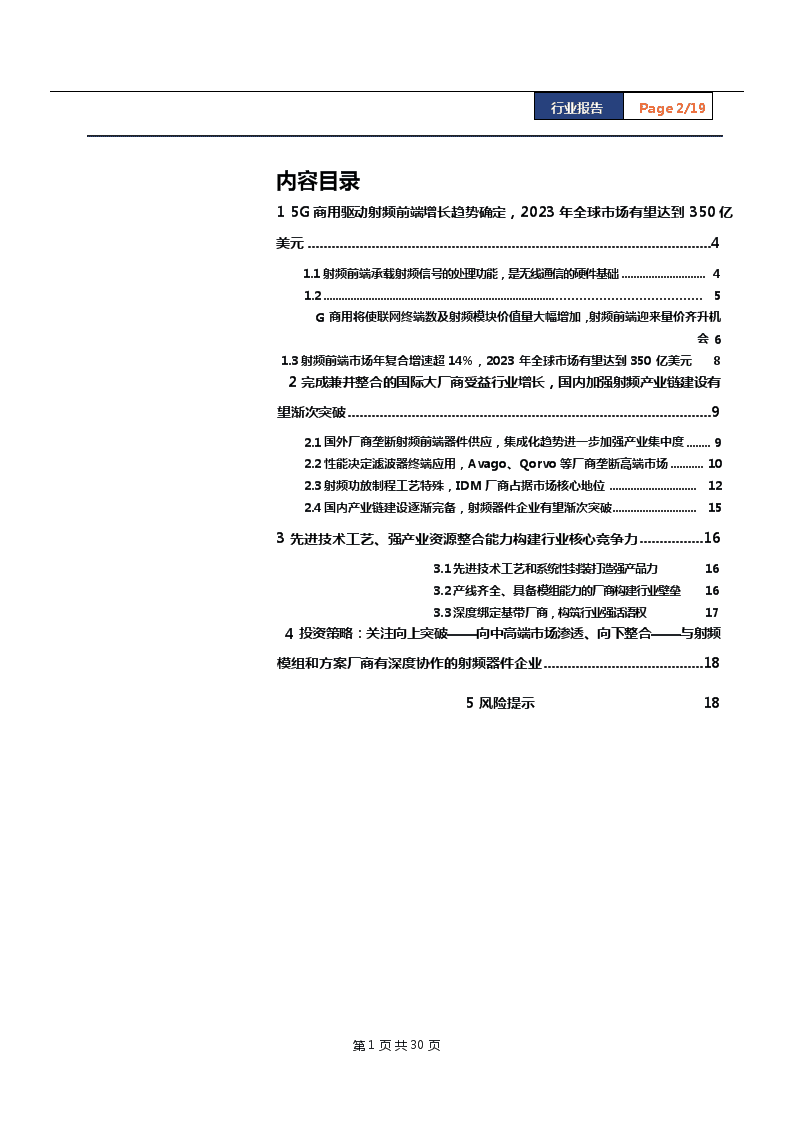

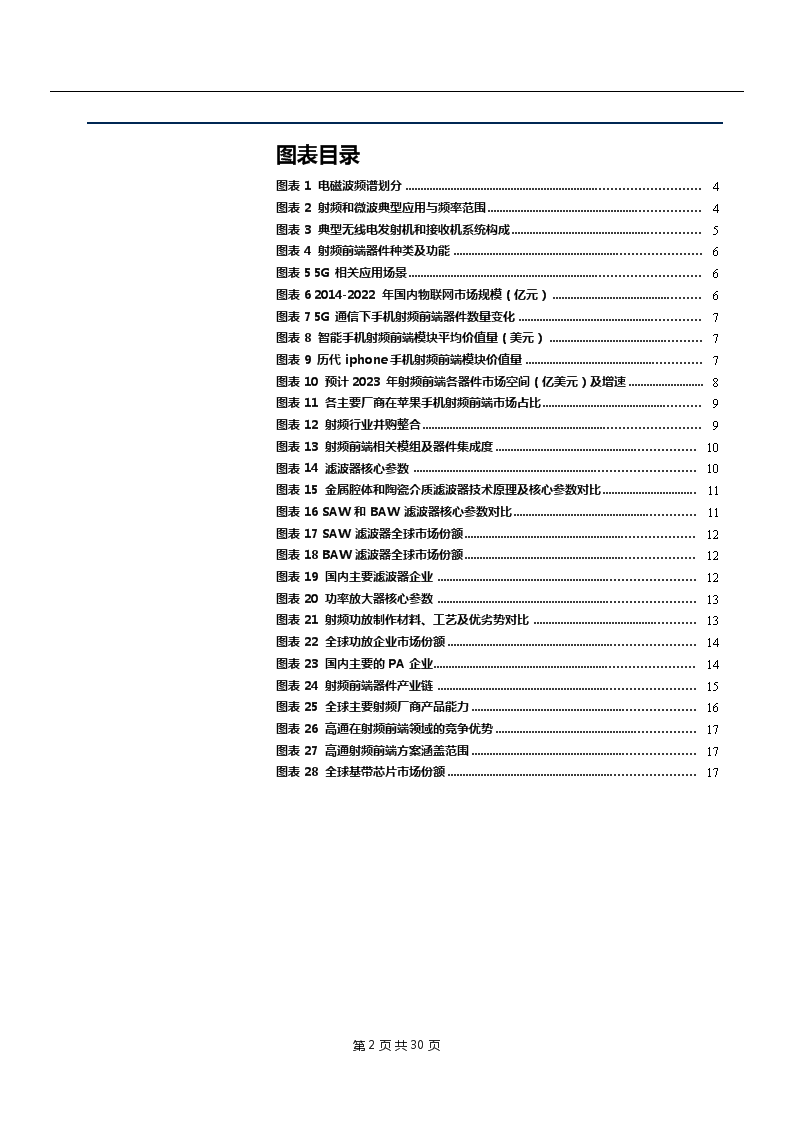

15G商用驱动射频前端增长趋势确定,2023年全球市场有望达到350亿美元1.1射频前端承载射频信号的处理功能,是无线通信的硬件基础射频指的是可辐射到空间的电磁波,属于无线电波的较高频段。射频(RadioFrequency,简称RF),意为可以辐射到空间的电磁波的发射频率,是一种高频交流变化电磁波的简称(本为无线电频率,简称为“射频”),频率范围在300KHz~300GHz之间。频率在1KHz以内的电磁波是为低频,高于10KHz的称为高频,射频(300K-300GHz)是高频的较高频段,通常包括了VHF(甚高频)、UHF(特高频)及微波(300M-300GHz,射频的较高频段)。图表1电磁波频谱划分资料来源:《射频微波电路设计》,射频是无线通信信号的载体,被广泛用于无线通讯、导航、识别及探测等各种无线通信领域。射频作为无线通信信号的载体被广泛应用于无线通信的各个领域,如以蜂窝与无线通信网络为基础的陆上语音和数据通信、陆上和基于卫星的广播系统、用于货运和物流业务的射频识别(RFID)系统及导航系统的GPS等。图表2射频和微波典型应用与频率范围项目缩写全称频段GSM900全球移动通信系统880-960MHzGSM1800全球移动通信系统1.71-1.88GHz蜂窝移动电话UMTS通用移动电信系统1.92-2.17GHzTetra集群无线电440-470MHzWLAN无线局域网2.45GHz、5GHz第30页共30页

无线网络蓝牙近距离无线电2.45GHz第30页共30页

导航GPS全球定位系统1.2GHz、1.575GHz13.56MHz、868MHz第30页共30页识别RFID射频识别2.45GHz、5GHz第30页共30页FM模拟广播发射机网络87.5~108MHzDAB数字语音广播223~230MHz无线电广播DVB-T数字电视广播-陆上系统470~790MHzDVB-S数字电视广播-卫星系统10.7~12.75GHzSRR汽车短距离雷达24GHz雷达应用ACC自适应巡航控制雷达77GHz资料来源:《射频微波电路设计》,射频前端即无线电系统的接收机和发射机,可实现信号的传输、转换、处理等功能,是无线通信的硬件基础。无线电接收机是将叠加到射频或载波上的信号转换到较低频率上,以便将其直接送到扬声器或进一步数字化处理;发射机则是将基带信号叠加或调制到一个RF载波上,以便将其辐射到自由空间。射频前端(RadioFrequencyFrontEnd,RFEE)模块位于无线电系统的天线(信号接收和发射)和基带(数字信号处理)之间,是信号传输、转换和处理的桥梁。射频前端的性能直接决定了移动终端可以支持的通信模式、接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。图表3典型无线电发射机和接收机系统构成资料来源:《射频微波电路设计》,射频前端由功放、滤波器、射频开关等器件构成。射频前端包括滤波器、低噪声放大器、功率放大器、天线开关、双工器等器件,通过许多子系统级联以实现电磁波信号发送和接收的目的,在多模/多频终端中发挥着核心作用。第30页共30页

其中,滤波器的功能是提供频率可选择性、消除干扰信号;放大器通过提高信号接受幅度和需要发射的信号的功率来管理噪声电平;双工器负责FDD系统的双工切换及接收/发送通道的射频信号滤波;射频开关负责接收、发射通道之间的切换。第30页共30页

图表4射频前端器件种类及功能器件种类功能滤波器1)将有用的信号与噪声分离,提高信号的抗干扰性及信噪比;2)滤掉不感兴趣的频率成分,提高分析精度;3)从复杂频率成分中分离出单一的频率分量。低噪声放大器(LNA)主要用于将接收通道中的小信号放大、降低噪声影响。功率放大器(PA)提升信号的功率电平、放大发射通道的射频信号,决定手机的通话质量、信号接收能力、续航时间等。双工器负责FDD系统的双工切换及接收/发送通道的射频信号滤波开关(Switch)负责接收、发射通道之间的切换。资料来源:电子技术设计,1.25G商用将使联网终端数及射频模块价值量大幅增加,射频前端迎来量价齐升机会5G可实现高速率、低时延通信,使物联网、自动驾驶、VR/AR等应用场景逐渐成为可能。5G商用越来越近,其增强型移动宽带、大规模机器类通信和超高可靠与低延迟通信功能将使得物联网、超高清视频、车联网、工业互联网、AR/VR等应用场景的实现成为可能,亦将使联网终端数实现大幅增长,对射频模块的需求也相应大幅增加。据JuniperResearch发布的数据显示,物联网连接设备的数量将在2020年达到385亿个,届时人均设备连接数将达到5.1个。此外,Gartner预计2020年联网设备数量将达到260亿个,通讯设备商Cisco和Ericson则预计设备连接数将达到500亿个。图表55G相关应用场景图表62014-2022年国内物联网市场规模(亿元)80000200.0%60000150.0%40000100.0%2000050.0%00.0%201420162018E2020E2022E物联网市场规模增速资料来源:公开资料,资料来源:中国产业信息网,5G通信将大幅增加手机射频前端的器件数量。为了获得手机通信速率的大幅提升,5G将引入Sub-6GHz和6GHz以上频段通信,同时需要利用MIMO技术由现有的2通道通信向4~8第30页共30页

通道通信演进,将推动手机终端射频系统的全面升级,预计射频前端模块中包括滤波器、PA、Switch&Tuner、低噪声放大器(LNA)等在内的器件数量将会大幅增加。第30页共30页

图表75G通信下手机射频前端器件数量变化器件种类数量变化滤波器为添加新频段通信功能,需要提升滤波器数量,Skyworks预计从4G到5G,滤波器数量平均将由40只上升到50只。PA为实现从2通道向4通道通信,PA数量预计将可能翻倍提升。Switch&Tuner射频开关和调节器同天线通道数相关,4G到5G终端开关数量可由10只升至30只。LNALNA市场的增长主要来自分集模组的应用,PA模组集成以及新增天线的应用。资料来源:公开资料,手机需支持的无线连接协议越来越多,通信技术革新带来手机射频前端价值量持续上升。手机从最初仅支持单一通信系统,到当前的2G、3G、4G、WiFi、BT、NFC、FM等7个以上的通信系统,射频前端的价值量一再提升。如2G手机的射频前端价值量不足1美元,而可实现全球4G通信的智能手机,其射频前端价值量已超过了16美元,5G时代将超过20美元。根据Qorvo的数据,智能手机射频前端平均价值量已由2014年的5.8美元上升至2018年的8.6美元。图表8智能手机射频前端模块平均价值量(美元)第30页共30页10987654321020142015201620172018价值量增长率25.00%20.00%15.00%10.00%5.00%0.00%第30页共30页资料来源:Qorvo,iFixit的苹果手机拆机报告显示,历代iphone手机的射频器件,包括滤波器组、PA模组、射频开关、射频收发器、Wi-Fi/BT/FM模组等模块的价值量不断攀升,而射频前端模块的总价值量已经上升至35.5美元。图表9历代iphone手机射频前端模块价值量发布时间机型单机射频前端价值(美元)2013.09iphone5s/c14.7第30页共30页

2014.09iphone6/6Plus19.92015.09iphone6s/6sPlus21.32016.09iphone7/7Plus26.4第30页共30页

2017.09iphone8/8Plus/X28.62018.09iphoneXS/XSMax/XR35.5资料来源:公开资料,1.3射频前端市场年复合增速超14%,2023年全球市场有望达到350亿美元射频前端未来数年有望实现快速增长,至2023年市场空间将达到350亿美元。YoleDevelopment的数据显示,2017年手机射频前端市场规模为150亿美元,预计2023年将达到352亿美元,年复合增速为14%。其中,滤波器市场规模最大,预计从2017年的80亿美元增长至2023年225亿美元,年复合增速达19%;功率放大器市场规模仅次于滤波器,2017年为50亿美元,预计2023年将增至70亿美元,年复合增速为7%;射频开关市场规模位居第三位,2017年为10亿美元,预计2023年将达到30亿美元,年复合增速在15%;低噪声放大器2017年市场规模2.46亿美元,预计2023年将达到6.02亿美元,年复合增速约16%。图表10预计2023年射频前端各器件市场空间(亿美元)及增速400CAGR滤波器—19%PA—7%射频开关—15%LNA—16%天线协调器—15%其他—25%35030025020015010050020172023E滤波器PA射频开关LNA天线协调器其他资料来源:YoleDevelopment,第30页共30页

第30页共30页

2完成兼并整合的国际大厂商受益行业增长,国内加强射频产业链建设有望渐次突破2.1国外厂商垄断射频前端器件供应,集成化趋势进一步加强产业集中度美日厂商垄断高端射频前端器件供应,台湾、中国大陆厂商立足中低端,努力向高端市场切入。射频前端领域设计及制造工艺复杂、门槛极高,以Broadcom/Avago、Qorvo、Skyworks、Murata、TDK为代表的美日IDM厂商拥有较强的产品和模组制造能力,优势明显,当前占据绝大部分市场份额,尤其是在智能手机领域;中国大陆及台湾厂商以Fabless和晶圆代工模式为主,强调产业分工协作,其中台湾企业在晶圆代工、封装测试等中下游环节占据重要位置,大陆厂商在技术、专利、工艺等方面与国际大厂存在差距,主要供应中低端PA、滤波器、射频开关等产品。随着射频前端产业链逐渐向中国转移,国内厂商加紧技术工艺突破,努力向高端市场迈进。图表11各主要厂商在苹果手机射频前端市场占比100%90%80%70%60%50%40%30%20%10%0%201320142015201620172018BroadcomSkyworksQorvo其他资料来源:YoleDevelopment,射频厂商兼并整合,射频前端模块化、集成化和提供整体射频解决方案渐成趋势。随着5G支持的频带数量增加,射频前端的复杂度也逐渐提高,将滤波器与PA、开关等射频器件进行整合,向模块化、集成化和整体射频解决方案方向发展,同时提高射频方案的整体价值成为当前产业发展趋势。近年来,国际大厂通过整合兼并加强平台建设,以提供射频前端模组产品,当前射频器件巨头厂商基本都具备滤波器、功放、开关、低噪放等器件的设计、制造及模组生产能力。第30页共30页

图表12射频行业并购整合案例产业并购整合案例产品、模组/方案能力说明第30页共30页

2012年,Murata收购RenesasPA业务。提供滤波器、PA等射频前端核心部件,整合自身射频产品平台。2014年,RFMD与TriQuint合并成Qorvo。IDM巨头合并,可提供PA、开关、SAW/BAW及射频前端模组。Skyworks先后收购Panasonic和MEMSsolution。可提供PA、TC-SAW、FBAR,增强自身射频前端模组开发能力。2015年,Avago以370亿美元收购Broadcom。IDM巨头收购,具备射频前端全产品和模组供应能力。2016年,Qualcomm与TDK联合成立RF360。基带厂商与射频器件厂商结合,获取声表面波滤波器、射频前端模块技术,具备手机终端通信系统全产品供应能力。2017年,联发科收购洛达科技。可提供射频前端模块,完善自身平台。资料来源:公开资料,图表13射频前端相关模组及器件集成度模组集成的器件集成度ASM天线和开关低FEM滤波器和开关低DivFEM集成FEM的分集模组中FEMiD集成ASM和双工/滤波器中PAiD集成PA和双工中SMMBPA(3G/4G)支持单模式多频带的PA模组中MMMBPA(3G/4G)支持多模式多频带的PA模组中TxModule(2G)集成PA和开关的发射模组中PAMiD集成MMMBPA和FEMiD高LNADivFEM集成DivFEM和LNA高资料来源:Skyworks,2.1性能决定滤波器终端应用,Avago、Qorvo等厂商垄断高端市场带宽宽度、插入损耗、抗干扰能力是评价滤波器性能的关键指标。滤波器通过电容、电感、电阻等元器件的组合移除信号中不需要的频率分量,同时保留需要的频率分量,从而保障信号能在特定的频带上传输,消除频带间相互干扰。性能(带宽宽度、插入损耗、抗干扰能力等)是滤波器选择过程中需要重点考虑的因素,同时需综合考虑尺寸和成本。图表14滤波器核心参数第30页共30页

参数功能中心频率(CenterFrequency)用来计算滤波器通带带宽,一般取带通或带阻滤波器左、右相对下降1dB或3dB边频点之和的一半。第30页共30页

截止频率(CutoffFrequency)指低通滤波器的通带右边频点及高通滤波器的通带左边频点,通常以1dB或3dB相对损耗点来标准定义。通带带宽(BWxdB)需要通过的频谱宽度,通常用X=3、1、0.5即BW3dB、BW1dB、BW0.5dB表征滤波器通带带宽参数。插入损耗(InsertionLoss)滤波器对电路中原有信号带来的衰耗,以中心或截止频率处损耗表征。损耗越小,则通过滤波器的有效信号强度越大,滤波器的性能就越好。带内驻波比(VSWR)衡量滤波器通带内信号是否良好匹配传输的一项重要指标。阻带抑制度衡量滤波器选择性能好坏的重要指标,该指标越高说明对带外干扰信号抑制的越好。延迟(Td)指信号通过滤波器所需要的时间,数值上为传输相位函数对角频率的导数,即Td=df/dv。品质因素(Q值)指电感在某一频率的交流电压下工作时,所呈现的感抗与其等效损耗电阻之比。Q值越高,则滤波器的通带带宽越窄,无效信号越少,表明其滤波能力越好。资料来源:电子技术设计,5G时代,介质滤波器和体声波滤波器在体积、损耗和频率方面更具优势,将分别主导基站和终端市场。目前,基站用滤波器以金属腔体滤波器为主,工艺较为成熟、稳定性好、价格较低。随着5G时代新天线技术的应用,天线数量增加,相应的滤波器的数量也在增加,对滤波器的体积、发热等方面提出了更高的要求,而陶瓷介质滤波器因其具有体积小、损耗低、Q值高及工作频率稳定性好等优点,未来有望成为行业主流。图表15金属腔体和陶瓷介质滤波器技术原理及核心参数对比滤波器种类技术原理损耗体积Q值带外抑制适用场景金属腔体滤波器电磁波在同轴腔体滤波器中震荡大大低高频率范围广陶瓷介质滤波器电磁波谐振发生在陶瓷介质材料内部小小高低器件体积要求高资料来源:公开资料,在手机等终端领域,一方面对滤波器的体积要求更高(数量增加),而声学滤波器采用半导体微加工工艺,可实现低成本、小体积;另一方面,5G通信要求滤波器能适应更高的频率,体声波滤波器(BAW)相比声表面波滤波器(SAW)具有更低的损耗、更高的Q值,在2GHz以上的高频领域更有优势。图表16SAW和BAW滤波器核心参数对比滤波器种类频段范围插入损耗功率阈值体积SAW2.5GHz以下低低小BAW2-20GHz很低高很小资料来源:公开资料,第30页共30页

5家国际巨头厂商占据绝大部分终端市场份额,Avago更是几乎独占BAW第30页共30页

滤波器市场。目前,全球终端市场的滤波器供应较为集中,主要为美日国际巨头垄断,前5大厂商市场份额达到95%。在BAW滤波器方面,只有Avago、Qorvo等少数几家企业掌握量产技术,光Avago一家便占据全球87%的市场份额;SAW滤波器方面,也基本被Murata、TDK、TaiyoYuden等日本厂商垄断,三家合计占有85%以上的市场份额。图表17SAW滤波器全球市场份额图表18BAW滤波器全球市场份额Mutara4%5%TDK9%TaiyoYuden47%14%SkyworksQorvo其他21%3%2%8%AvagoQorvoTaiyoYudenTDK87%资料来源:中国产业信息网,资料来源:中国产业信息网,国内滤波器产业尚处于发展早期,不论是在技术层面还是在整个产业的配套方面差距明显。国内在滤波器领域起步较晚,主要厂家是研究院所和一些民营公司,如麦捷科技、德清华莹电子、中电26所、中电55所、无锡好达电子、北京长峰(航天二院)、中讯四方、中科飞鸿(具有中科院声学所背景)等;BAW滤波器目前仅有中电26所、天津诺斯微在FBAR(薄膜体声波)方面有完整的产线,其他还有汉天下和RDA都在进行FBAR的开发,但尚无完整的工艺线。图表19国内主要滤波器企业企业名称企业基本情况麦捷科技公司投资4.5亿元增资SAW滤波器业务,目前公司产品已通过MTK和展讯技术平台认证,并实现批量出货,主要供货给国内手机品牌。中电26所国内唯一拥有齐全的SAW滤波器技术的单位,产品包括SAW、TC-SAW、FBAR滤波器,也是国内少有的能为中兴/华为提供声表面滤波器厂商。中电55所国内较早使用铌酸锂、钽酸锂等压电晶体制作声表面波滤波器产品的企业之一。德清华莹公司专注铌酸锂晶体的声表面波滤波器,是国内唯一同时拥有材料、器件、模块的企业。无锡好达电子公司拥有国内最大、最先进的声表面波滤波器产线,主要产品为声表面波滤波器、双工器、谐振器等,应用于手机、基站等领域。资料来源:公开资料,2.1射频功放制程工艺特殊,IDM厂商占据市场核心地位第30页共30页

高输出功率和效率是射频功放的核心。功率放大器位于发射机的末级,功能是将已调制的频带信号放大到所需要的功率值,再送到天线中发射,保第30页共30页

证一定区域内的接收机可以收到满意的信号电平,并且不干扰相邻信道的通信。功放是整个通讯系统芯片组中除基带主芯片之外最重要的组成部分,手机的通话质量、信号接收能力等都由功放决定,其核心性能参数为输出功率,理论上功率越大,通信质量越好,但高功率必然带来高功耗,因此在保证拥有足够输出功率同时还要兼顾效率的提升。图表20功率放大器核心参数性能参数指标意义工作频率功放的重要指标,影响输出功率和增益。输出功率功放的核心性能指标,通常用饱和输出功率的大小来衡量,大小根据实际应用而定,移动终端一般为0.3~0.6W,基站一般为10~100W。效率功放的核心性能指标,一般与输出功率结合在一起衡量,提高效率对移动通信终端比较重要,可以延长续航时间。线性度反映功放的非线性效应,影响信号质量。功率增益输出功率/输入功率,表征功放的放大特性。资料来源:《无线通信射频电路技术与设计》,材料及制造工艺决定射频功放的性能,化合物半导体PA仍将是主流。射频功放的制作材料历经三代半导体材料(硅、锗,砷化镓、磷化铟,碳化硅、氮化镓、锗化硅)到碳纳米管、石墨烯等特殊材料,GaAsPA基于其高击穿电压、高输出功率等特性成为当前主流,CMOSPA由于性能及成本原因,目前只用于低端市场。Qorvo预计5G来临之后,8GHz以下,GaAsPA仍是主流,8GHz以上GaN有望率先在基站市场成为主力。此外,功放还是射频器件中相对独立的领域,是手机射频系统里难以集成的元器件。图表21射频功放制作材料、工艺及优劣势对比材料制造工艺工艺对比应用领域Ge(锗)、Si(硅)CMOS工艺工艺成熟,硅晶圆相对便宜,易于集成射频控制逻辑单元;但设计复杂,研发投入成本高,且硅基功放的线性度、输出功率、效率等方面性能较差,同时有膝点电压高、击穿电压低、硅基衬底的电阻率低等缺点。多用于2G手机和低端WiFi领域。GaAs(砷化镓)、InP(磷化铟)GaAs工艺高功率、高效率(略低于GaN),工艺成熟,兼具成本与性能优势。当前射频PA的主流,广泛用于手机/WiFi等消费电子领域。SiC(碳化硅)、GaN(氮化镓)、SiGe(锗化硅)、SOI(绝缘层上硅)GaN工艺具有极高的功率、效率和增益,工艺复杂,成本高。多用于远距离信号传送或高功率(雷达、基站收发台、卫星通信)和军用电子等特殊应用。碳纳米管(CNT)——具有物理尺寸小、电子迁移率高、电流密度大和本征电容低等特点。是纳米电子器件的理想材料。第30页共30页

石墨烯——具有很高的电子迁移速率、纳米数量级的物理尺寸、强度等优秀的电学及机械性能。未来射频芯片高频领域的热门材料。第30页共30页

第30页共30页资料来源:公开资料,全球PA市场绝大部分份额被Skyworks、Qorvo、Broadcom等IDM厂商第30页共30页占据。由于GaAs/GaN化合物PA工艺的独特性和高技术壁垒,当前市场呈现出IDM巨头垄断的局面,前三大厂商Skyworks、Qorvo、Broadcom/Avago合计市场份额超过90%。GaAsPA的代工龙头为台湾的稳懋,其主要客户除了高通、RDA等Fabless企业外,还包括Broadcom/Avago、Murata、Skyworks等IDM企业。图表22全球功放企业市场份额3%4%25%43%25%SkyworksQorvoBroadcom/AvagoMurataOthers资料来源:公开资料,国内射频功放集中在中低端领域,高端市场有待突破。国内射频功放公司有近20家,以Fabless企业为主,主要有RDA/紫光展锐、中科汉天下、唯捷创芯等,产品集中在2G/3G射频PA领域,总体市场份额偏小。图表23国内主要的PA企业企业名称射频产品企业相关情况RDA/紫光展锐PA、滤波器老牌PA厂商,已与展讯合并,打造基带加射频前端的平台型公司。公司产品涵盖2G/3G/4G移动通信基带芯片、射频芯片、射频前端(PA模组和滤波器为主)等,公司是全球第十大Fabless厂商。唯捷创芯PA由前RFMD人员成立,专注于射频与高端模拟IC,主要产品是GaAsPA,广泛应用于2G/3G/4G手机及其它智能移动终端。智慧微PA由前Skyworks人员成立,是全球首家量产可重构多频多模射频前端的芯片公司,拥有可重构SOI+GaAs混合工艺,产品包括MMMBPA、物联网/WiFi射频前端。国民飞镶PA、前端模组由国民技术射频事业部独立而来,公司深耕PA领域,目前已拥有国内最完整的4G射频方案。中科汉天下PA国内领先2/3/4G射频前端和SoC芯片供应商,产品包括手机射频第30页共30页

前端/PA、物联网芯片等,芯片年出货量达7亿颗。宜确半导体PA、Switch、LNA由前锐迪科高管成立,已完成5GFEM芯片中主要功能模块的验证,包括Sub-6GHz以及mmWave两个频段的PA、LNA、Switch、第30页共30页

Filter等。中普微PA产品涵盖GSM、W-CDMA、TD-CDMA、CDMA2000以及快速演变的TD-LTE,提供2G/3G/4G全面的射频前端解决方案。资料来源:公开资料,2.1国内产业链建设逐渐完备,射频器件企业有望渐次突破国内射频器件设计+代工+封测产业链逐渐完备。射频前端器件领域由于设计及制造工艺复杂,国际上以IDM企业为主,代表厂商为Skyworks、Qorvo、Broadcom/Avago等产业巨头;国内射频产业起步较晚,有实力建产线的射频厂商不多,更多的是采取Fabless+Foundry+封测厂的垂直整合模式分工协作,国内近年来加强相关产业链建设,整个射频器件产业逐渐崛起,设计企业以RDA/紫光展锐、唯捷创芯为代表,晶圆代工厂有三安光电、海特高新,以及长电科技等封测厂商。图表24射频前端器件产业链资料来源:公开资料,国内企业立足低端市场,集成化及技术变革趋势下有望实现向高端领域突破。对于国内射频产业来说,高端市场短期进入门槛很高,产品质量与验证周期均长,在产业壁垒逐步堆高的前提下,只有先从低端市场做起,依靠成本和市场服务优势占据一定的市场份额,积累起相对应的人才和技术,才有机会向中高端产品延伸。5G来临的时候,一部分模组厂商可以在技术进行迭代器件快速通过技术引进或者相关公司收购快速进入行业;另一部分有资金优势的企业可以通过Fabless+Foundry的方式快速介入代工行业,国内的企业多数在工艺改造和成本管控方面具有优势,可通过此路径加快技术工艺的突破。第30页共30页

2先进技术工艺、强产业资源整合能力构建行业核心竞争力2.1先进技术工艺和系统性封装打造强产品力先进技术工艺打造强产品力,助力企业渗透高端应用领域。滤波器、PA、LNA、射频开关等射频子器件多采用MEMS、化合物半导体、SOI、SiGe等非标准硅基工艺制造,工艺水平即决定了器件的基本性能及终端应用。以滤波器为例,过去几年中,以Broadcom/Avago为代表的厂商面对通讯市场对高选择性滤波器的技术需求,加大高性能的TC-SAW及FBAR滤波器产品的研发力度,使其滤波器产品的频率选择性大大提高,解决了单机中通讯频段增多带来的抗干扰技术难题,市场份额进一步扩大,同时通过专利构建了更强的行业壁垒。此外,射频前端产业代工壁垒较高,且通常存在先进产能供给不足等问题,有自己的产线(拥有制造工艺)或有可靠Fab合作伙伴的国内厂商在市场中将更具竞争力。单个射频器件封装微小化,系统性封装是当前射频前端器件集成模组化的主流实现方式。鉴于手机内部空间有限,而其使用的滤波器和双工器等射频器件数量迅速上升,同时由于滤波器、PA是非硅基工艺,难以集成SoC,因此在设计时需要平衡器件的体积与性能,从而带来射频器件的变化与升级。而5G时代采用高频的毫米波段对应更小尺寸的射频元件,其封装复杂度大幅提升,对封装过程中的连线、垫盘和通孔等结构精密度要求更高,避免妨碍到芯片上的射频功能,现阶段系统性封装是射频前端模组化的最优方案。2.2产线齐全、具备模组能力的厂商构建行业壁垒射频前端集成化趋势明显,拥有齐全产线、具备模组能力的企业构筑行业壁垒。射频前端集成化不仅可以降低成本、提高性能,还可以为客户提供综合产品方案和服务,是必然趋势。相比单一器件企业,产线齐全的厂商不仅能提高客户服务能力和客户黏性,还有利于布局价值和壁垒更高的前端模组产品。如2014年RFMD和TriQuint合并成立Qorvo,RFMD擅长功放,TriQuint的优势则在SAW和BAW方面,合并后的Qorvo不仅保持其在滤波器和功放领域的竞争优势,更可提供深度融合的射频前端模组。图表25全球主要射频厂商产品能力公司国家/地区商业模式模组能力滤波器PALNA开关调谐包络基带Qualcomm美国FablessüüüüüüüüBroadcom/Avago美国IDMüüüüüüüQorvo美国IDMüüüüüüü第30页共30页

Skyworks美国IDMüüüüüü第30页共30页

Murata日本IDMüüüüüTDK日本FablessüüüüTaiyoYuden日本FablessüüMTK中国台湾Fablessüüüü紫光展锐中国大陆Fablessüüüüüü宜确半导体中国大陆Fablessüüüü唯捷创芯中国大陆Fablessüüü资料来源:公开资料,(ü表示可提供相关产品)目前,国际大厂均在进行产业资源整合,打造自身模组能力,Qualcomm与TDK成立合资企业RF360后,是当前唯一做到射频前端和基带全覆盖、拥有完整射频系统解决方案的厂商。国内多数厂商专注单类器件产品,通过切入模组厂商供应体系抢占中低端市场份额,除紫光展锐外,鲜有覆盖多产线的射频前端企业。图表26高通在射频前端领域的竞争优势齐全的射频前端产品SAW、TC-SAW、BAW,PA,Switch,LNA,天线调谐。模组集成拥有先进的系统级封装能力,可提供射频前端集成化方案。通讯系统解决方案结合自己的基带芯片,提供整套通讯系统解决方案。资料来源:公开资料,2.1深度绑定基带厂商,构筑行业强话语权基带芯片与射频前端具有很强的协同性,基带市场的高集中性对前端市场有较大影响力。由于基带芯片决定了射频前端所支持的模式和频数,因此,集中度更高的基带领域对射频前端市场的重要性不言而喻,基带厂商如Qualcomm可借用基带市场的优势捆绑销售射频模组,直接参与全产业的生产、销售,加剧行业竞争的同时再度强化行业壁垒。根据StrategyAnalytics的数据,2017年全球基带芯片市场规模达212亿美元,其中Qualcomm一家即占有53%的市场份额。图表27高通射频前端方案涵盖范围图表28全球基带芯片市场份额第30页共30页

19%12%53%16%QualcommMTKSamsungOthers资料来源:Qualcomm,资料来源:公开资料,第30页共30页

2投资策略:关注向上突破——向中高端市场渗透、向下整合——与射频模组和方案厂商有深度协作的射频器件企业5G商用带来射频模块价值量和使用数量的大幅增加,射频前端迎来量价齐升机会,2023年全球市场有望达到350亿美元,年复合增速超14%。与此同时行业头部垄断效应越发明显,特色工艺为主、IDM模式盛行的情况下,短期内国内企业突围难度加大。长期来看,伴随着国内半导体产业链配套的逐渐成熟,我们认为国内厂商中具备较强研发能力的企业有望从低端向中高端领域渗透,同时将有机会向射频模组和方案厂商供货并进入其产业资源圈,推荐关注兼具技术实力和平台资源的唯捷创芯、宜确半导体。3风险提示(1)技术研发不及预期:技术工艺决定射频前端各子器件性能,国内企业在技术研发、工艺积累方面还存在不足,若企业技术研发不及预期,将影响产品推出,进而影响市场表现;(2)市场拓展不达预期:射频前端领域市场极为集中,国际大厂在分立器件和模组方面优势巨大,国内企业在高端应用领域面临较大的市场拓展压力。第30页共30页'

您可能关注的文档

- 半导体行业国产替代:供需共振,国产半导体设备再启航

- 半导体行业电子“科创”系列报告:安集科技,顺应国内大发展,服务全球的的半导体材料供应商

- 半导体行业研究系列之五(功率半导体):电力电子核心,国产替代大势所趋

- 半导体行业科创板系列·十五:晶丰明源

- 半导体行业射频功率放大器行业深度研究:5G时代,射频功率放大器需求有望多点开花

- 半导体行业MES的研究与应用

- 2010年拓扑研究所全球半导体行业展望

- 2012年中国半导体行业以及分立器件发展介绍

- 雪球研报-半导体行业-东方证券黄盼盼解读半导体行业新政-雪球-20131128※

- 半导体行业职位招聘表

- 半导体行业:一张图看懂安集科技(A19044.SH),半导体材料领先企业

- 中国半导体行业协会与北京世纪保险经纪公司开展风险管理项目合作

- 半导体行业常用气体介绍

- 半导体行业:科创板半导体研究,浪起于微澜之间

- 亚洲半导体行业:Q3无反弹,无论华为采取何种制裁措施,衰退都在恶化

- 2019年全球半导体行业展望

- 半导体行业动态跟踪:华为海思,如何走出具有中国特色的高端芯片突围之路

- 半导体行业“方向资产”半导体系列一:大陆半导体逆周期成长,产业变革机遇渐行渐近