- 1.45 MB

- 2022-04-29 13:53:35 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'证券研究报告(增持,维持)《锂电革命,理想能源》曾彪(新能源行业分析师)SAC号码:S08505170800062017年12月13日14055053/30242/2017121309:56

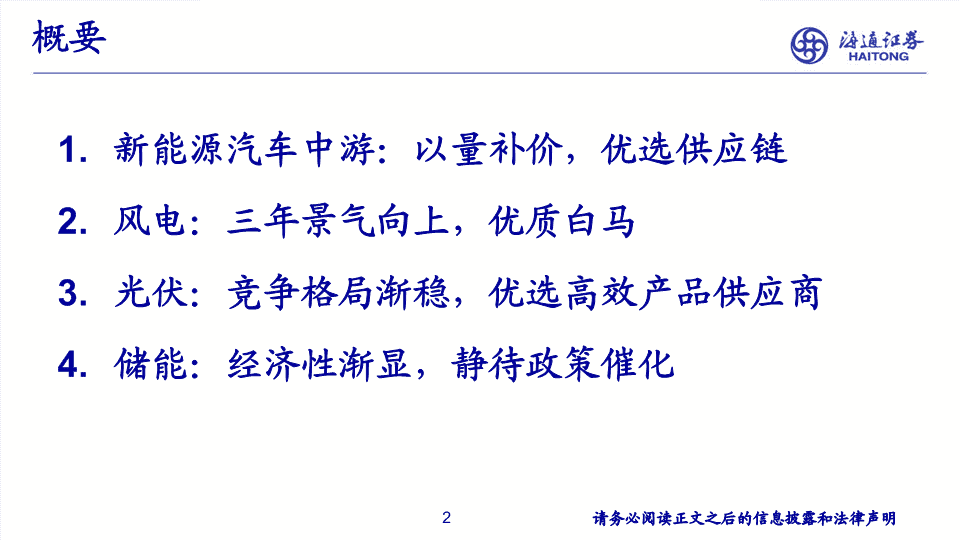

概要1.新能源汽车中游:以量补价,优选供应链2.风电:三年景气向上,优质白马3.光伏:竞争格局渐稳,优选高效产品供应商4.储能:经济性渐显,静待政策催化2请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

新能源汽车:以量补价,优选供应链第一节要点:•新能源汽车为成长+周期,成长性渐成主旋律•18年1季度筑底,行业再起航•中游以量补价,优选高成长行业•消费属性渐显,供应链逻辑择股3请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.1、新能源汽车:成长+周期•成长性:市场规模的增长,14年8万辆到17年70万辆;•周期性:1)政策周期;2)产品价格周期;3)二级市场股价周期;•整体判断:周期减弱,成长增强,光伏逻辑演变为苹果产业链逻辑。图12015-2017年二级市场锂电池指数6,000图1我国原油产量构成(万吨)5,5002015201620175,0004,5004,0003,5003,0002,5002,0001,500资料来源:Wind,海通证券研究所4请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.2、预判:18年1季度行业低点反转•政策:1)提标准,2)降补贴;•抢装:会发生,但抢装行情存疑,18年1季度面临行业低谷,存在风险;•预判:政策变化引发17年4季度中游去库存,18年1季度重上目录,1季度电池价格下降。预判18年1季度后行业反弹,趋势行情开启。图2:2016-2017年新能源汽车单月销量(万辆)9.08.02016年2017年7.06.05.04.03.02.01.00.01月2月3月4月5月6月7月8月9月10月11月12月1月2月3月4月5月6月7月8月9月10月资料来源:汽车工业协会,海通证券研究所5请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.3、18年展望:各板块产量、产值增速•18年上游钴量价齐升,锂量升价稳;中游以量补价;•补贴政策提标准利好三元系,三元电芯、湿法隔膜、三元正极材料量增;考虑到价,产值增速前三位:三元动力电芯、湿法隔膜、六氟磷酸锂。表117-19年新能源汽车各材料产量、产值增速产量2016年2017年E2018年E2019年E17-19年复合增速产值2017年E2018年E2019年E17-19年复合增速价格2017年E2018年E2019年E17-19年复合增速三元动力,Gwh6.514.524.836.558.80%氢氧化锂,亿元81.6126.8150.835.90%三元动力,元/wh1.61.31.2-14.50%YOY,%123%71%47%YOY,%55%19%YOY,%-19%-10%湿法隔膜,亿平4.67.311.514.239.20%三元动力,亿元231.5322427.135.80%湿法隔膜,元/平米543.4-17.50%YOY,%59%57%23%YOY,%39%33%YOY,%-20%-15%氢氧化锂需求,万吨4.75.47.910.135.90%湿法隔膜,亿元36.54648.114.80%三元正极,万元/吨17.514.913.4-12.50%YOY,%16%46%27%YOY,%26%5%YOY,%-15%-10%三元正极材料,万吨5.47.69.711.522.70%六氟磷酸锂,亿元7.49.111.323.50%锂电铜箔,万元/吨5550.00%YOY,%41%27%19%YOY,%23%24%YOY,%0%0%锂电铜箔合计,万吨5.346.227.689.1421.20%锂电铜箔,亿元31.138.445.721.20%六氟磷酸锂,万元/吨161616.82.50%YOY,%17%23%19%YOY,%23%13%YOY,%0%5%六氟磷酸锂,万吨0.40.50.60.720.50%钴,亿元208.4252.6277.415.40%电解液,万元/吨5550.00%YOY,%16%23%18%YOY,%21%10%YOY,%0%0%电解液,万吨8.29.511.713.820.50%三元正极材料,亿元133.7144.3154.17.30%负极,万元/吨4.543.5-11.80%YOY,%16%23%18%YOY,%8%7%YOY,%-11%-13%负极产量,万吨12.313.916.318.816.20%电解液,亿元47.558.36920.50%电池级碳酸锂,万元/吨141312-7.40%YOY,%14%17%15%YOY,%23%18%YOY,%-7%-8%电池级碳酸锂,万吨4.835.586.487.314.40%电池级碳酸锂,亿元78.184.387.65.90%钴,万元/吨4044444.90%YOY,%16%16%13%YOY,%8%4%YOY,%5%0%钴,万吨4.55.215.746.310.00%负极,亿元62.665.365.82.50%氢氧化锂,万元/吨1516150.00%YOY,%16%10%10%YOY,%4%1%YOY,%7%-6%请务必阅读正文之后的信息披露和法律声明资料来源:高工锂电,海通证券研究所14055053/30242/2017121309:566

1.4、18年展望:首推钴、锂、湿法隔膜•上游领涨:需求弹性弱,但供给格局好,量价齐升;18年钴好于锂;•中游以量补价:需求弹性好,但供给格局差,不具备领涨属性;•湿法隔膜:最具成长,竞争格局最佳,龙头业绩有显著增长,关注创新股份;•电解液:18年量增价稳,边际变化较好,关注多氟多、天赐材料;•正极材料:18年以量补价,关注杉杉股份、当升科技;•负极材料:周期性成长性皆弱,关注高端供应商璞泰来。表2单位kwh动力电池各材料产值(523电池)碳酸锂钴三元正极材料负极材料湿法隔膜电解液三元电芯模组量,kg0.750.241.81.0181.211产值,元113963246099729001500前五大占比80%85%34%77%55%60%70%70%毛利率,%65%40%15%25%60%35%30%8%17-19年复合增速14%10%23%16%39%21%59%59%18年周期性高点高点高点低点周期向下低点周期向下周期向下资料来源:高工锂电,海通证券研究所7请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.5、关注中游电池:马太效应,强者恒强•动力电池核心竞争力在于工艺、材料、设备环节,决定电池性能、成本;•未来“马太效应”明显,龙头企业规模优势(材料采购成本)、工艺水平(产品性能、直通率)强者恒强;•卖方市场转买方,紧跟明星车企供应链,紧跟三元电池;•关注国轩高科、亿纬锂能。表32017年磷酸铁锂、三元电池成本分析2017年比容量,mAh/kg电压,V1kwh用量,kg或平米单价,万元/吨成本,元/kwh2017年比容量,mAh/kg电压,V1kwh用量,kg或平米单价,万元/吨成本,元/kwh正极磷酸铁锂1403.22.239.3208正极三元NCA1603.71.6918.0304负极石墨3503.20.893.329负极硅碳3503.70.773.325电解液1.346.587电解液1.056.568隔膜23.23.377隔膜16.64.575铜箔0.948580铜箔0.858572其他成本140其他材料、制造成本135电芯成本(95%直通率)653电芯成本(95%直通率)716Pack成本(大模组)400Pack成本(小模组)400合计成本1,053合计成本1,116售价1,650售价1,500毛利率36%毛利率26%资料来源:高工锂电,海通证券研究所整理8请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.6、设备:关注Pack设备•动力电池集中度逐渐提升,龙头企业仍有扩产意愿;电芯设备存量订单丰富,电芯设备升级拉长行业周期;•关注Pack设备:1)Pack自动化水平低,一致性较海外差别较大;2)爆款车型逐渐增多,自动化Pack产线需求提升;3)降本增效,需求提升;•关注星云股份(Pack自动化产线提供商)、科恒股份、先导智能。图3动力电池Pack自动化生产线资料来源:星云股份官网,海通证券研究所9请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.7、18年特斯拉大年,关注其供应链•17年新能源汽车类似12年的智能手机;特斯拉类似于苹果,model3类似iphone4,国内新能源整车类似华为、小米;•18年为特斯拉大年,50万辆产量规划将带动其供应链快速增加;•关注特斯拉供应链中科三环、旭升股份。图4特斯拉发展历程资料来源:Tesla,海通证券研究所整理10请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

1.8、风险提示政策变化风险,包括补贴政策、双积分政策等;行业竞争加剧,产能过剩风险;价格波动风险,包括动力电池价格、电池材料价格;新产品替代风险,包括固态电池等。11请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

风电:三年景气向上,优质白马第二节要点:•行业景气迎底部反转•招标高位维持、弃风好转预示复苏12请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

2.1、行业景气迎底部反转•17年风电行业抢核准,开工预留2年时间;而受环保、电厂南迁等因素影响装机需求延后;市场累计超100GW核准待建项目,18-19年有望迎复苏;•行业对于补贴政策何时切换至绿证存疑,我们认为绿证普及尚需时间,第七批补贴目录将落地,有望提升装机热情;•17年行业景气低点确认,18-19年复苏概率高;关注金风科技、天顺风能等。图5风电装机容量预测(MW)4000038000350003300030753300002600023196233712500018929200002000017630160891380312960150001000050000200920102011201220132014201520162017E2018E2019E2020E资料来源:风电行业协会,海通证券研究所13请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

2.2、招标高位维持、弃风好转预示复苏•招标数据是装机量的先行指标,但17年招标落地低于预期,是受装机拖延所致,我们认为招标数据指导意义有望延后至18年显现;•弃风率持续下降,17年前三季弃风率降至12.2%,Q3单季已降至8.7%;预计内蒙、宁夏18年解除红色预警概率较高,黑/吉两省摘帽概率较低,弃风好转有望为18年装机贡献增量。图6国内风电招标持续高位图7国内单季度风电弃风率持续下降单季上网电量(亿瓦时,左轴)单季弃风电量(亿瓦时,左轴)年度招标(GW,左轴)增长率(%,右轴)单季度弃风率(%,右轴)3027.528.4120%90030%100%8002525.8%25%20.821.380%70018.760%2017.460020%40%50016.8%16.4%1520%15%0%40012.7%12.5%108.330011.1%10%-20%8.7%-40%20055%-60%1000-80%00%2011201220132014201520161-3Q1716Q116Q216Q316Q417Q117Q217Q3资料来源:国家能源局,金风科技官网,海通证券研究所14请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

2.3、风险提示政策变化风险,包括风电电价补贴调整;价格波动风险,包括风机等价格调整;装机不及预期。15请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

光伏:竞争格局渐稳,优选高效产品供应商第三节要点:•平价上网趋势明朗,补贴敏感性降低•平价走出真龙头,高效化是趋势16请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

3.1、平价上网趋势明朗,补贴敏感性降低•目前光伏度电成本约为0.6-0.7元/度,我们预计2020年可降至约0.4元/度,用户侧平价进程比预期的快,发电侧部分地区实现平价;•平价上网实现一方面得益于制造端成本下降,另一方面高效化是必然趋势;•补贴退坡对于需求的影响弱化,成本下降保障稳定收益率,无需过分忧虑;行业周期性收敛,成长性显现。表4光伏平价上网趋势测算17年多晶17年多晶17年P型单晶17年P型单晶2020年目标自有30%自有100%自有30%自有100%高效双面发电组件成本(元/W)2.802.803.103.102.30BOS成本(元/W)2.802.802.702.702.20系统成本(元/W)5.605.605.805.804.50发电量(kWh/kW/yr)11001100121912191457上网电价(元/度)0.850.850.850.850.55贷款利率6.55%6.55%6.55%6.55%6.55%自有资金30%100%30%100%30%自有资金IRR13.39%9.34%16.38%10.53%14.54%度电成本(元/度)0.680.560.630.520.43资料来源:光伏行业协会,Solarzoom,海通证券研究所17请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

3.2、平价走出真龙头,高效化是趋势•多晶硅:进口替代空间仍大,后发优势、成本优势改变行业竞争格局,18年新增产能影响有限;关注通威股份;•硅片:龙头地位稳固,单晶替代多晶大趋势不可逆,关注隆基股份,中环股份;•电池组件:高效化改变竞争格局,关注林洋能源,中来股份;•电站:市场化交易使光伏成为第一个打破电网垄断环节,户用分布式迎爆发,关注林洋能源,正泰电器,阳光电源。图8光伏装机量预测(GW)140CPIA装机量中电联并网量平价:120.0120过渡:政策市场驱动市场双驱10085.0动,周期性80削弱成长性政策驱动60.060加强50.043.034.5402011.010.615.12.13.602011201220132014201520161-3Q172017E2018E2019E2020E资料来源:光伏行业协会,中电联,海通证券研究所18请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

3.3、风险提示政策变化风险,包括光伏补贴政策等;价格波动风险,包括光伏组件、硅片、电池等;装机不及预期。19请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

储能:经济性渐显,静待政策催化第四节要点:•锂电储能成本LCOE不断下降•商业模式一:工商业用户削峰填谷•商业模式二:电网辅助市场•商业模式三:光伏+储能实现用电平价20请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

4.1、锂电储能成本LCOE不断下降•电成本下降,电池性能提升带动循环次数的提高,储能成本不断下降;•16年储能成本在0.87-1.0元/kwh,我们预计17年将下降20%以上。表5锂电池储能成本测算图9锂电池度电储能成本持续下降,元/kwh假设:电池单价:2.0元/whPCS变流器单价:0.6元/w单个电池柜容量:150Kwh单个变流器容量:500Kw充放电次数4000备注:每年400次充放电深度80%能量转换效率90%利用效率72%备注:转换效率*利用效率峰谷电价差0.70单位:元/kwh年度衰减1%系统1MW/2MWh1MW/3MWh1MW/4MWh1MW/8MWh部件单价,元个总价,元个总价,元个总价,元个总价,元电池柜300,00014.04,200,00020.06,000,000278,100,00053.015,900,000总控柜4,5911.04,5912.09,18329,1832.09,183线缆10,4732.020,9453.031,418441,8908.083,780变流器300,0002.0600,0002.0600,0002600,0002.0600,000控制单元50,0001.050,0001.050,000150,0001.050,000集装箱及改造150,0002300,0003450,0003450,0005.0750,000总价,元5,175,5367,140,6009,251,07317,392,963单位造价(元/Wh)2.592.42.32.2EPC利润,元15%5,951,8678,211,69010,638,73320,001,907EPC利润,元15%2.982.742.662.50储能成本,元/kwh1.030.950.920.87资料来源:中国储能网,海通证券研究所整理21请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

4.2、商业模式一:工商业用户削峰填谷•一般工商业峰谷电价差0.8-1.2元/kwh,参照海外经验,电改将拉大峰谷电价差;•目前储能成本达到临界点,我们预计17年锂电储能“削峰填谷”将实现盈利;•客户附加值巨大,可由储能向工商业用电服务、能源互联网发展。表6主要城市工商业峰谷电价,元/kwh图10锂电池储能项目IRR测算地区用电分类峰时电价平时电价谷时电价峰谷价差大工业1.07910.6850.3890.601北京一般工商业1.49950.8530.3591.012两部制/工1.1660.7220.3470.819上海商业1.2010.7470.2820.919大工业1.20120.6610.320.781江苏普通工业1.3820.8290.3761.006大工业1.1210.6970.3710.75广东普通工业1.4490.8960.470.979大工业1.030.570.270.76湖北普通工业1.6380.910.4371.201大工业0.9960.7110.4410.555天津一般工商业1.3450.90.4740.871大工业1.0890.9090.4330.656浙江一般工商业1.3271.0320.5260.801资料来源:发改委,海通证券研究所整理22请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

4.3、商业模式二:电网辅助市场•新能源的接入增加电网调频调峰辅助市场需求;•相比抽水蓄能电储能调频调峰速度更快(秒级VS分钟级),对环境要求不高(不需水资源),成本接近且快速下降(抽水蓄能建设成本2500元/kw,储能成本0.5元/kwh);•目前抽水蓄能50Gw,目标20年70Gw,25年100Gw;可实现电储能替代。图11抽水蓄能VS电池储能优劣势比较建设成本储能成本发展趋势调频调峰效果环境要求抽水蓄能2500元/kw0.5元/kwh成本上升反应慢,效果差水资源丰富锂电储能3000元/kw0.9元/kwh成本下降反应快,效果好无资料来源:发改委,海通证券研究所整理23请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

4.4、商业模式三:光伏+储能实现用电平价•应用领域:欧美、澳大利亚及国内偏远地区,微网系统等;•光伏发电+储能小于传统用电成本即可,开启第三次工业革命。图12光伏+储能成本持续下降5.004.504.003.503.002.502.001.501.000.50-20092010201120122013201420152016E2017E2018E2019E2020E光伏发电成本:元/kwh储能成本:元/kwh资料来源:SolarCity,Tesla,海通证券研究所整理24请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

4.5、风险提示政策变化风险;行业竞争加剧。25请务必阅读正文之后的信息披露和法律声明14055053/30242/2017121309:56

分析师声明和研究团队分析师声明曾彪本人具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的职业态度,独立、客观地出具本报告。本报告所采用的数据和信息均来自市场公开信息,本人不保证该等信息的准确性或完整性。分析逻辑基于作者的职业理解,清晰准确地反映了作者的研究观点,结论不受任何第三方的授意或影响,特此声明。新能源研究团队:新能源行业分析师曾彪SAC执业证书编号:S0850517080006电话:021-23154148Email:zb10242@htsec.com分析师:徐柏乔SAC执业证书编号:S0850513090008电话:021-32319171Email:xbq6583@htsec.com2614055053/30242/2017121309:56

信息披露和法律声明投资评级说明1.投资评级的比较标准类别评级说明投资评级分为股票评级和行业评级买入个股相对大盘涨幅在15%以上;以报告发布后的6个月内的市场表现为比较增持个股相对大盘涨幅介于5%与15%之间;标准,报告发布日后6个月内的公司股价(或股票投资评级中性个股相对大盘涨幅介于-5%与5%之间;行业指数)的涨跌幅相对同期的海通综指的减持个股相对大盘涨幅介于-5%与-15%之间;涨跌幅为基准;卖出个股相对大盘涨幅低于-15%。2.投资建议的评级标准增持行业整体回报高于市场整体水平5%以上;报告发布日后的6个月内的公司股价(或行行业整体回报介于市场整体水平-5%与5%业指数)的涨跌幅相对同期的海通综指的涨行业投资评级中性之间;跌幅。减持行业整体回报低于市场整体水平5%以下。法律声明本报告仅供海通证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。市场有风险,投资需谨慎。本报告所载的信息、材料及结论只提供特定客户作参考,不构成投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。在法律许可的情况下,海通证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。本报告仅向特定客户传送,未经海通证券研究所书面授权,本研究报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。如欲引用或转载本文内容,务必联络海通证券研究所并获得许可,并需注明出处为海通证券研究所,且不得对本文进行有悖原意的引用和删改。根据中国证监会核发的经营证券业务许可,海通证券股份有限公司的经营范围包括证券投资咨询业务。14055053/30242/2017121309:5627'

您可能关注的文档

- 电力设备新能源行业2018年投资策略:风光无限好、三元一时新

- 电气设备新能源行业2018年投资策略:风光犹存,电车待看

- 电力设备及新能源行业2018年锂电策略:进入“双积分”时代,格局渐清晰,成长更确定

- 新能源行业锂电池及材料2017年第四季度投资策略:“双积分”政策落地,新能源汽车放量带动电池需求增长

- 电力设备及新能源行业:2018年风电行业前瞻,景气新起点,拥抱行业龙头

- 电气设备新能源行业2018年投资策略报告:政策引导,市场驱动

- 电气设备与新能源行业2018年度策略:高质量发展下,关注细分领域龙头的成长性机会

- 新能源行业快报:“双积分”最终版落地,新能源车全新起航

- 电力设备与新能源行业工控行业月报:国内增速温和放缓,全球仍维持高景气

- 新能源行业光伏系列报告之(八):单晶硅片如期降价,替代趋势逐步加强

- 新能源行业动力电池与电气系统系列报告之(七):北汽与戴姆勒签署新框架协议,北汽供应链大放异彩

- 新能源行业周报:特斯拉产业链能否超越苹果产业链?

- 新能源行业跟踪报告:系列沙龙之储能会议纪要

- 新能源行业动力电池与电气系统系列报告之(八):第6批推荐目录发布,技术路线、技术进步趋势更明确

- 电力设备及新能源行业:治理雾霾,新能源能做些什么

- 新能源行业动力电池与电气系统系列报告之(十):需求强劲,电解液及其上游产业已经触底并即将恢复

- 新能源行业深度报告:新兴厂商抢班夺权,成本领先者持续高盈利

- 电气设备新能源行业2017年中期投资策略:寻找细分领域优势企业