- 650.19 KB

- 2022-04-29 13:53:36 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'证券研究报告|行业专题报告工业|新能源推荐(维持)单晶硅片如期降价,替代趋势逐步加强2017年10月29日光伏系列报告之(八)上证指数3417根据Solarzoom网站报道,本周末国内龙头企业主动下调硅片价格,下调幅度达到0.4元/片。由于国内领跑者计划引导下,推动单晶偏好上升;此外效率提升推行业规模动性价比不断上升,单晶组件海外需求也开始恢复,在整体需求旺盛的背景下,占比%股票家数(只)341.0单晶硅片价格在2017年整体处于高位。此次调价的背景是产能即将释放,四季总市值(亿元)40530.7度欧美市场季节性需求下降,降价之后砂浆切割多晶硅片缺乏反击能力,金刚线流通市值(亿元)30500.7切割多晶硅片预计短期降价动力不足,长期依旧有降价能力。我们依旧看好产业行业指数链上的优质公司,强烈推荐通威股份、隆基股份、晶盛机电。%1m6m12m绝对表现1.715.62.2四季度欧美市场淡季,单晶季度性需求下降触发降价;此次调价的最主要原相对表现-3.5-1.1-18.0因是欧美由于圣诞节,装机需求开始下降,而从2017年Q4到2018年Q1,(%)新能源沪深300全球市场需求来自新兴市场,如印度、拉美等国家,这些国家对组件价格的30敏感度高,更偏好目前价格依旧相对较低的多晶组件。2010单晶产能释放加速,降价成必然趋势:以隆基、中环为代表的企业,单晶产0能逐步进入投放期,预计2018年Q1-Q2有10-20GW单晶硅片产能释放,企-10-20业考虑到从硅片降价到需求拉动约有2-4个月的滞后,现在降价是为了确保中-30期产能利用率。Oct/16Feb/17Jun/17Sep/17单晶硅片降价将加速单晶替代砂浆切割多晶进程,砂浆切割多晶硅片缺乏反击资料来源:贝格数据、招商证券能力:按照目前的价格测算,常规单晶电池成本与常规多晶电池成本一致,相关报告考虑到组件端的成本节省以后,单晶硅片成本优势清晰。而砂浆切割多晶硅片的毛利率约10%以内,基本没有降价空间,预计未来1-2年内砂浆切割多晶1、《光伏系列报告之(七)—成本下降推动分布式超预期》2017-10-17硅片将逐步退出历史舞台。2、《长期影响有限,短期影响待观察黑硅片尚处于供不应求状态,短期降价动机不足,长期有0.4元/片的降价空—光伏系列报告(六):美或启动光间:经过金刚线改造之后的多晶切割能够有效降低成本0.5-0.7元/片,由于成伏贸易制裁》2017-09-25本下降同时应用湿法黑硅之后效率能提升,目前整体处于供不应求状态,降3、《点评“瓦克美国多晶硅生产基地因事故停产事件”—瓦克因事故部分价动机不足。短期来看由于2018年全球需求角度,单晶硅片和金刚线黑硅片停产,国内硅料产业受益》加起来产能约90GW左右,可能无法满足100GW的需求。长期来看,降价空2017-09-14间约0.4元/片。投资建议:强烈推荐通威股份、隆基股份、晶盛机电,关注中环股份、中来股份风险提示:需求不及预期游家训重点公司主要财务指标(2017/10/27日收盘价)021-68407937股价16EPS17EPS18EPS17PE18PEPB评级youjx@cmschina.com.cn隆基股份31.990.851.321.8124.217.75.73强烈推荐-AS1090515050001通威股份10.070.320.540.6618.715.33.04强烈推荐-A陈术子晶盛机电17.360.230.430.6540.226.64.98强烈推荐-Achenshuzi@cmschina.com.cn中来股份42.000.922.213.2019.013.16.50审慎推荐-AS1090516080001正泰电器24.931.311.291.5419.316.22.79审慎推荐-A保利协鑫能源1.340.110.110.139.998.650.99未有评级资料来源:公司数据、招商证券敬请阅读末页的重要说明

行业研究正文目录一、欧美市场淡季触发单晶硅片降价...........................................................................3二、单晶硅片降价将加速替代多晶进程........................................................................4三、平价上网是长期趋势,降价是必然要求................................................................6图表目录图1:单多晶硅片价格走势(单位:元/片)...............................................................3图2:单多晶组件价格走势(单位:美元/W)...........................................................3图3:近三年全球装机情况...........................................................................................4图4:全球光伏度电成本(单位:美元/MWH)..........................................................7图5:美洲光伏与火电度电成本(单位:美元/MWH)................................................7图6:欧洲光伏与火电度电成本(单位:美元/MWH).................................................7图7:亚洲光伏与火电度电成本(单位:美元/MWH)................................................7图8:光伏上网招标电价,2010Q1-2016Q3................................................................8图9:技术进步推动光伏成本下降进程.........................................................................9表1:单晶企业产能扩张情况.......................................................................................4表2:组件厂商成本测算...............................................................................................5表3:硅片厂商成本测算...............................................................................................5表4:部分国家2015-2017年装机量(单位,MW)...................................................7表5:我国企业度电成本情况.......................................................................................8敬请阅读末页的重要说明Page2

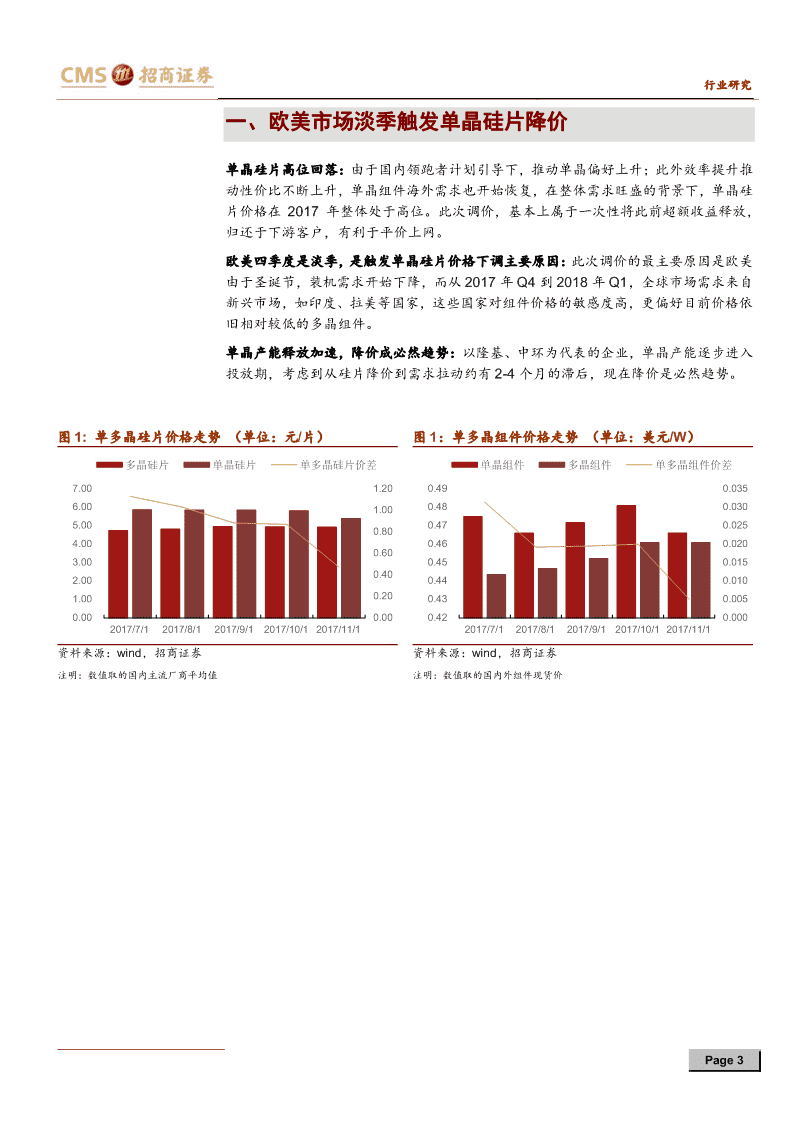

行业研究一、欧美市场淡季触发单晶硅片降价单晶硅片高位回落:由于国内领跑者计划引导下,推动单晶偏好上升;此外效率提升推动性价比不断上升,单晶组件海外需求也开始恢复,在整体需求旺盛的背景下,单晶硅片价格在2017年整体处于高位。此次调价,基本上属于一次性将此前超额收益释放,归还于下游客户,有利于平价上网。欧美四季度是淡季,是触发单晶硅片价格下调主要原因:此次调价的最主要原因是欧美由于圣诞节,装机需求开始下降,而从2017年Q4到2018年Q1,全球市场需求来自新兴市场,如印度、拉美等国家,这些国家对组件价格的敏感度高,更偏好目前价格依旧相对较低的多晶组件。单晶产能释放加速,降价成必然趋势:以隆基、中环为代表的企业,单晶产能逐步进入投放期,考虑到从硅片降价到需求拉动约有2-4个月的滞后,现在降价是必然趋势。图1:单多晶硅片价格走势(单位:元/片)图1:单多晶组件价格走势(单位:美元/W)多晶硅片单晶硅片单多晶硅片价差单晶组件多晶组件单多晶组件价差7.001.200.490.0356.001.000.480.0305.000.470.0250.804.000.460.0200.603.000.450.0150.402.000.440.0101.000.200.430.0050.000.000.420.0002017/7/12017/8/12017/9/12017/10/12017/11/12017/7/12017/8/12017/9/12017/10/12017/11/1资料来源:wind,招商证券资料来源:wind,招商证券注明:数值取的国内主流厂商平均值注明:数值取的国内外组件现货价敬请阅读末页的重要说明Page3

行业研究图3:近三年全球装机情况中国日本印度欧洲美国其他350000.00300000.00250000.00200000.00150000.00100000.0050000.000.00201420152016资料来源:招商证券注明:欧美二、三季度为旺季,印度、日本一、四季度是旺季表1:单晶企业产能扩张情况企业20162017E2018E备注隆基股份7.51525-30中环股份3.51020保利协鑫111晶澳太阳能133晶科能源13-510阿特斯00.30.3远期2GW卡姆丹克0.50.50.5阳光能源0.511合计1530.8-32.860.8-65.8资料来源:招商证券二、单晶硅片降价将加速替代多晶进程单晶硅片成本极具竞争力,长期来看替代优势明显:单多晶技术路线最主要差别在于铸锭与长晶,单晶硅棒生产需经过“籽晶熔炼-引晶-放肩-等径生长”等过程而多晶铸锭主要包括“装炉-加热熔化硅材料-生长-退火处理-停炉冷却”等过程。目前单晶长晶成本约40-50人民币/公斤,多晶铸锭成本约28人民币/公斤,换算到每片可知,单晶为0.83元/片,而多晶则为0.51元/片,单多晶硅片成本差异在0.7元/片,单晶做成组件成本将低于多晶。砂浆切割多晶硅片明年必定退出历史舞台,不具备降价跟随能力:目前多晶砂浆切割的毛利率基本在10%以下,每片毛利不足4毛钱,算上三费以后,基本上企业处于盈亏平衡点。我们估计2017年约30-50%的市场为砂浆切割多晶硅片,该类多晶硅片明年必定退出历史舞台,金刚线切割多晶硅片和单晶硅片将会侵蚀这部分市场。2018年金刚线切割占比将大幅提升,金刚线切割黑硅多晶硅片暂时不需要大幅降价:以目前的价格测算,金刚线切割硅片+黑硅的组件成本略低于降价后的普通单晶组件,敬请阅读末页的重要说明Page4

行业研究金刚线切割多晶硅片尚有一定生存空间,在印度市场需求旺盛的背景下,暂时并不会采取激烈的降价行为。表2:组件厂商成本测算降价前降价后多晶硅片多晶硅片多晶硅片多晶硅片(金刚线单晶硅片单晶硅片单晶硅片单晶硅片(金刚线(金刚线(砂浆切切割+黑(常规)(PERC)(常规)(PERC)切割+黑切割+黑割)硅硅外购)硅自制)+PERC)硅片售价(含6.006.005.605.605.005.104.704.70税,元/片)硅片售价(不含5.135.134.794.794.274.364.024.02税,元/片)电池加工成本1.551.971.551.971.481.481.681.90(元/片)电池加工成本0.320.380.320.380.330.320.360.40(元/瓦)每片瓦数(W)4.905.154.905.154.484.554.604.80电池每瓦成本1.361.381.291.311.281.281.241.23组件封装成本206.50206.50206.50206.50206.50206.50206.50206.50(元/模组)CTML97%97%97%97%99%98%98%98%封装成本(元/0.720.690.720.690.780.770.760.73瓦)组件成本2.092.072.022.002.062.052.001.96(元/瓦)市占率估计25%8%25%8%40%3%7%5%(2017年)下降(明年上升上升上升市占率趋势上升上升上升上升基本退出)(快速)(快速)(快速)资料来源:招商证券表3:硅片厂商成本测算降价前降价后单晶硅片单晶硅片单晶硅片单晶硅片多晶硅片多晶硅片多晶硅片多晶硅片敬请阅读末页的重要说明Page5

行业研究(常规)(PERC)(常规)(PERC)(砂浆切(金刚线(金刚线(金刚线割)切割+黑切割+黑切割+黑硅外购)硅自制)硅+PERC)硅料价格(不119.66119.66119.66119.66119.66119.66119.66119.66含税,元/kg)出片率61.0061.0061.0061.0048.0058.0058.0058.00硅成本(元/片)2.042.042.042.042.602.152.152.15非硅成本1.401.401.401.401.301.201.101.10(元/片)硅片成本合计(不含税,3.443.443.443.443.903.353.253.25元/片)售价(不含税,5.135.134.794.794.274.364.024.02元/片)毛利率32.9%32.9%28.1%28.1%8.8%23.2%19.1%19.1%资料来源:招商证券表4:各种模拟情境下单晶硅片企业毛利率及净利润情况(对标情况是多晶金刚线切割硅片)现状情境一情境二情境三情境四情境五情境六多晶硅片价格4.023.923.823.723.623.523.42(元/片)多晶硅片成本3.253.253.253.253.253.253.25(元/片)毛利0.770.670.570.470.370.270.17(元/片)毛利率19.1%17.1%14.9%12.6%10.2%7.6%4.9%费用率10.0%10.0%10.0%10.0%10.0%10.0%10.0%净利润率9.1%7.1%4.9%2.6%0.2%-2.4%-5.1%假设价差0.7元/片单晶硅片价格4.794.624.524.424.324.224.12(元/片)单晶硅片成本3.383.383.383.383.383.383.38(元/片)毛利1.411.241.141.040.940.840.74(元/片)毛利率29.4%26.8%25.2%23.5%21.7%19.9%17.9%费用率10.0%10.0%10.0%10.0%10.0%10.0%10.0%净利润率19.4%16.8%15.2%13.5%11.7%9.9%7.9%资料来源:招商证券三、平价上网是长期趋势,降价是必然要求市场化需求逐步体现:2017年Q1,部分国家光伏上网招标电价中已经出现了24.2美分/kwh的招标电价;此外,BNEF测算的光伏成本已经低于火电成本,已经实现了发敬请阅读末页的重要说明Page6

行业研究电侧平价:以美洲地区为例,2017年上半年的光伏度电成本为66.89美元/MWH,而火电的度电成本为68.23美元/MWH,光伏度电成本已经低于了传统火电成本。根据BNEF的统计,截至17上半年,带追踪的光伏度电成本已经下降至56美元/MWH,已经比传统煤电成本80美元/KWH低了将近24美元/MWH。图4:全球光伏度电成本(单位:美元/MWH)图5:美洲光伏与火电度电成本(单位:美元/MWH)美洲欧洲亚洲光伏LCOE火电LCOE光伏-火电160180901501608014014070130601201205010011040801003060902080401070200600-102015H22016H12016H22017H12015H22016H12016H22017H1资料来源:BNEF,招商证券资料来源:BNEF,招商证券图6:欧洲光伏与火电度电成本(单位:美元/MWH)图7:亚洲光伏与火电度电成本(单位:美元/MWH)光伏LCOE火电LCOE光伏-火电光伏LCOE火电LCOE光伏-火电1402516080120140702012060100151005080804060106030404020520201000002015H22016H12016H22017H12015H22016H12016H22017H1资料来源:BNEF,招商证券资料来源:BNEF,招商证券市场化需求在全球范围内出现了明显的上升,长尾效应逐步体现,小国聚沙成塔。以智利为例,在没有补贴的情况下,每年新增700-1000MW。智利光伏电站项目最低中标上网电价已低至0.03美元/度以下,并低于化石能源水平,已经实现平价。表5:部分国家2015-2017年装机量(单位,MW)2015A2016A2017E无补贴Chile291786626Turkey1905671,123其余Canada1,0119041,062France*8875591,275敬请阅读末页的重要说明Page7

行业研究2015A2016A2017ENetherlands*450525516Australia*8808571,035资料来源:BNEF,招商证券法国、新西兰、澳大利亚有一部分补贴;图8:光伏上网招标电价,2010Q1-2016Q3资料来源:IRENA,招商证券我国企业的光伏度电成本优势开始慢慢体现。以我国上市公司为代表,计算每度电的发电成本,经测算得:截至到2016年底,光伏的度电成本(不含三费)已经降低至0.32元/KWH,与传统的火电成本0.28元/KWH仅相差0.04元/KWH。带三费的度电成本也仅相差0.06元/KWH。我国光伏发电成本优势开始体现。表6:我国企业度电成本情况20152016同比不含三费风力LCOE0.280.26-5.1%光伏LCOE0.420.32-22.8%敬请阅读末页的重要说明Page8

行业研究20152016同比火电LCOE0.270.285.2%光伏-火电0.150.04-73.1%含三费风力LCOE0.480.43-8.8%光伏LCOE0.800.38-53.0%火电LCOE0.310.322.7%光伏-火电0.500.06-87.8%资料来源:上市公司年报,招商证券注明:风力发电用了龙源电力、华能新能源、大唐新能源的数据;光伏发电用了联合光伏数据;火力发电用了吉电股份、华电国际、国电电力、赣能股份、皖能电力、粤电力、长源电力、漳泽电力、上海电力、涪陵电力、华银电力、穗恒运、金山股份、京能电力、建投能源、广州发展、豫能控股的数据平价上网未来是趋势,因此单晶硅片的降价是必然要求。一方面,随着硅片成本的下降,系统投资成本进一步下降,另一方面,随着组件效率的提升,摊薄的BOS成本也跟着下降,进一步降低了系统投资成本。系统投资成本不断降低的同时,度电成本与火电相比更具竞争力,平价上网是趋势。同时,平价上网又倒逼技术进步,单晶硅片的降价是平价进程中的必然要求。图9:技术进步推动光伏成本下降进程资料来源:招商证券分析师承诺敬请阅读末页的重要说明Page9

行业研究负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。投资评级定义公司短期评级以报告日起6个月内,公司股价相对同期市场基准(沪深300指数)的表现为标准:强烈推荐:公司股价涨幅超基准指数20%以上审慎推荐:公司股价涨幅超基准指数5-20%之间中性:公司股价变动幅度相对基准指数介于±5%之间回避:公司股价表现弱于基准指数5%以上公司长期评级A:公司长期竞争力高于行业平均水平B:公司长期竞争力与行业平均水平一致C:公司长期竞争力低于行业平均水平行业投资评级以报告日起6个月内,行业指数相对于同期市场基准(沪深300指数)的表现为标准:推荐:行业基本面向好,行业指数将跑赢基准指数中性:行业基本面稳定,行业指数跟随基准指数回避:行业基本面向淡,行业指数将跑输基准指数重要声明本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。本报告版权归本公司所有。本公司保留所有权利。未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。敬请阅读末页的重要说明Page10'

您可能关注的文档

- 电气设备新能源行业2018年投资策略:风光犹存,电车待看

- 电力设备及新能源行业2018年锂电策略:进入“双积分”时代,格局渐清晰,成长更确定

- 新能源行业锂电池及材料2017年第四季度投资策略:“双积分”政策落地,新能源汽车放量带动电池需求增长

- 电力设备及新能源行业:2018年风电行业前瞻,景气新起点,拥抱行业龙头

- 电气设备新能源行业2018年投资策略报告:政策引导,市场驱动

- 电气设备与新能源行业2018年度策略:高质量发展下,关注细分领域龙头的成长性机会

- 新能源行业快报:“双积分”最终版落地,新能源车全新起航

- 电力设备与新能源行业工控行业月报:国内增速温和放缓,全球仍维持高景气

- 新能源行业2018年投资策略:锂电革命,理想能源

- 新能源行业动力电池与电气系统系列报告之(七):北汽与戴姆勒签署新框架协议,北汽供应链大放异彩

- 新能源行业周报:特斯拉产业链能否超越苹果产业链?

- 新能源行业跟踪报告:系列沙龙之储能会议纪要

- 新能源行业动力电池与电气系统系列报告之(八):第6批推荐目录发布,技术路线、技术进步趋势更明确

- 电力设备及新能源行业:治理雾霾,新能源能做些什么

- 新能源行业动力电池与电气系统系列报告之(十):需求强劲,电解液及其上游产业已经触底并即将恢复

- 新能源行业深度报告:新兴厂商抢班夺权,成本领先者持续高盈利

- 电气设备新能源行业2017年中期投资策略:寻找细分领域优势企业

- 新能源行业2018年投资策略:新能齐心,盛举共襄