- 790.75 KB

- 2022-04-29 14:02:20 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'目录1.动力电池:下游需求助推,提振市场规模向上11.1新能源汽车销量短期承压,长期向上趋势不变11.2续航里程提升,单车带电量增加21.3平价诉求强烈,电池售价逐年下降52.技术路线:磷酸铁锂有望回暖至40%,模组技术有所革新82.1电极材料:磷酸铁锂有所回暖,高镍三元仍是主流82.1.1磷酸铁锂和三元材料性能及应用场景分析82.1.2磷酸铁锂和三元市场份额比较及未来发展趋势92.2电化学体系:固态短期量产渺茫,长期值得关注132.3工艺层面:CTP和刀片技术革新,助力行业进一步发展143.竞争格局:外资有望重回前列,二线企业有望崛起173.1国际市场:中日韩三足鼎立新格局173.2国内市场:外资有望重回前列,二线企业仍蕴藏生机194.风险提示22

图目录图1:中国新能源汽车销量及渗透率情况2图2:各批推荐目录纯电动乘用车车型续航里程(km)3图3:各批推荐目录纯电动乘用车车型单车带电量(kWh)4图4:动力电池四大主材季度价格(万/吨)6图5:动力电池售价(元/Wh)7图6:中国动力电池市场规模(亿元)7图7:中国新能源汽车产品结构10图8:中国动力电池产品结构10图9:各批次推荐车型目录乘用车磷酸铁锂占比11图10:我国三元材料不同型号产量份额12图11:液体电池与固态电池的构造结构图14图12:动力电池模组发展路线15图13:新能源汽车续航里程测算情况16图14:2018年全球动力电池市场份额18图15:2019年全球动力电池市场份额18图16:2020年一季度全球动力电池市场份额19图17:中国动力电池出货量市场份额20图18:2020年一季度中国动力电池装机量市场份额21图19:特斯拉动力电池供应路线变化22表目录表1:中国动力电池出货量预测4表2:新能源乘用车补贴标准5表3:两种常用动力电池正极材料性能对比8表4:三种常用动力电池性能对比9表5:2020年4月销量TOP10纯电动乘用车12表6:CTP和刀片电池技术解析15表7:CTP和刀片电池技术应用统计17附录

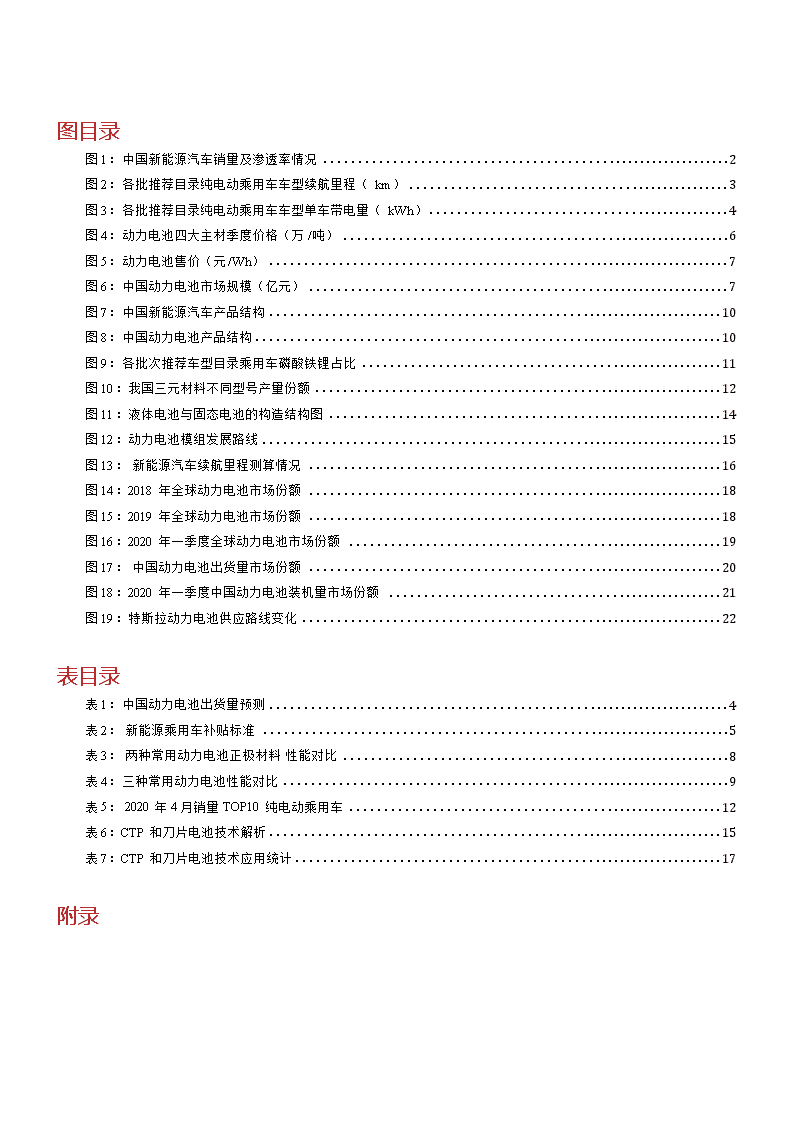

1.动力电池:下游需求助推,提振市场规模向上动力电池作为新能源汽车最核心的零部件,其出货量主要受下游新能源汽车销量和单车带电量的影响,接下来我们从新能源汽车销量、单车带电量、动力电池售价三个维度分析未来动力电池的市场规模。1.1新能源汽车销量短期承压,长期向上趋势不变新能源汽车销量继续承压。2019年受补贴退坡影响,叠加汽车市场整体下行的波及,我国新能源汽车销量首次出现负增长,同比下滑4%。2020年新冠疫情在全球范围内大流行,汽车行业供给侧和需求侧均遭受严重冲击。1-5月我国新能源汽车销量为26.6万,同比下滑44%。基于三方面的原因:(1)随着疫情好转,前期积累的需求,尤其是B端需求有望得到释放;(2)为了对冲疫情影响,各地推出的新能源汽车补贴政策陆续落地,如北京2万辆新能源指标等;(3)下半年新车型投放加速,如磷酸铁锂版Model3、比亚迪汉、小鹏P7等。第三季度新能源汽车市场有望由下滑期转向增长期,预计全年销量为106.5万左右,同比下滑12%,全年销量仍继续承压。2020年销量有望触底,未来迎来上升期。基于三个因素:(1)需求侧:用户对新能源汽车的认可度逐年提升,助力其渗透率呈上升趋势;(2)供给侧:近年来新能源汽车产品力显著提升,产品矩阵明显丰富,里程焦虑有所缓解,有望在明星车型Model3的引领下提升行业景气度;新基建政策助力下,充电桩等配套设施短板有望得到弥补;(3)政策端:新能源补贴政策延长至2022年底,补贴标准分别在上一年基础上退坡10%、20%、30%,而动力电池售价下降有望对冲掉补贴退坡,未来两年迎来政策稳定期。未来2年有望迎来上升期,考虑到2020年疫情的影响,以补贴退坡后的2019年下半年销量数据为基数,折合全年销量约116万,预计2021、2022年销量分别有望达到133万、160万,增长率分别为15%、20%。未来新能源汽车拥有一定的增量空间,有利于带动动力电池需求。

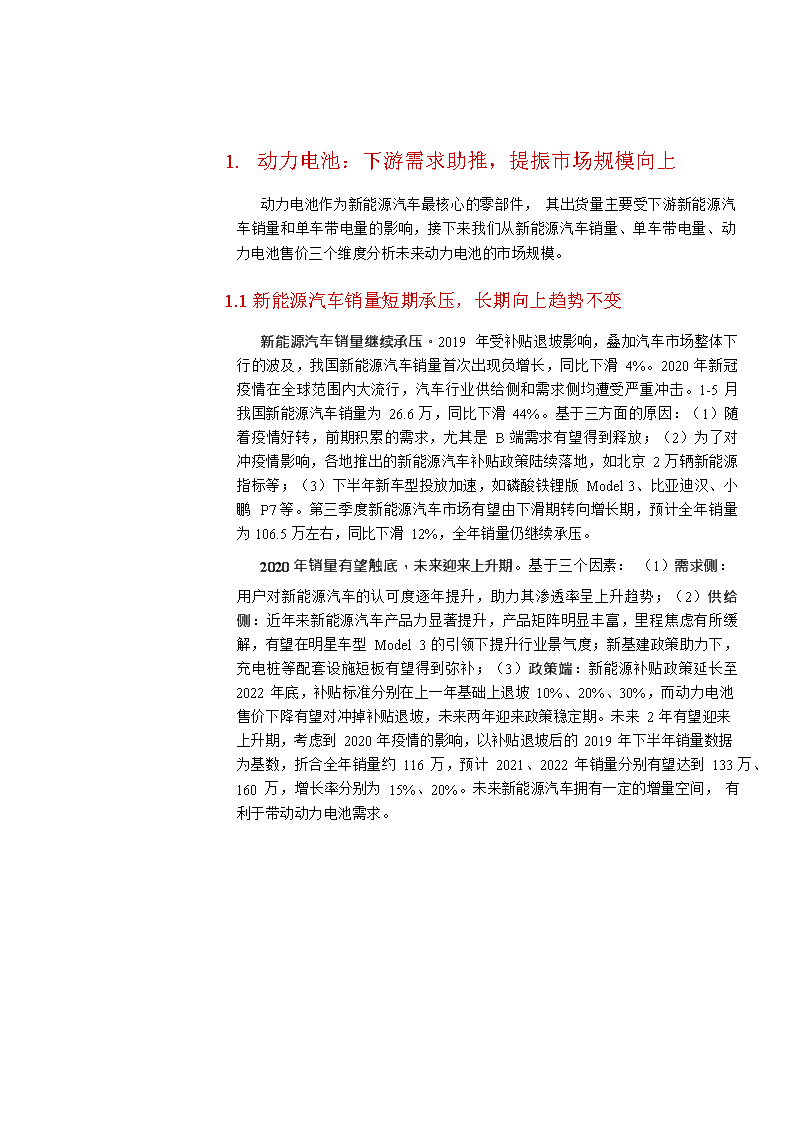

图1:中国新能源汽车销量及渗透率情况180.0160.0140.0120.0100.080.060.040.020.00.0新能源汽车销量(万辆)渗透率(右)5.5%160.0125.64.6%133.077.70651.037.0.510.6126.3%7%6%5%4%3%2%1%0%201520162017201820192020E2021E2022E资料来源:Wind,招商银行研究院1.1续航里程提升,单车带电量增加技术与政策双驱动,续航里程显著提升。续航里程一直以来是新能源汽车的行业痛点之一,也是消费者对新能源汽车望而却步的主要因素之一。近年来,随着动力电池技术的进步,辅以补贴政策的积极引导,新能源汽车的续航里程显著提升。迄今为止,工信部共公布三十一批《免征购置税的纯电动乘用车车型目录》,2014年大部分车型续航里程在100~200km,占比高达83.7%。2014年以来续航里程逐年提升,最大续航里程已由322km提高至706km,增速显著。最近三年续航里程以每年接近100km的速度显著提升,2019年公示的大部分车型续航在300~500km区间,其中400km以上续航里程的车型占比为46.9%。而2020年公示的两批目录中,大部分车型的续航里程在400~600km,其中400km以上续航里程的占比为54.8%,相较2019年提高了7.9个百分点。在最新公布的补贴方案中,已将纯电动乘用车续航里程补贴门槛提高至300km。伴随着消费升级和行业竞争加剧趋势,预计后续除特定应用场景之外,低续航里程的车型逐渐会被淘汰,高续航里程的车型占比会逐年提升。预计2021年推出的纯电动乘用车中续航里程在400km以上的车型占比可以达到80%左右,最大续航里程有望达到800km左右。

图2:各批推荐目录纯电动乘用车车型续航里程(km)120.0%≤100100~200200~300300~400400~500500~600≥600最大续航(右)8003223.7%100.0%80.0%60.0%840.0%20.0%%778.6400%1.638448.1.3%2052045039.1%%706.3%1866430.8%7006005004003002001000.0%02014201520162017201820192020资料来源:工信部,招商银行研究院注:2020数据来自前两批推荐目录续航里程需求驱使,单车带电量显著提升。新能源汽车的动力来源是车载动力电池系统,车辆的续航里程主要由电池系统带电量和百公里电耗决定。目前提升车辆续航能力最直接的策略就是增加整车带电量,如优化车身结构以增加电池数量或选配能量密度更高的动力电池。工信部公布的各批次纯电动乘用车性能参数显示,2014年以来单车带电量显著提升。2014年大部分车型带电量在20~30kWh区间,占比为51.2%。2019年大部分车型带电量在≥50kWh区间,接近2014年的两倍。而2020年公示的车型中,单车带电量≥60kWh的车型占比达30.8%,相较2019年上升了15.9个百分点,增速显著。受益于续航里程的持续提升,新能源汽车单车电量持续提升的趋势短期不会改变。预计2021年推出的纯电动乘用车中带电量≥60kWh车型占比有望达到50%左右,有利于带动动力电池的需求。

图3:各批推荐目录纯电动乘用车车型单车带电量(kWh)10~2020~3030~4040~5050~60≥60120.0%35.6%18.3%51.225.6%%.8%30.9%14100.0%80.0%60.0%40.0%20.0%0.0%2014201520162017201820192020资料来源:工信部,招商银行研究院注:2020数据来自前两批推荐目录销量与带电量双驱动,动力电池出货量逐年提升。考虑到2022年纯电动乘用车平均续航里程有望达到500km,百公里电耗按13kWh计,预计其平均带电量约为65kWh,2019-2022年的年复合增长率约为11.3%。结合新能源汽车销量和单车带电量,装机比(动力电池装机量瓦数/动力电池出货量瓦数)按近两年平均值87%计,预计2020年动力电池出货量约为70.8GWh,与2019年基本持平。预计2022年动力电池出货量有望达到120GWh,未来2年的年复合增长率约为30.0%。表1:中国动力电池出货量预测国内车型分类201820192020E2021E2022E乘用车75.284.479.1100.6123.8EV产量(万辆)客车9.27.47.18.08.3专用车11.37.13.94.85.6乘用车25.618.015.919.121.8PHEV产量(万辆)客车0.60.50.50.50.5车总产量(万辆)121.9117.4106.5133.0160.0乘用车39.347.253.760.265.0EV平均带电量(kWh)客车184.0194.8195.7196.5197.4专用车57.974.775.676.477.3乘用车13.913.713.713.713.7PHEV平均带电量(kWh)客车43.946.346.346.346.3动力电池装机量(GWh)56.862.361.882.8104.4动力电池出货量(GWh)65.071.471.095.2120.0YOY56.3%9.8%-0.7%34.1%26.0%

资料来源:高工锂电,国盛证券研究所,招商银行研究院1.1平价诉求强烈,电池售价逐年下降下游需求侧:补贴退坡,整车平价诉求强烈,倒逼动力电池降价。现阶段新能源汽车购置成本仍明显高于传统燃油车,比亚迪各车型燃油版与纯电版售价数据显示,纯电版售价在燃油版售价的1.5倍以上,客户端对新能源汽车的平价诉求一直强烈。此外,2019年6月份以来政策端补贴退坡明显,以续航里程为400km的新能源汽车为例,最高补贴金额已由5万缩水至2.25万,而售价又无法跟进,导致整车企业利润缩水严重。旺盛的平价诉求,叠加补贴退坡影响和激烈的行业竞争,下游整车企业成本严重承压,只能将成本压力传递至上游产业链,倒逼动力电池降价。项目续航里程201620172018201920202021E2022E100-1502.52-----150-2004.53.61.5----单车补贴200-2504.53.62.4----(万元)250-3005.54.43.41.8---300-4005.54.44.51.81.62--≥4005.54.452.52.251.81.26表2:新能源乘用车补贴标准(km)资料来源:政府公告,招商银行研究院上游供给侧:原材料成本逐年下降,利好动力电池成本控制。动力电池上游原材料中最重要的是四大主材:正极材料、负极材料、隔膜、电解液。随着中国新能源汽车市场的崛起,国内形成了完整的动力电池原材料产业集群,其中四大主材的国产化率均在90%以上。经过前期供需关系转变和锂钴资源价格波动,受益于规模化效应、自动化率提高和竞争格局的加剧,四大主材的价格呈现逐年下降的态势。相较2018年Q1,2019年Q4正极、负极和隔膜的价格分别下降40.0%、15.7%、53.4%,降幅显著。而电解液价格维持在4万/吨左右,整体上略有下降。上游供给侧原材料成本的下降,利好动力电池成本控制。

图4:动力电池四大主材季度价格(万/吨)NCM正极人造石墨负极隔膜电解液25.020.015.010.05.014Q114Q214Q314Q415Q115Q215Q315Q416Q116Q216Q316Q417Q117Q217Q317Q418Q118Q218Q318Q419Q119Q219Q319Q4-资料来源:高工锂电,招商银行研究院注:隔膜的价格单位为(元/平米)企业自身:规模化效应显著,制造成本逐年下降。受益于新能源汽车市场的崛起,国内动力电池的出货量增速显著。自2015年至2019年底,出货量在4年时间内翻了接近3.5倍,规模化效应显著。同时随着动力电池企业自动化程度提升和技术逐渐成熟,相应设备利用率和产品合格率都有所提升,动力电池制造成本逐年下降。在下游整车平价诉求、上游原材料成本下降和自身制造成本下降三个维度助力之下,动力电池售价呈现逐年明显下降走势。2019年动力电池平均售价为0.99元/Wh,同比下降19.93%,降幅有所收窄。预计2020年三元、磷酸铁锂电池的售价分别为0.87、0.78元/Wh,粗略预估动力电池平均售价为0.84元/Wh左右,同比下降15.25%。考虑到上游原材料成本下降速率有限,预计2022年三元、磷酸铁锂电池的售价分别为0.76、0.66元/Wh,粗略预估动力电池平均售价约为0.72元/Wh,未来2年的年复合增长率为-9.93%。届时,新能源汽车与传统燃油车购车成本进一步缩小,有望于2025年实现基本平价。

图5:动力电池售价(元/Wh)磷酸铁锂三元平均售价3.002.242.091.631.240.990.840.780.722.502.001.501.000.500.00201520162017201820192020E2021E2022E资料来源:高工锂电,招商银行研究院市场规模短期波动,未来仍有一定的增量空间。2019年受限于新能源汽车市场疲软,动力电池市场规模有所收缩,总市场规模为710亿元,同比下滑11.80%。从新能源汽车销量、单车带电量和动力电池售价三个维度出发,预计2020年动力电池市场规模约为596亿元,同比增长率为-16.10%。后续随着新能源汽车市场的回暖,预计2022年市场规模有望达到860亿元,未来2年复合增长率约为20%,仍有一定的增量空间。图6:中国动力电池市场规模(亿元)市场规模(亿元)同比增速(右)10009008007006005004003002001000864743805710725-16.10%59664538016.34%201520162017201820192020E2021E2022E80%70%60%50%40%30%20%10%0%-10%-20%-30%资料来源:高工锂电,招商银行研究院

1.技术路线:磷酸铁锂有望回暖至40%,模组技术有所革新动力电池行业属于技术密集型制造业,技术路线的升级和变革对整个行业竞争格局有着显著的影响。通常动力电池技术创新可以分为材料和工艺两个层面,其中材料层面如电极材料和电化学体系等对动力电池的性能有着决定性作用,而工艺层面如产品设计等可以将材料层面的特性充分发挥出来,起到辅助的作用。接下来我们从材料和工艺两个层面解析动力电池技术路线的发展。1.1电极材料:磷酸铁锂有所回暖,高镍三元仍是主流1.1.1磷酸铁锂和三元材料性能及应用场景分析磷酸铁锂:低能量密度高结构稳定性,三元材料:低结构稳定性高能量密度。根据正极材料的种类,目前国内主流的动力电池分为磷酸铁锂电池和三元电池两种。磷酸铁锂是典型的橄榄石结构正极材料,锂离子完全脱出并不会造成橄榄石结构的破坏,因此具有较佳的结构稳定性。三元材料是典型α-NaFeO2层状结构,在锂离子脱嵌过程中容易造成层状结构的坍塌,因此结构稳定性较差。相较三元材料,由于较佳的结构稳定性和丰富的原料资源,磷酸铁锂具备诸多优势如:高安全性能、长循环性能与低成本。相反,三元材料由于较高的电压平台和比容量,能量密度优势显著。长远来看,磷酸铁锂能量密度已接近理论天花板,未来提升空间不大。而三元材料能量密度距理论值有一定的差距,未来仍有一定的提升空间。表3:两种常用动力电池正极材料性能对比磷酸铁锂三元材料晶体结构橄榄石结构层状结构振实密度(g/cm3)0.8~1.102.60~2.80平均电压(V)3.43.6电压范围(V)3.2~3.72.5~4.6理论比容量(mAh/g)170270左右实际比容量(mAh/g)130~160155~220热分解温度(℃)250~270210~230原料资源磷与铁非常丰富钴贫乏价格范围(元/kg)40~50145~225优点高安全,长循环,低成本能量密度高,倍率性能好缺点能量密度低,低温性能差低安全,短循环,高成本资料来源:《锂离子电池基础科学问题(VII)——正极材料》,钜大锂电,招商银行研究院

磷酸铁锂三元各有所长,分别适配不同应用场景。磷酸铁锂电池的核心优势是低成本、高安全和长循环,主要应用于对能量密度不敏感,而对安全和循环性能要求较高的场景,如商用车和储能领域;三元电池的核心优势是高能量密度,主要适配空间有限,需要高能量密度,高客户体验感的场景,如乘用车领域。三元又根据镍含量分为低镍三元(NCM333)、中镍三元(NCM523、NCM622)、高镍三元(NCM811、NCA)。随着镍含量的提升,三元电池的能量密度显著提升。其中高镍三元电池主要应用于长续航的高端新能源乘用车,如Model3、ES6、宝马X1PHEV等,中镍三元电池主要应用于常规新能源乘用车。表4:三种常用动力电池性能对比磷酸铁锂电池NCM523(622)电池NCM811电池方形电芯能量密度(Wh/kg)170~180220~230240~250电池包能量密度(Wh/kg)119~126154~161168~175电池包售价(Wh/元)0.850.941.13循环性能(次)4000~60002000~30001500~2000安全性能较好一般差快充性能一般好尚好应用场景空间大,有条件装大体积电池,对安全性能和循环性要求较高空间有限,需要高能量密度场景如中端乘用车空间有限,需要超长续航的场景如高端乘用车资料来源:公开资料,高工锂电,招商银行研究院注:NCM811按平均价格的1.2倍计,电池包成组效率按70%计1.1.1磷酸铁锂和三元市场份额比较及未来发展趋势动力电池领域产品结构:三元为主、磷酸铁锂为辅。新能源汽车产品结构中乘用车占主导地位,2019年乘用车、客车、专用车的占比分别为88.06%、7.88%、4.06%,乘用车市占率相较2018年提升了4.22pct,呈上升趋势。受益于下游新能源汽车产品结构,在政策补贴助力之下,动力电池领域形成了三元为主,磷酸铁锂为辅的产品结构。2019年三元和磷酸铁锂的占比分别为69.96%、28.18%,磷酸铁锂的占比不足三分之一。

图7:中国新能源汽车产品结构图8:中国动力电池产品结构乘用车客车专用车三元磷酸铁锂其他100%80%60%40%20%0%36.01%28.18%69.95%61.71%9.32%7.88%88.06%83.84%20182019100%80%60%40%20%0%20182019资料来源:wind,招商银行研究院资料来源:高工锂电,招商银行研究院补贴退坡,助力磷酸铁锂呈现回暖趋势。2019年6月份补贴退坡以来,整车企业对动力电池成本要求更高,磷酸铁锂由于成本方面的优势,在低续航(≤400km)乘用车和专用车上的搭载率有所提升。工信部新能源汽车推荐目录显示,2019年下半年搭载磷酸铁锂电池的车型占比明显提升,连续6批占比达10%以上,占比平均值为17%,远高于2018年的4%,下半年磷酸铁锂呈回暖趋势。基于三个方面的因素:(1)政策端:后续补贴的持续退坡,同时新国标增加了电池系统5min热扩散要求,提高了动力电池的安全要求;(2)供给侧:新型无模组技术(CTP和刀片电池)有助于弥补磷酸铁锂电池能量密度较低的缺陷;(3)需求侧:部分明星车型如Model3低续航版、比亚迪汉等开始搭载磷酸铁锂动力电池,同时低续航乘用车领域磷酸铁锂占比有所提高。预计未来两年内磷酸铁锂的占比将会呈现回暖趋势,预计2020年占比有望回暖至30~35%,对应出货量约为21~25GWh。预计2021年占比有望回暖至35~40%,对应出货量约为33~38GWh,利好拥有磷酸铁锂电池技术的动力电池企业。

图9:各批次推荐车型目录乘用车磷酸铁锂占比35%30%30%25%20%15%10%5%20%12%12%18%13%0%新能源汽车推广应用推荐车型目录批次资料来源:《磷酸铁锂VS三元锂电,动力电池技术格局有变》,招商银行研究院未来高镍三元仍是主流。虽然磷酸铁锂占比有所回暖,但2020年工信部第一批乘用车推荐目录中仍有82%的车型搭配三元电池,在乘用车领域三元仍占主导地位。从三元产品结构来看,高镍化趋势显著。当前国内三元市场以中镍三元为主,其中市场份额最大的NCM523呈现下滑的趋势。而低镍三元由于能量密度较低,成本优势下降,市场份额逐年被压缩。相反,高镍NCM811占比持续增加,2019年市场份额同比增速达129%,增幅显著。NCM622由于与NCM523差异较小,部分企业会越过NCM622,直接升级至NCM811,预计其占比有望维持在23%左右。对于NCA,由于国内企业一直无法突破其较高的技术壁垒,在国内市场的份额占比较低。但随着外资动力电池企业的进入和Model3产能的释放,其占比有望进一步提升。

图10:我国三元材料不同型号产量份额NCM333NCM523NCM622NCM811NCA120%100%80%0.7%10%4%2.7%6.2%2.5%14.2%76%20%24.9%23.2%66%61.8%4.4%56.0%4.1%13%8%0.3%2%60%40%20%0%2016201720182019资料来源:上海有色网,招商银行研究院2020年4月纯电动乘用车销量前十的车型中有40%搭载高镍三元,占比较高,均为中高端长续航版。基于三方面因素:(1)成本:高镍三元中钴含量较低,随着上游产能提升和技术进步,材料的价格有望进一步下降;(2)安全:通过材料改性、电池结构优化等策略,业内已解决中镍三元的针刺安全性问题,随着技术迭代,高镍三元的安全劣势有望得到改善;(3)下游需求:明星车型Model3长续航版采用高镍三元,各车企长续航版车型为体现性能差异,最佳的方式是采用高镍三元电池,预计未来两年高镍三元仍是动力电池的发展方向。表5:2020年4月销量TOP10纯电动乘用车排名车型上市时间续航里程(km)动力电池类型1比亚迪秦EV2018.11421常规三元2特斯拉Model32019.05445高镍三元3广汽AionS2019.04410~510高镍三元4蔚来ES62018.12420~510高镍三元5奇瑞eQ2017.04200常规三元6大众e-Golf2019.10270常规三元7宝骏E1002019.04250锂离子电池8欧拉R12018.12301~350常规三元9比亚迪元EV2019.03305~410常规三元10威马ES52019.06400~520高镍三元资料来源:公开资料,高工锂电,汽车之家,招商银行研究院

无钴材料是下一步发展方向,短期量产希望渺茫。无钴材料本质上是通过元素掺杂、表面包覆、单晶技术等策略,去除三元材料中的稀有金属元素钴,从而实现降低成本和摆脱未来钴资源稀缺对产能的限制。结合公开资料,无钴材料大概率是层状镍锰酸锂,材料来源主要有(1)正极材料企业供货;(2)动力电池企业购买前驱体自行制备。基于能量密度的角度出发,无钴材料的发展方向是高镍无钴。基于三方面的因素:(1)技术壁垒:钴元素主要影响正极材料的结构稳定和倍率性能,如何解决无钴材料倍率性能缺陷拥有较高的技术壁垒,制备难度在高镍三元之上;(2)成本:相对现有材料,目前无钴材料在前驱体成本、锂盐成本、加工成本均没有优势;(3)材料革新:三元材料一直往降钴的方向发展,目前高镍三元中钴含量最低可以降至3%左右,含量较低。预计无钴材料大规模应用还需要3~5年时间,短期量产希望渺茫,未来两年高镍低钴材料仍是主流的发展方向,其中结合了NCM和NCA性能优势的高镍四元材料(NCMA)有望实现量产。综上,未来两年预计磷酸铁锂呈回暖趋势,占比有望回暖至35~40%。但整个动力电池格局中,仍以三元为主。随着需求侧产品升级,低镍三元会逐渐被取缔,中镍三元市场份额进一步收缩,而高镍三元份额有望持续提升。由于高镍三元在材料端和电芯端的技术壁垒均较高,高镍化趋势利好产业链龙头巩固行业地位。1.1电化学体系:固态短期量产渺茫,长期值得关注固态电池:下一代高比能锂离子电池。目前锂离子电池所用的电解质为有机电解液,因其热分解度温度低、易燃、有毒以及电化学窗口低,导致动力电池安全性能和能量密度的提升存在一定的局限性。固态电池本质上是用稳定的不燃无机固态电解质代替易燃有机电解液,属于材料层面(电化学体系)创新。相较液态电池,固态电池拥有三方面的优势:(1)高安全:有机电解液的热分解温度在160℃左右,氧化物固态电解质的热分解温度均在500℃以上,用固态电解质代替液态电解质,可以大大降低电池热失控风险;(2)高比能:固态电解质电化学窗口在5V以上,远高于现有体系(4.3V左右),可以适配活性更高的高比能正负极材料,显著提升电池的能量密度。搭配锂负极的固态电池能量密度有望提升至500Wh/kg,接近现有高镍三元电芯的2倍,有望彻底解决新能源汽车的里程焦虑;(3)低成本:固态电池无需使用隔膜,内部本身为串联结构,在系统集成端无需外部线束进行串联。同时因其较高的安全性,可以简化冷却系统,在PACK层面成本优于现有电池体系。因此,固态电池被公认是下一代高比能锂离子电池体系。

图11:液体电池与固态电池的构造结构图资料来源:《全固态锂电池技术的研究现状与展望》,招商银行研究院工艺条件尚不成熟,全面量产预计需要5~10年的时间。现阶段固态电池仍存在以下三方的问题:(1)电化学体系:固态电池中电极与固态电解质之间固固界面阻抗较大,叠加固态电解质离子电导率本身较液态电解质有一定的差距,致使固态电池的功率性能较差,应用于动力电池领域仍有一定的距离。(2)电极材料:固态电解质材料以及适配的高活性正负极材料尚不成熟,尚无稳定完善的供应体系,成本较高;(3)工艺设备:固态电池部分生产工艺不同于液态电池,目前尚无稳定供应固态电池生产线的设备厂商。考虑到生产线的建设和动力电池的开发周期,预计固态电池全面量产仍需5~10年的时间,短期量产希望渺茫。但固态电池技术是锂电技术进步的重要趋势,是下一代锂电技术制高点,长期值得关注。1.1工艺层面:CTP和刀片技术革新,助力行业进一步发展模组技术往大尺寸方向发展。新能源汽车初期阶段,大部分底盘是油改电平台,其装载的电池空间各不相同,导致对模组和电芯尺寸需求各不相同,而电芯尺寸种类较多的劣势显著。随着德国汽车工业协会推出电池VDA标准尺寸,大众推出VDA标准355模组,模组集成走向标准化的道路。随着新能源汽车发展的深入,各车企陆续推出基于电动化的整车平台,装载电池的底盘空间有所增大和形状更加规整,模组集成往大尺寸和高容量方向发展,空间利用率和成组效率不断提高。伴随着电池模组越来越大的趋势,宁德时代和比亚迪分别推出了CTP、刀片电池技术。

图12:动力电池模组发展路线资料来源:公开资料,知化汽车,高工锂电,比亚迪,招商银行研究院CTP和刀片技术,有助于提升系统能量密度和降低成本。传统电池包的集成路线为“电芯-模组-Pack”。CTP和刀片电池技术本质均为工艺层面(电池结构)创新,通过延长电芯尺寸,减少中间模组环节,直接从电芯集成至Pack,有利于提高系统集成效率和减少零部件,进而达到显著提升系统能量密度和降低成本的效果。以CTP技术为例,宁德时代官网数据显示电池包的系统能量密度可以提升15~10%,零部件数量可以减少40%,生产效率可以提升50%,对整个电池工艺有着革命性变革。CTP技术刀片电池技术表6:CTP和刀片电池技术解析小模组两种方案备在电池包内,省去中间模组环节系统能量密度10~15%↑体积能量密度比传统铁锂50%↑体积利用率15%-20%↑20%↑零部件数量40%↓/生产效率50%↑/成本30%↓(北汽公开新闻)预计20%-30%↓技术方案电芯直接集成至电池包、大模组代替延长电芯尺寸,将电芯以列阵方式装劣势后期维修成本高、对电芯一致性和稳定性要求苛刻、对制备工艺要求高;资料来源:宁德时代官网,比亚迪官网,长江证券研究所,招商银行研究院助力磷酸铁锂回暖,提升新能源汽车产品力。为了衡量CTP技术(刀片技术)对新能源汽车行业的影响,我们以Model3为样车,测算了不同技术路线搭配CTP技术之后车辆的续航里程。测试结果显示:(1)CTP技术可以将磷酸铁锂电池包的能量密度提升至传统中镍电池包水平,有利于弥补磷酸铁锂能量密度较低的缺陷,拓展其在低续航乘用车领域的应用空间。但CTP技术本质上是结构创新,不改材料端本身的劣势,预期中长期乘用车领域仍以三元为

主;(2)CTP技术有望在现有基础上,提升新能源汽车的续航里程。采用NCM811-CTP技术的新能源汽车续航里程可以达到785km,有望彻底解决里程焦虑,进而提升产品力,助力新能源汽车渗透率的提升。此外,目前在电池技术领域,国内新能源汽车与特斯拉的主要差距在系统集成方面,CTP和刀片技术有助于缩短两者的差距,利好国内新能源汽车的发展。图13:新能源汽车续航里程测算情况资料来源:第一电动网,长江证券研究所,招商银行研究院注:CTP体积利用率提升按15%计,Model3电池包体积按拆解估计,三元的百公里电耗按13kWh计,LFP的百公里电耗按14.3kWh计助力龙头企业筑造技术壁垒,巩固行业定位,拓展海外市场。宁德时代CTP技术知识产权超过200项,比亚迪刀片电池技术核心专利超过300项,两者均为龙头企业筑造了较高的技术壁垒。宁德时代CTP技术有“无模组”和“大模组”两种方案,其中“大模组”方案对车型的适配度较高。据不完全统计,国内下半年有5款搭载CTP技术的车型上市,其中不乏明星车型Model3和蔚来EC6等,届时有助于宁德时代进一步提高国内市场占有率。同时基于CTP技术的磷酸铁锂电池在大众卡客车型和荷兰VDL车型上的应用,将有助于宁德时代拓展海外市场。而比亚迪刀片电池技术有助于发挥其磷酸铁锂龙头企业的优势,助力其挖掘新的国内外动力电池客户。

技术车企应用简介表7:CTP和刀片电池技术应用统计北汽新能源北汽EU5将搭载CTP电池包,有望于2020年下半年上市大众卡客车搭载全新磷酸铁锂的e-Delivery卡车车型将于2020年向全球市场推出宁德时代-CTP技术蔚来汽车EC6搭载100kWh电池组,或将采用CTP技术,预计2020年9月交付特斯拉Model3标准版将搭载CTP技术的LFP电池,预计2020年下半年上市威马汽车威马7系续航达800公里,或采用CTP技术,预计2021年上市哪吒汽车3月份上市的哪吒U搭载CTP技术,后续将应用于哪吒的5款车型比亚迪-刀片电池荷兰VDL基于标准化产品-LFPCTP,今年有望应用于VDL电动巴士比亚迪2020年6月份上市的汉将搭载刀片电池其他车企发布会上宣称几乎所有的汽车品牌,都在探讨基于刀片电池合作方案资料来源:电车汇,新浪汽车,比亚迪官网,长江证券,招商银行研究院CTP和刀片技术未来仍需市场的进一步考验。CTP在现有技术基础上,减少了模组级别的防护,安全问题需要得到进一步的考验;CTP技术集成程度较高,维修成本相较传统电池包明显提高;在传统的动力电池方案中,动力电池企业为整车企业提供标准化的电芯或模组,而车企自主完成PACK组装。而CTP技术更偏定制化,相当于电池企业业务下探至PACK环节,弱化了车企对动力电池的控制,压缩了车企的利润空间,需要动力电池与车企之间相互协商,找到合作的共赢点。1.竞争格局:外资有望重回前列,二线企业有望崛起1.1国际市场:中日韩三足鼎立新格局日韩企业发力,占比显著提升。2018年和2019年CR10分别为81.2%、88.9%,行业集中度持续提升,行业竞争趋于激烈。从主要国家来看,TOP10全部来自中日韩三国。2019年TOP10市场占比中,中日韩占比分别41.8%、31.4%、17.3%,中国市场份额呈下滑趋势,日韩呈上升趋势。主要是由于中国电池企业对国内市场依赖度较高,海外市场表现较佳的宁德时代,2019年的电池出口额仅占营收的5.6%。近两年随着欧美新能源汽车市场的快速增长,与其深度绑定的日韩企业得到了迅速发展。从动力电池企业来看,2019年头部企业宁德时代及松下竞争优势明显,合计占比达52%。但LG增长较快,位

列第三,同比增速达39.7%。国内企业除宁德时代之外,整体下滑明显,其中比亚迪跌出前三,市占率同比下滑27.9%,降幅显著。图14:2018年全球动力电池市场份额图15:2019年全球动力电池市场份额比克,1.7%其他,SK,1.6%力神,1.6%PEVE,2.7%其他,力神,2.4%孚能,2.8%AESC,2.8%国轩,3.1%SDI,4.3%LG,7.6%18.8%宁德时代,22.6%松下,20.8%比亚迪,13.2%国轩,2.7%AESC,3.3%SDI,3.6%比亚迪,9.5%13.1%LG,10.5%宁德时代,27.9%松下,24.1%资料来源:高工锂电,招商银行研究院资料来源:OFweek,招商银行研究院LG占比有望继续提升。2020年Q1,LG、松下、宁德时代、比亚迪全球市场占有率分别为27.1%、25.7%、17.4%、4.9%。LG占有率同比增速达153.3%,增长迅猛;松下维持其一贯的稳健风格,排名仍为第二,市占有率同比小幅增长;国内企业宁德时代、比亚迪分别位列第三、第六,下滑显著。这主要是由于一季度受疫情影响,国内的新能源汽车市场跌入谷底。而欧美疫情爆发较晚,一季度受影响较小,新能源汽车市场还出现一定程度的增长。考虑到LG拥有丰富的客户资源,快节奏的产能扩建速度,在欧洲市场拥有统治地位(EV电池市场份额超过70%),重返国内市场并进入国产特斯拉供应链,未来LG的全球占比有望提升。

图16:2020年一季度全球动力电池市场份额SK,4.5%其他,比亚迪,4.9%8.8%LG,27.1%AESC,5.6%SDI,6.0%宁德时代,17.4%松下,25.7%资料来源:鑫椤锂电,招商银行研究院1.1国内市场:外资有望重回前列,二线企业仍蕴藏生机集中度逐年提升,龙头企业优势显著。2018年、2019年CR10市场份额分别为81.3%、89.7%,行业集中度持续提升。2019年宁德时代市场份额高达55.8%,占比首次过半,同比增速达50.1%,增幅显著;比亚迪市场份额为15.9%,同比下滑26.1%。与此同时,二线企业生存空间明显压缩,2018年底国内动力电池企业还剩90多家,而2020年有电池装机的动力电池企业只剩38家,行业洗牌加剧。2019年TOP10企业中,除了宁德时代,只有亿纬锂能和中航锂电两家市场份额呈正增长,剩下的7家企业均出现不同程度的下滑,除了国轩下滑9.2%,其余6家降幅均在20%以上,降幅显著。

图17:中国动力电池出货量市场份额资料来源:高工锂电,中国电池网,招商银行研究院外企强势回归,市场份额有望重回前列。2019年6月,工信部宣布废止《汽车动力蓄电池行业规范条件》,动力电池“白名单”正式取消,允许外资动力电池企业进入中国市场。随着LG、松下、SKI等国际电池巨头强势回归,2020年Q1国内动力电池格局骤变。LG和松下凭借供货国产特斯拉Model3,装机电量首次闯入前10,分别位列第3和第4,展示出国际电池巨头的强大竞争力。与2019年全年的市场份额相比,除比亚迪和塔菲尔,国内TOP10动力电池均呈现下降的趋势,国内市场的竞争压力明显加剧。未来有望呈现新的格局:外资企业+国内龙头+二线电池企业,外资与国内龙头角逐高端市场,二线动力电池企业瓜分剩余的中低端市场。外资电池企业凭借技术优势如高镍电池等,对龙头企业的冲击较大。目前外资电池企业由于回归时间较短,客户资源较少,主要集中于外资车企。未来随着自身原材料国产化进展,外资电池企业有望拓展新的客户资源,叠加现有车型销量的增加,其市场份额将呈现上升的趋势。与此同时,外资和龙头企业的相互竞争,会进一步压缩二线电池企业的市场空间。

图18:2020年一季度中国动力电池装机量市场份额亿纬锂能,2.3%孚能,中航锂电,2.2%塔菲尔,1.7%力神,1.6%国轩,4.5%松下,4.7%LG,10.7%宁德时代,49.5%比亚迪,17.5%1.1%资料来源:高工锂电,招商银行研究院二线企业仍蕴藏生机,未来有望形成一超多强的格局。作为新能源汽车行业的领军企业,特斯拉对动力电池供应商的选择经历四个阶段:(1)松下独供:发展初期,特斯拉从技术与品质优先的角度出发,选择松下作为其唯一的供应商;(2)合资建厂:发展中期,特斯拉动力电池需求旺盛,与松下合资建立超级工厂,形成深度绑定关系;(3)多元供应:产能爬坡期,与松下关于产能扩建与电池成本等方面矛盾凸显,特斯拉从成本、品质、规模优先的角度引入LG和宁德时代;(4)电池自供:随着2019年先后收购电池公司Maxwell和电池设备公司Hibar,2020年2月自建电池试点产线,未来特斯拉电池自供的规划逐渐清晰。其他新能源汽车企业对动力电池供应商的选择,大概率也会经历上述四个阶段,届时对动力电池的格局有着较大的影响。动力电池作为新能源汽车的“心脏”,对整车的产品性能、成本控制有着至关重要的影响,其战略地位类似于发动机对传统燃油车的作用。基于两个因素:(1)需求侧:车企为保证动力电池供应链的安全性,以及实现整车降本来应对日趋激烈的行业竞争,开辟动力电池二供的需求旺盛;(2)供给侧:经过前几年的行业洗牌,现存的优质二线企业均有一定的技术积累,与龙头企业的技术差距逐年下降,且其售价更低,对整车开发配合度和售后服务更佳。预计国内动力电池格局有望先集中后分散,最后形成一超多强的格局;优质的二线电池企业仍蕴藏生机,未来两年逐渐发力的外资车企对供应商的新一轮选择和车企二供的开放,有望孕育出新的微巨头。

图19:特斯拉动力电池供应路线变化资料来源:锂电前沿,新浪汽车,新浪财经,招商银行研究院目前二线动力电池格局尚未稳定,正在经历行业洗牌的阵痛期。拥有较强技术能力、合理产品结构、优质客户资源(尤其是外资品牌)、稳定现金流的二线企业有望随着车企二供开发和外资品牌产能释放而崛起。1.风险提示1.下游客户质量风险:受限于所处的行业特点和客户结算方式,动力电池企业普遍存在应收账款账面价值大和周转天数长的问题。如果下游客户在市场洗牌中被淘汰或经营情况不善,可能导致应收款项无法收回,因此需注意下游客户资金链断裂的风险2.上游材料价格波动风险:上游锂、钴等金属原材料由于资源有限,存在价格波动的风险,导致动力电池采购成本上升,在动力电池价格下降的大背景下,极有可能压缩相关企业的盈利水平。3.技术迭代风险:动力电池技术一直处于不断发展的状态,新型技术的突破可能颠覆原先主流技术路线,如材料领域的高镍无钴正极、电化学体系领域的固态电池等,需关注技术迭代风险。4.外资进入,竞争加剧:一方面外资车企的进入,会压缩自主品牌的生存空间,进而影响其动力电池供应商的出货量;另一个方面,外资电池企业的进入,国内动力电池的生存环境恶化,部分企业面临淘汰的风险。'

您可能关注的文档

- 2020年新能源行业投资策略:小步快走,谨慎前行-20191230-申万宏源.pdf

- 电气设备与新能源行业:海外动力电池巨头LGG出货量预测,中国供应商大有可为-20200106-方正证券.pdf

- 电力设备新能源行业2020年新能源发电投资策略:光伏需求高增,风电景气持续-20200104-中泰证券.pdf

- 电力设备新能源行业动力电池成本系列报告之三:固态电池,抢占下一代锂电技术制高点.docx

- 新能源行业:产业链4月月报-20200426-海通证券.pdf

- 电力设备与新能源行业:海外寻踪之美国,联邦电动化“开倒车”,加州及特斯拉成“急先锋”-20200425-长江证券.pdf

- 新能源行业数据周报(2012年31期).ppt

- 汽车和汽车零部件、电力设备新能源行业2020年6月汽车销量跟踪报告:销量数据持续回暖,板块估值修复加速.docx

- 汽车与新能源行业7月投资策略:行业复苏在即,享受行业机遇.docx

- 电气设备新能源行业2020年中期投资策略:兼顾估值,关注成长期及成熟期行业中份额提升机会.docx

- 电气设备与新能源行业点评:政策驱动+季末冲量,欧洲单月创新高,大超预期.docx

- 电气设备与新能源行业点评:海外动力电池20Q2详细点评,LG盈利逆势大增,下半年旺季来临.docx

- 中国新能源行业区域发展分析报告.pdf

- 新能源行业上市公司发展分析报告.pdf

- 新能源行业动力电池与电气系统列报告之(四十七):新能源汽车国补政策落地,中游产业有望逐步复苏.docx

- 巴黎气候大会达成新协议新能源行业迎机遇.doc

- 新能源行业动力电池与电气系统系列报告之(五十八):六氟价格有望继续上涨,电解液具备一定传导能力.docx

- 电力设备与新能源行业特斯拉电池日:技术创新符合预期,成本将大幅下降.pptx