- 1.16 MB

- 2022-04-29 14:06:27 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'HeaderTable_User50173071535026936HeaderTable_Industry13023100看好investRatingChange.same460887479石油化工行业民营大炼化未来盈利前景展望报告起因行业评级看好中性看淡(维持)国家/地区中国/A股未来几年,我国石化行业最大的变数就是几大民营化纤巨头纷纷切入炼化领行业石油化工域,在偏松的供需格局之下,大规模的炼油产能集中投放引发市场对新增项目盈报告发布日期2017年08月31日利的担忧,但我们分析认为未来炼油行业供需格局将持续改善,新增民营炼化项目有望取得较好盈利,具体逻辑如下:行业表现投资要点石油化工沪深30017%地炼产能退出加速:我国炼油产能7.1亿吨,产量5.4亿吨,产能过剩主要体现在地炼僵尸产能过多。15年后地炼为获批原油进口资质,已主动退出累8%计4400万吨不合规产能,后续资质审批还将倒逼更多产能退出。从产能结0%构看,我国200万吨以下的小产能高达1.4亿吨,随着环保及税收监管的日趋严格,新建世界级炼油装置的竞争挤压,这部分产能未来几年有望重蹈山-8%东电解铝的覆辙,出现大规模退出。因此2019年底我国有效产能预计仍为7-17%6/08亿吨,对应国内需求为5.7亿吨,即使不考虑出口,供给过剩也不严重。116/0916/1016/1116/1217/0117/0217/0317/0417/0517/0617/07深出口有望快速增长:全球炼油供需趋紧的背景之下,近年来我国成品油大幅资料来源:WIND度出口,亚太地区炼油盈利仍能维持在较高水平,表明市场有能力吸纳我国出报口增长。展望未来,剔除中国的全球产能投放仅0.46亿吨,同期日本还将退告出0.2亿吨,对我国影响最大的亚太市场供给近乎零增长,并且我国新建大炼化普遍配备PX产能,这也将极大削弱韩国出口导向型炼化产能的经济合理性,未来韩国产能亦有望大规模退出,这些都为我国出口打开市场空间。民营大炼化装置新、下游配套好:本轮新投产的民营大炼化装置,单套规模极大,处于国际领先水平,成本显著低于东亚现有产能,且油品以国六为主,有望受益油品升级带来的结构性供给不足。另外这些装置下游化工占比很高,主要以PX和乙二醇为主,配套其自身的PTA产能,高度一体化,基本不需外售。未来即使PX盈利下滑,但大概率也是转移至更下游的PTA和聚酯环节,这些企业有望凭借着全产业链优势获得更大的利润空间。投资建议综上,我们看好新涉足大炼化的民营企业未来发展,建议关注荣盛石化证券分析师赵辰(002493,买入)、恒逸石化(000703,增持)、恒力股份(600346,未评级),021-63325888*5101随着国内PX自给率的提升,主业为PTA和涤纶的桐昆股份(601233,增持)zhaochen1@orientsec.com.cn也有望大幅受益于产业链利润向下游的转移。对于现有的石化企业,未来盈执业证书编号:S0860511120005利虽可能有所下滑,但预计幅度有限,考虑到目前PE和分红水平,估值优联系人贾广博势也很明显,建议关注中国石化(600028,买入)、上海石化(600688,买入)。021-63325888-7540【风险提示jiaguangbo@orientsec.com.cn行业·短期油价大幅上涨。原油价格上涨会推高原材料成本,短期内压缩炼化毛利,相关报告影响炼油行业的景气好转。证化工产能周期启动,利好龙头公司2017-08-25券产能退出不及预期。国内地炼及日韩产能虽有望陆续出清,但退出时间表会化工品价格还能涨多久?2017-08-15研通胀不已,周期不止!继续看好明年化工2017-08-01受到多重外界因素的影响。若产能退出不及预期,将使炼油行业景气度下行。究维持高景气!报告】东方证券股份有限公司经相关主管机关核准具备证券投资咨询业务资格,据此开展发布证券研究报告业务。东方证券股份有限公司及其关联机构在法律许可的范围内正在或将要与本研究报告所分析的企业发展业务关系。因此,投资者应当考虑到本公司可能存在对报告的客观性产生影响的利益冲突,不应视本证券研究报告为作出投资决策的唯一因素。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望1.民营大炼化未来盈利如何?未来几年,石化行业最大的变数就是几大民营化纤企业纷纷切入炼化行业,大幅扩张产能。目前已宣布扩产方案的为:1.浙江石化4000万吨,其中一期2000万吨,二期2000万吨;2.恒力石化2000万吨;3.盛虹石化1600万吨,远期还有二期规划;4.恒逸石化800万吨。上述规划预计都将于19-20年前后投产,届时新增成品油产能将达到2700万吨,另外国内2019年底前可以确定投产的项目还包括中委合资的揭阳项目(2000万吨)及中科合资的广东炼化项目(1500万吨),按60%收油率计算,对应新增成品油产能2100万吨。剔除掉文莱恒逸项目后的总计新增产能达到4469万吨,占到我国现有产量的8.3%。而目前我国炼油产能7.1亿吨,产量5.4亿吨,已经处于过剩状态。如此大规模的产能投放,无疑会进一步加剧过剩,也引发了市场对上述项目盈利的担忧。但是我们分析认为未来炼油行业供需将持续改善,上述装置有望获得较好盈利,具体逻辑如下:表1:民营大炼化项目情况对比投产时间建设项目总投资(亿元)原油加工能力(万吨)成品油产能(万吨)2019E恒力石化56220007672019E恒逸石化2388003392019E浙江石化一期20008361731不确定浙江石化二期20008232019年底盛虹石化一期7141600766资料来源:百川资讯,卓创资讯,东方证券研究所整理1.地炼产能退出加速:我国炼油产能二元结构明显,国有炼厂4.4亿吨,开工率一直维持在80%以上;地炼产能2.7亿吨,除了去年初地板价保护期间,开工率只有30%左右,产能过剩主要体现在地炼的僵尸产能过多。但随着15年放开原油进口资质,地炼为了获批已经累计退出4400万吨不合规产能,后续资质审批还将倒逼退出更多产能。从产能结构看,我国200万吨以下的小产能高达1.4亿吨,这部分产能随着环保及税收监管的日趋严格,新建世界级炼油装置的竞争挤压,未来几年有望重蹈山东电解铝的覆辙,出现大规模退出。因此2019年我国有效产能预计仍为7亿吨,对应国内需求为5.7亿吨,即使不考虑出口,供给过剩也不严重。2.出口有望快速增长:近年来我国成品油大幅出口,目前出口量已达0.5亿吨,占国内产量近9%。更为关键的是在我大幅出口的同时,亚太地区炼油盈利仍维持在较高水平,这也说明全球炼油景气正在复苏,有能力吸纳我国出口增长。展望未来,剔除中国的全球产能投放只有0.46亿吨,同期日本还将退出0.2亿吨,对我国影响最大的亚太市场供给近乎零增长,预计3年后供需缺口会达到1亿吨以上。并且我国新建大炼化普遍配备PX产能,这也将极大削弱韩国出口导向型炼化产能的经济合理性,未来韩国产能也将有望大规模退出,这些都为我国出口打开市场空间,预计2019年我国净出口量将达到0.5亿吨以上。3.装置新、下游配套好:本轮新投产的民营大炼化装置,单套规模极大,处于国际领先水平,成本显著低于东亚现有产能,且油品以国六为主,有望受益油品升级带来的结构性供给不足。另外这些装置下游化工占比很高,主要以PX和乙二醇为主,配套其自身的PTA产能,高度一体化,基本不需外售。未来即使PX盈利下滑,但大概率也是转移至更下游的PTA和聚酯环节,这些企业有望凭借着全产业链优势获得更大的利润空间。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。2

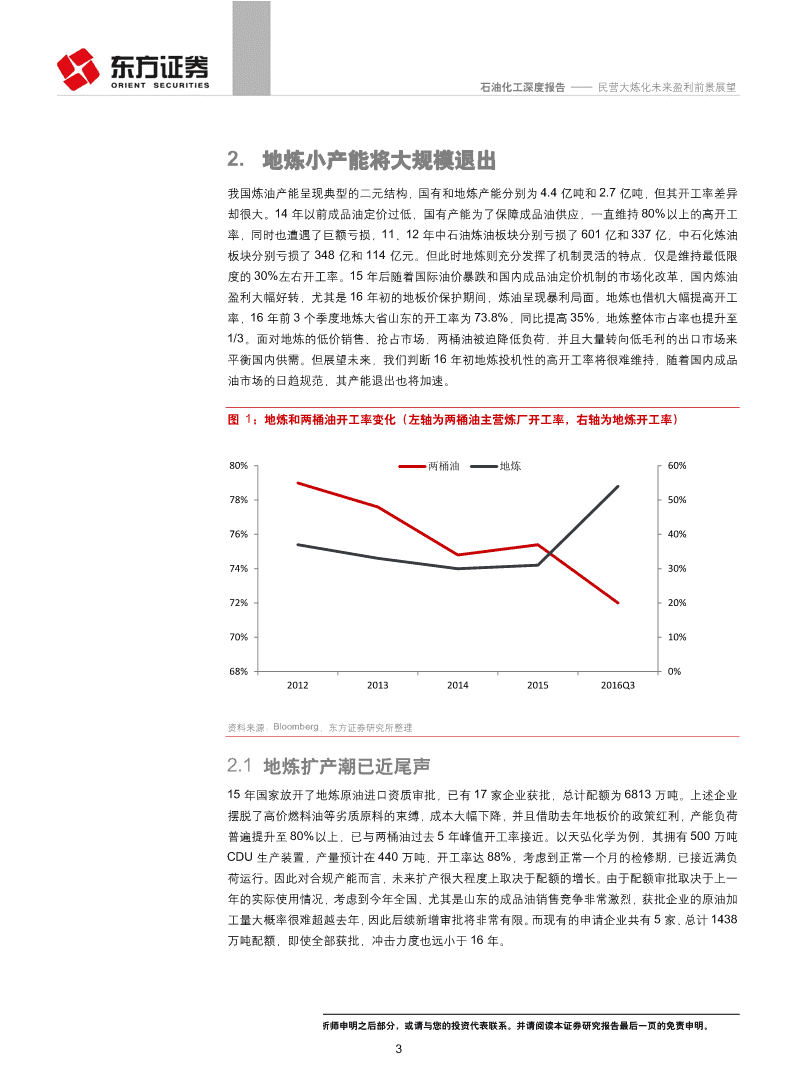

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望2.地炼小产能将大规模退出我国炼油产能呈现典型的二元结构,国有和地炼产能分别为4.4亿吨和2.7亿吨,但其开工率差异却很大。14年以前成品油定价过低,国有产能为了保障成品油供应,一直维持80%以上的高开工率,同时也遭遇了巨额亏损,11、12年中石油炼油板块分别亏损了601亿和337亿,中石化炼油板块分别亏损了348亿和114亿元。但此时地炼则充分发挥了机制灵活的特点,仅是维持最低限度的30%左右开工率。15年后随着国际油价暴跌和国内成品油定价机制的市场化改革,国内炼油盈利大幅好转,尤其是16年初的地板价保护期间,炼油呈现暴利局面。地炼也借机大幅提高开工率,16年前3个季度地炼大省山东的开工率为73.8%,同比提高35%,地炼整体市占率也提升至1/3。面对地炼的低价销售、抢占市场,两桶油被迫降低负荷,并且大量转向低毛利的出口市场来平衡国内供需。但展望未来,我们判断16年初地炼投机性的高开工率将很难维持,随着国内成品油市场的日趋规范,其产能退出也将加速。图1:地炼和两桶油开工率变化(左轴为两桶油主营炼厂开工率,右轴为地炼开工率)80%两桶油地炼60%78%50%76%40%74%30%72%20%70%10%68%0%20122013201420152016Q3资料来源:Bloomberg,东方证券研究所整理2.1地炼扩产潮已近尾声15年国家放开了地炼原油进口资质审批,已有17家企业获批,总计配额为6813万吨。上述企业摆脱了高价燃料油等劣质原料的束缚,成本大幅下降,并且借助去年地板价的政策红利,产能负荷普遍提升至80%以上,已与两桶油过去5年峰值开工率接近。以天弘化学为例,其拥有500万吨CDU生产装置,产量预计在440万吨,开工率达88%,考虑到正常一个月的检修期,已接近满负荷运行。因此对合规产能而言,未来扩产很大程度上取决于配额的增长。由于配额审批取决于上一年的实际使用情况,考虑到今年全国、尤其是山东的成品油销售竞争非常激烈,获批企业的原油加工量大概率很难超越去年,因此后续新增审批将非常有限。而现有的申请企业共有5家、总计1438万吨配额,即使全部获批,冲击力度也远小于16年。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。3

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望表2:16年地方炼厂进口原油使用配额情况公司地址原油配额现有产能审批状态东明石化山东750750已审批盘锦北燃辽宁700700已审批宝塔石化宁夏616750已审批亚通石化山东276350已审批山东垦利山东252300已审批山东利津山东350350已审批中化弘润山东530570已审批汇丰石化山东416581已审批天弘化学山东440500已审批京博石化山东331350已审批寿光鲁清石化山东258300已审批东营齐润山东220220已审批山东海右山东320350已审批无棣鑫岳燃化山东240240已审批恒源石化山东350350已审批山东清源山东404520初步确认陕西延长陕西3601740初步确认河北鑫海河北372600初步确认河南丰利河南293340正在申请金诚石化山东456590正在申请神驰化工山东252260正在申请日照岚桥港口石化山东240350正在申请中海精细化工山东197230正在申请总计资料来源:百川资讯,卓创资讯,东方证券研究所整理2.2地炼小产能将加速退出15年国家放开原油进口审批,这也倒逼企业关停了4400万吨的不合规小产能,减产幅度高达22%。未来随着更多的企业获批,没有进口权的地炼企业将很难生存。但为了满足500万吨起步的获批条件,后续申请企业也要淘汰其不合规小产能。我国目前200万吨以下的小产能高达1.4亿吨,占比19%,远高于美国的3%。炼油行业非常强调规模效应,往往单套规模大一倍,能耗低25%,环保处理能力也会提升很多。这些没有成本优势的小产能,能够生存主要就是靠低环保标准和偷逃汽柴油每升1.52元和1.2元的消费税还有部分增值税。但未来随着越来越多的地炼企业进口原油,税收监管相比进口燃料油将变得更为容易。而且国家今年也新出台了对于调油用混芳征收消费税的新规,基本堵死了利用燃料油逃税的法律漏洞。未来面对环保和税收的双重压力,以及新建大炼化的激烈竞争,这些小产能很可能会重蹈山东不合规电解铝产能的覆辙,面临大面积被关停的命运。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。4

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望图2:中国炼油产能规模分布情况(亿吨)图3:美国炼油产能规模分布情况(亿吨)3.006.002.505.002.004.001.503.001.002.000.501.000.000.00<200万吨200-500500-1000>1000万吨<200万吨200-500500-1000>1000万吨资料来源:隆重石化,东方证券研究所整理资料来源:EIA,东方证券研究所整理图4:我国成品油税收占比100%90%80%70%60%其他附加税50%增值税40%消费税30%裸价20%10%0%汽油柴油资料来源:百川资讯,卓创资讯,东方证券研究所整理2.3山东地炼存在着天然瓶颈我国地炼主要集中于山东,每年产量约为0.74亿吨,原因在于胜利油田当年为其提供了大量原料,但当下原料基本依赖进口,该优势已不复存在。而且山东主要原油进口码头青岛港的去年使用负荷已经达到86%,年初地炼的扎堆进口更是造成长达2个月的油轮压港,港口条件严重限制了其产能释放。山东本地成品油需求只有0.6亿吨,其中两桶油的产量还有近2000万吨,剩余的产能只能靠外输。成品油出口方面由于运费偏高且不熟悉海外市场,16年国家给予的167万吨出口配额,有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。5

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望实际使用率不足60%。这也造成今年1季度出口配额中没有地炼企业,未来即使恢复出口配额,考虑到港口条件的限制,出口量恐怕也很有限。因此山东内陆炼厂主要还是靠外售到河南、河北等邻近省份(河南每年外采1000万吨以上)。但长期看山东地炼产量已难有继续增长的空间,预计需求就将维持在0.8亿吨左右,山东地区1.3亿吨的炼油产能明显过剩(主营炼厂0.2亿吨,地炼1.1亿吨),在内需有限、外输受阻的情形之下,本地富余炼油产能的出路唯有退出,可以预见未来三年每年产能退出规模在1000万吨以上。图5:我国主要原油进口港的装载量统计(百万吨)150港口装载能力原油进口量1301109070503010-10青岛港宁波港大连港湛江港资料来源:Wind,东方证券研究所整理图6:16年我国出口额度分配情况其他主营炼厂18%地方炼厂2%两桶油80%资料来源:BP,东方证券研究所整理有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。6

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望2.4国内供需展望2019年我国新建大炼化全部达产,将新增0.45亿吨产能,但这三年预计地炼和国有小产能每年也将退出1500万吨左右,因此届时有效产能规模变化不大,还在7亿吨左右。从需求端看,过去几年国内平均增速为4.5%,我们预计未来几年增速为3%,每年增量约为1600万吨,假设如下表。另外随着全球炼油产能供给收缩,我们预计出口还将维持每年1000万吨的增长,则2019年底国内加出口总需求将超过6亿吨,对应开工率接近87%,盈利有望仍然维持在较高水平。表3:未来3年我国炼油行业供需平衡表亿吨2014201520162017E2018E2019E2020E国内汽油需求0.9781.1371.1381.1871.2371.2891.344国内柴油需求1.7171.7361.7451.7531.7621.7711.780国内成品油需求5.0535.1785.2005.3565.5175.6825.853净出口-0.0030.0630.2000.3000.4000.5000.600总需求5.0505.2405.4005.6565.9176.1826.453产能7.317.217.106.956.807.137.14开工率69%73%76%81%87%87%90%资料来源:wind,东方证券研究所整理3.出口有望快速增长成品油是区域联动市场,我国供需受亚洲影响很大,只不过以前没有采用市场化定价,所以才相对独立。伴随着14年的定价机制改革,国内盈利大幅改善。但如果放眼整个亚洲就会发现,其实我国成品油盈利(除了16年初地板价保护期间)和以新加坡为代表的亚太地区很接近,两者整体盈利趋势基本一致,因此我国供需放在整个全球范围内探讨才有意义。13年我国成品油出口开始提速,15年转为净出口国,16年出口总量接近0.5亿吨,占到国内产量的9%,其中汽柴煤油相比12年的出口量分别翻了3倍、4倍和15倍。如此快速的出口增长,除了国内产能过剩的挤压以外,很大程度上也是因为海外供需紧张,客观上需要我国出口来填补供需缺口。否则就难以解释我国大量出口的同时,全球炼油盈利还在改善。未来几年,剔除我国的全球供给增长依然缓慢,供需缺口还会进一步扩大,因此国内产能投放虽大,但是考虑到全球再平衡后的供给冲击就相对有限了。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。7

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望图7:新加坡和我国炼油毛利对比(美元/桶)资料来源:Datastream,东方证券研究所整理图8:国内成品油净出口图(万吨)2500200015001000500020092010201120122013201420152016-500-1000-1500-2000资料来源:wind,东方证券研究所整理3.1全球炼油供需趋于紧张16年全球炼油产能接近48亿吨,产量超过40亿吨,开工率接近85%,处于较为景气阶段。从炼油周期看,03-07年是行业的黄金4年,盈利处于历史峰值,其后伴随着产能扩张,盈利也陷入低谷,直至15年才开始逐步改善。过去5年,全球成品油市场平均增速为1.2%,每年的增量在0.5亿吨左右。展望未来3年,我们假设每年增长为0.35亿吨,则累计增量将超过1亿吨。但从供给端看,全球除了我国以外,新增产能极少,仅为0.46亿吨,尤其是对我国影响更大的亚太地区,新增产能只有0.21亿吨,而同期日本还将关停0.2亿吨产能,总供给接近零增长。但该区域又是公认的增速最快区域,过去几年增速接近3%,每年增量超过0.4亿吨,供需失衡会更为严重,我们预计未来每年出口增长为1000万吨,3年后净出口量达到0.5亿吨。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。8

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望图9:2000年至今全球炼油行业产能、产量和开工率变化资料来源:BP,东方证券研究所整理表4:未来两年主要亚太国家(除中国外)炼油产能变化表(百万吨)时间国家公司新增产能关停产能2017印度BPCL,Kochi0.62017韩国Hyundaioil,Daesan7.12017日本ShowaShell1.72017日本CosmoOil,Chiba5.12017日本JXHoldings7.22017日本IdemisuKosan1.82017日本TonenGeneral3.62018越南PetroViet10.12018印度IndiaOil,barauni32018澳大利亚Altona0.25总计--21.119.4资料来源:Bloomberg,东方证券研究所整理表5:未来2年全球(除主要亚太国家外)炼油产能新增情况(百万吨)时间国家公司新增产能2017美国WoodsCrossHollyGroup0.3美国BrownsvilleCenturion1.3美国Robinson1.1美国Beaumont0.5美国HoustonValero1.9有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。9

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望美国CorpusChristiMagellan1.9厄瓜多尔Amazonas0.5巴基斯坦Karachi0.3塔吉克斯坦Danghara0.3俄罗斯Antipino0.7阿曼Sohar1.5喀麦隆Limbe1.02018哈萨克斯坦Atyrau0.3伊朗PersianGulfRefinery1.5俄罗斯Antipino0.7美国CorpousChristiFlintHills0.4美国Beaumont0.5土耳其Socar10.7总计--25.1资料来源:BP,东方证券研究所整理3.2日韩产能将殊途同归,大幅退出日韩都是亚太炼油大国,16年产能分别达到1.8和1.6亿吨。日本受制于国内市场的不断萎缩,炼化产能近10年已经减少了25%,未来还将继续退出,现有12家炼厂计划将减至6-7家,总规模缩至1亿吨左右。韩国近几年发展却仍很迅猛,而其根源就在于过去几年我国主动禁止国内新建PX产能,同期PTA产能却翻倍增长,累计新增2350万吨PX需求,导致进口量暴涨。韩国抓住时机上马了430万吨PX,16年对华出口高达536万吨,以1000元/吨利润计算,这给其带来超过50亿元的巨额利润。但今年我国终于放开了国内企业生产PX的限制,国内几大饱受高价PX之苦的PTA巨头,纷纷在其PTA工厂附近投产大炼化以联产PX,很难相信这些项目投产后还会继续采购韩国PX。这对于韩国石化行业来说无疑是重大利空,有望重蹈日本产能退出的覆辙。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。10

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望图10:2000-2016我国PX产量及净进口量(万吨)PX产量PX净进口PX自给率1,400100%90%1,20080%1,00070%60%80050%60040%40030%20%20010%00%20002001200220032004200520062007200820092010201120122013201420152016资料来源:Wind,东方证券研究所这是因为PX下游主要就是用于生产PTA,全球70%的PTA产能又都在我国。剩余市场不但规模有限,而且远离韩国本土,本身往往也有配套PX,很难消化韩国的过剩产能。韩国石化工艺路线又以高产芳烃,尤其是PX为主,如果PX销售遇阻,则整个装置的盈利模式都将被破坏。其实韩国出口的大多数石化产品和我国完全同质,可替代性极强。以前能够出口,无非是因为PX提供了巨额利润,使其可以低价倾销,还能保持整套装置的经济性。如果PX这个环节被拿掉,韩国石化相比我国新投产的民营大炼化并没有任何成本优势。过去几年,韩国以我国1/25的人口、1/10的GDP,支撑了接近我国1/3的石化产能规模,一直在超规模运行。未来韩国石化产业规模回归到与其国力更为相称的0.6亿吨将较为合理,这也意味着其中长期减产规模将达到1亿吨。3.3对韩进口替代将打开增长空间其实整个韩国制造业都面临与石化类似的问题,韩国作为只有6000万人口的小国,工业产值却位居全球前7大,主要就是靠出口市场,尤其是我国市场来消化其过剩产能。目前韩国已成为我国最大的贸易逆差国,数额之大为我国与各国贸易之罕见,更重要的是其对华出口的产品还是以我们全球比较优势最强的工业品为主。因此两国经济不但不具备互补性,甚至可以说是最直接的竞争对手。韩国的优势产业,如汽车、机械、冶炼、造船到电子工业,和我国的代差很小,基本可被我国产品替代,这点与欧美日完全不同。未来随着我国制造业的不断升级,韩国对我国工业品海量出口的局面将很难长期维持,对韩国的进口替代也将成为我国未来制造业重要的增长空间。具体到石化行业,如韩国大量对华出口的PX、乙二醇、苯乙烯,随着我国新产能投放都将有望大幅萎缩。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。11

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望图11:2016年各国对中国贸易逆差情况资料来源:Bloomberg,东方证券研究所4.民营炼化产业链优势明显虽然本轮民营炼化的产能投放手笔很大,但是上述装置都是采用目前全球最先进的技术,单套规模也都居于国际前列,无论是能耗还是物耗都远低于国内主体炼化装置,成本优势明显,并且加氢程度很高,都以最高标号的国六油为主,其供需远好于现有牌号的成品油。另外上述装置下游化工品的配套比例很高,尤其是副产大量PX,与其PTA产能的协同效应很强。未来即使PX盈利随着扩产有所下滑,但还是有望凭借着掌控住全产业链,而获得较好的整体利润。4.1油品升级利好新增民营炼化近年来国油不断升标,也对炼厂提出了很高的要求。尤其是这一轮国五升国六的时间间隔很短,今年才全面普及国五汽油,9月就要求北方污染严重的两省26市升级为国六汽油,预计明年大多数城市就有可能全面推广国六汽油。相比国五,国六汽油在烯烃、芳烃含量上都提出了更高的要求,但对于大多数炼厂来说,才刚刚完成国四升国五,马上就要开始新一轮的资本开支,确实压力很大,这点对地炼小厂和内陆国有炼厂尤为明显。这些企业往往催化裂化汽油占比过高,很难满足新的油品指标,必须要新增连续重整、加氢催化等诸多装置才能达标,这也意味着巨额的资本开支。如果企业自身资金实力不够雄厚,很可能在这轮“军备竞赛”中被淘汰出局。对于新投产的大炼厂来说,本来就采用最先进的设计,油品质量也是一步到位,在更高油品标准下的竞争优势就非常突出。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。12

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望表6:不同油品标准对比产品名称国五汽油国六A标准国六B标准烷基化油硫含量/ppm10以内10以内10以内10以内辛烷值89/92/9589/92/9589/92/9593-96烯烃含量/%24以内18以内15以内0芳烃含量/%40以内35以内35以内0苯含量/%1以内0.8以内0.8以内0资料来源:百川资讯,卓创资讯,东方证券研究所整理4.2全产业链优势明显这轮投产主要以民营PTA巨头为主,投产大炼油的重要目的也是为了解决上游PX原料问题,如荣盛、恒力都扩产了450万吨PX,占总产品比重超过20%。市场也普遍担心未来我国PX会趋于过剩,现有暴利水平难以维持,但我们却认为并非如此。涤纶产业链分为上游PX、中游PTA和下游聚酯涤纶,14年至今三个环节扣掉加工费的价差分别为980元/吨、8元/吨和363元/吨,基本上利润的70%在PX,30%在聚酯,PTA完全是陪跑。而本质上涤纶全产业链的盈利取决于聚酯和原油的价差,油价我们判断未来两年基本稳定,没有大的趋势,聚酯纤维近几年扩产很少,对下游议价能力很强,盈利也逐年改善,今年PTA价格暴跌时也能基本维持价格稳定,这也就意味着PX下滑的盈利,大体上会转移至更下游的PTA和聚酯,全产业链利润并不会受太大影响。对于上述企业来说,现有产能主要是PTA和聚酯,只能获得产业链30%左右的利润。随着未来PX完全自给,即使PX盈利转移至下游,还是可以凭借着全产业链的优势获得更多的利润。如果以聚酯产能600万吨、全产业链利润降至1000元/吨测算,总利润也将达到60亿元,还是非常可观。图12:2014-2017年PX、PTA和聚酯价差变化2500PX-石脑油PTA-PXPOY-PTA20001500100050002014-012014-082015-022015-092016-042016-112017-06资料来源:Wind,东方证券研究所有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。13

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望5.投资建议综上所述,我们看好新涉足大炼化的民营企业未来发展,建议关注荣盛石化、恒逸石化、恒力股份,另外随着国内PX自给率的提升,主业为PTA和涤纶的桐昆股份也有望大幅受益于产业链利润向下游的转移。对于现有的石化企业来说,未来盈利虽可能有所下滑,但预计幅度有限,考虑到目前PE和分红水平,估值优势也很明显,建议关注中国石化、上海石化。6.风险提示1)短期油价大幅上涨。原油价格上涨会推高原材料成本,短期内压缩炼化毛利,影响炼油行业的景气好转。2)产能退出不及预期。国内地炼及日韩产能虽有望陆续出清,但退出时间表会受到多重外界因素的影响。若产能退出不及预期,将使炼油行业景气度下行。有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。14

HeaderTable_TypeTitle石油化工深度报告——民营大炼化未来盈利前景展望分析师申明每位负责撰写本研究报告全部或部分内容的研究分析师在此作以下声明:分析师在本报告中对所提及的证券或发行人发表的任何建议和观点均准确地反映了其个人对该证券或发行人的看法和判断;分析师薪酬的任何组成部分无论是在过去、现在及将来,均与其在本研究报告中所表述的具体建议或观点无任何直接或间接的关系。投资评级和相关定义报告发布日后的12个月内的公司的涨跌幅相对同期的上证指数/深证成指的涨跌幅为基准;公司投资评级的量化标准买入:相对强于市场基准指数收益率15%以上;增持:相对强于市场基准指数收益率5%~15%;中性:相对于市场基准指数收益率在-5%~+5%之间波动;减持:相对弱于市场基准指数收益率在-5%以下。未评级——由于在报告发出之时该股票不在本公司研究覆盖范围内,分析师基于当时对该股票的研究状况,未给予投资评级相关信息。暂停评级——根据监管制度及本公司相关规定,研究报告发布之时该投资对象可能与本公司存在潜在的利益冲突情形;亦或是研究报告发布当时该股票的价值和价格分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确投资评级;分析师在上述情况下暂停对该股票给予投资评级等信息,投资者需要注意在此报告发布之前曾给予该股票的投资评级、盈利预测及目标价格等信息不再有效。行业投资评级的量化标准:看好:相对强于市场基准指数收益率5%以上;中性:相对于市场基准指数收益率在-5%~+5%之间波动;看淡:相对于市场基准指数收益率在-5%以下。未评级:由于在报告发出之时该行业不在本公司研究覆盖范围内,分析师基于当时对该行业的研究状况,未给予投资评级等相关信息。暂停评级:由于研究报告发布当时该行业的投资价值分析存在重大不确定性,缺乏足够的研究依据支持分析师给出明确行业投资评级;分析师在上述情况下暂停对该行业给予投资评级信息,投资者需要注意在此报告发布之前曾给予该行业的投资评级信息不再有效。

免责声明本研究报告由东方证券股份有限公司(以下简称“本公司”)制作及发布。本研究仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。本报告的全体接收人应当采取必备措施防止本报告被转发给他人。本报告是基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性,客户也不应该认为该信息是准确和完整的。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的证券研究报告。本公司会适时更新我们的研究,但可能会因某些规定而无法做到。除了一些定期出版的证券研究报告之外,绝大多数证券研究报告是在分析师认为适当的时候不定期地发布。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人作出邀请。本报告中提及的投资价格和价值以及这些投资带来的收入可能会波动。过去的表现并不代表未来的表现,未来的回报也无法保证,投资者可能会损失本金。外汇汇率波动有可能对某些投资的价值或价格或来自这一投资的收入产生不良影响。那些涉及期货、期权及其它衍生工具的交易,因其包括重大的市场风险,因此并不适合所有投资者。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本报告主要以电子版形式分发,间或也会辅以印刷品形式分发,所有报告版权均归本公司所有。未经本公司事先书面协议授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或用于未经允许的其它用途。经本公司事先书面协议授权刊载或转发,被授权机构承担相关刊载或者转发责任。不得对本报告进行任何有悖原意的引用、删节和修改。提示客户及公众投资者慎重使用未经授权刊载或者转发的本公司证券研究报告,慎重使用公众媒体刊载的证券研究报告。HeadertTable_Address东方证券研究所地址:上海市中山南路318号东方国际金融广场26楼联系人:王骏飞电话:021-63325888*1131传真:021-63326786网址:www.dfzq.com.cnEmail:wangjunfei@orientsec.com.cn'

您可能关注的文档

- 石油化工行业:未来两年炼化行业仍将高景气,推荐恒逸石化、荣盛石化、桐昆股份!

- 石油化工行业:化工产能周期启动,利好龙头公司

- 石油化工行业油价研究系列报告(二):东边日出西边雨,跨区油品价差研究及北美飓风影响

- 石油化工行业月报:中石油、中石化发布三季度报告

- 石油化工行业:《关注“pta~涤纶”龙头》

- 石油化工行业专题研究:海外公司研究~壳牌石油,领跑世界的能源巨头

- 石油化工行业深度报告:全球气价上涨有望带来国内尿素景气新周期

- 石油化工行业17年中报展望及中期策略:需求旺季托底油价,关注四大投资主线

- 石油化工行业油价深度报告:短期承压调整但不改中期趋势,“库存去化”将带动年底油价涨至60美金以上

- 石油化工行业原油系列报告之(一):页岩油,四问路在何方?

- 石油化工行业2017年中期策略:7000亿美金债务到期,石油化工开启洗牌盛宴

- 石油化工行业:气价改革,管住中间,放开两端

- 石油化工行业油价札记系列:页岩油,从现金流和资本支出看复产速度

- 石油化工行业:从海外化工巨头成长之路看行业发展趋势

- 石油化工行业专题报告:原料轻质化将是行业发展大势所趋-34页

- 最全石油化工行业2017中报总结:c3c4涤纶长丝表现突出,整体盈利环比略回落

- 石油化工行业2017年三季报总结:景气延续,各自精彩

- 石油化工行业:国内lng正进入长期供给紧张格局,lng接收站最为受益

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc